Gaceta Parlamentaria, año XXVII, número 6647-II-4, martes 29 de octubre de 2024

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Gaceta Parlamentaria, año XXVII, número 6647-II-4, martes 29 de octubre de 2024

Que reforma el artículo décimo transitorio del decreto por el que se expide la Ley del Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado, publicado en el DOF el 31 de marzo de 2007, en materia de edad mínima de jubilación, a cargo del diputado Gerardo Olivares Mejía, del Grupo Parlamentario del PT

El suscrito, Gerardo Olivares Mejía, diputado a la LXVI Legislatura del Congreso de la Unión e integrante del Grupo Parlamentario del Partido del Trabajo, con fundamento en lo dispuesto por los artículos 71, fracción II, de la Constitución Política de los Estados Unidos Mexicanos, y 77 y 78 del Reglamento de la Cámara de Diputados, somete a consideración de esta honorable asamblea iniciativa con proyecto de decreto que reforma el inciso a) fracción II del artículo Décimo Transitorio del Decreto por el que se expide la Ley del Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado, publicado en el Diario Oficial de la Federación el 31 de marzo de 2007, al tenor de la siguiente

Exposición de Motivos

La Ley del Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado (LISSSTE), publicada en el Diario Oficial de la Federación el 31 de marzo de 2007, abrogó la anterior LISSSTE de 1983. Esta reforma implicó un cambio profundo en el modelo de seguridad social implementado por el Estado mexicano, cuyo proceso ya había dado inicio en 1997 con la reforma a la Ley del Seguro Social. La naturaleza de estos cambios estribó en el abandono del modelo solidario de seguridad social, para transitar hacia un régimen de cuentas individuales en lo referente a los seguros de retiro y vejez, entre otros aspectos del conjunto de los seguros y prestaciones del sistema de seguridad social mexicano.

Con la nueva LISSSTE de 2007, los trabajadores al servicio del Estado entraron al nuevo régimen de cuentas individuales. Cada trabajador tiene una cuenta en el Fondo Nacional de Pensiones de los Trabajadores al Servicio del Estado (Pensionissste) o, si el trabajador así lo elije, en una administradora privada. En esa cuenta individual, se depositan las cuotas y aportaciones de las subcuentas de retiro, cesantía en edad avanzada y vejez, de ahorro solidario, de aportaciones complementarias de retiro, de aportaciones voluntarias y de ahorro de largo plazo, y se registran las correspondientes al Fondo de la Vivienda.1

Dicha reforma de 2007 expresa de forma fehaciente la implementación del modelo económico y social del neoliberalismo, ya que estableció como criterios dominantes las prioridades financieras y empresariales en el tema de los seguros fundamentales del sistema de seguridad social mexicano. Se estableció una suerte privatización de la administración de dichos seguros, autorizando para el efecto las Administradoras de Fondos para el Retiro (Afores), empresas financieras privadas que acapararon el negocio de administrar fondos multimillonarios con base en las cuentas individuales de los trabajadores. Las empresas privadas, por naturaleza, tienen como objetivo obtener el máximo lucro en esta importante actividad, lo cual entra en franca contradicción con la esencia de la seguridad social. En el caso específico de los trabajadores al servicio del Estado, el Pensionissste es la administradora principal que han elegido los trabajadores, aunque una buena cantidad prefirió contratar a alguna administradora privada.

Lo que es importante resaltar, es que, con el régimen de cuentas individuales, se desmanteló el tradicional esquema solidario, en el cual todos los trabajadores aportaban a un fondo común, a través del cual se financiaban las pensiones de todos los trabajadores. De forma notable, en el régimen anterior, los trabajadores en activo aportaban al financiamiento no sólo de sus futuras pensiones, sino que a la vez financiaban las pensiones de los jubilados.2 Con el nuevo régimen, se inserta el individualismo neoliberal, en virtud del cual cada trabajador vela por sus propios intereses, y en gran medida el Estado abandona su responsabilidad de garantizar el acceso de todos los trabajadores a una pensión digna.

Es preciso, en este punto, señalar que los derechos de seguridad social tienen un amplio fundamento, tanto a nivel nacional como en los tratados internacionales.

“La seguridad social es un derecho humano previsto en la Constitución Política de los Estados Unidos Mexicanos, en el artículo 123, apartado A, fracción XXIX y el apartado B, fracción XI. Este derecho brinda protecciones para el bienestar de la persona trabajadora y operan a través de la figura jurídica del seguro que, de manera general, cubre diversos riesgos, como son: la muerte, los accidentes de trabajo, las enfermedades, la maternidad y paternidad, la jubilación, la cesación involuntaria del trabajo en edad avanzada, la invalidez y la vejez; coberturas que tienen su origen en la vida laboral productiva que se tuvo previa, en su caso, a la exigibilidad del derecho”.

“Este derecho también se ha dispuesto en los artículos 9 del Pacto Internacional de Derechos Económicos Sociales y Culturales (PIDESC); en el 9.1 y 9.2 del Protocolo Adicional a la Convención Americana Sobre Derechos Humanos “Protocolo de San Salvador”, y en el 28 del Convenio 102 Sobre Seguridad Social de la Organización Internacional del Trabajo (OIT), ratificado por el Estado mexicano el 12 de octubre de 1961”.3

En este contexto, la presente iniciativa se enfoca en un problema específico que generó el régimen de pensiones introducido por la LISSSTE de 2007. Nos referimos a la edad de jubilación de las trabajadoras y los trabajadores. En el régimen solidario anterior, el derecho a la jubilación se obtenía al cumplir 28 años de servicio, en el caso de las mujeres, y 30 años de servicio en el caso de los hombres. Este derecho se adquiría de inmediato, una vez cumplidos esos años de servicio, sin importar la edad que tuviera la trabajadora o el trabajador.

Sin embargo, el nuevo régimen de pensiones introdujo una serie de condicionantes regresivas que tuvieron el efecto retroactivo de afectar el derecho a la jubilación de los trabajadores del Estado. La LISSSTE de 2007 ofreció a los trabajadores en activo al momento de su expedición, la alternativa de adherirse al régimen de cuentas individuales. Se les ofreció que recibirían una serie de bonos para capitalizar su cuenta individual; dichos bonos incluirían el equivalente a los montos de los seguros que habían ya acumulado de acuerdo con sus años de servicio, y la cuenta individual sería administrada por el Pensionissste. Los trabajadores que optaron por los bonos aceptaban automáticamente los términos, requisitos y modalidades de la jubilación establecidos en la LISSSTE de 2007.

Pero los trabajadores que no aceptaron transitar al régimen de cuentas individuales, que no aceptaron los bonos, se vieron afectados porque se incrementó sustancialmente la edad de jubilación.

Se respetaron los años de servicio, de 28 años para las trabajadoras y 30 años para los hombres, pero en el artículo Décimo Transitorio del Decreto de la LISSSTE de 2007, se estableció una tabla que agregaba el requisito de la edad mínima que se eleva año con año hasta alcanzar los 60 años en el caso de los hombres y 58 años en el caso de las mujeres.

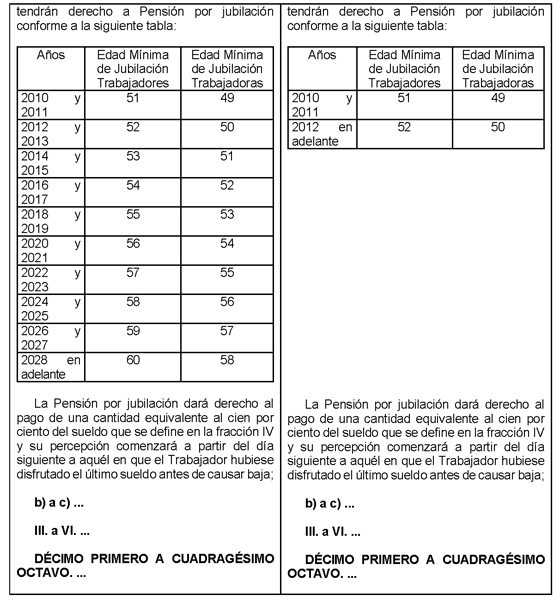

Este requisito no existía en el régimen solidario anterior. Dicha tabla es la siguiente:

De esta forma, se generó una situación en la que resultaron afectados derechos adquiridos de los trabajadores del Estado, toda vez que al momento de iniciar su relación laboral existían derechos y requisitos específicos relativos a la jubilación, que fueron modificados en sentido regresivo por la reforma de 2007. Porque, como ya se indicó, antes de dicha reforma la jubilación se lograba al momento en que las trabajadoras acumularan 28 años de servicio, y los trabajadores 30 años de servicio, sin importar la edad que tuvieran.

Las razones de la reforma de 2007 son importantes, destacando el objetivo de fomentar el ahorro para el retiro por parte de los trabajadores a través de las cuentas individuales; a la vez que se liberaba la creciente presión sobre las finanzas públicas ante el peso específico de las obligaciones del Estado en materia de pensiones de jubilación en el mediano y largo plazos.4 Se argumentó también que la evolución demográfica de México para las próximas décadas planteaba un panorama donde se incrementará la población de más 60 años de edad, a la vez que se reduciría gradualmente la proporción entre trabajadores en activo y trabajadores jubilados.

De esta forma, en el mediano y largo plazos, las obligaciones del Estado en materia de pensiones se tornarían insostenibles y colapsarían las finanzas públicas, si no se implementaba la reforma del 2007.

Es irrefutable la necesidad estratégica de que el Estado sea solvente para cumplir la obligación del pago de pensiones de jubilación a los trabajadores que han cubierto los requisitos y adquirido el derecho correspondiente. De igual modo, es innegable que se necesita un incremento sostenido del ahorro para el retiro por parte de los trabajadores. Sin embargo, es importante también que este proceso pueda implementarse sin afectar derechos adquiridos.

En 1997, cuando se dio la reforma al sistema de pensiones de los trabajadores de la iniciativa privada que cotizan en el Instituto Mexicano del Seguro Social (IMSS), y en 2007, cuando se dio la reforma aplicable a los trabajadores del Estado que cotizan en el ISSSTE, existían condiciones realmente inestables en las finanzas públicas. Además, como se señaló, esas reformas fueron expresión de la concepción neoliberal del Estado y la sociedad, donde ocupaba un lugar central la idea de que el Estado no debe asumir obligaciones solidarias con los trabajadores, sino que éstos son los que deben resolver en lo individual sus problemáticas: de esta forma, las cuentas individuales para el retiro encajaban perfectamente con la doctrina del neoliberalismo.

Además, en todo el apogeo del régimen neoliberal, de 1988 a 2018, la naturaleza depredadora de este modelo estatal desató una espiral de corrupción y saqueo de las finanzas públicas incontrolable, que debilitó las finanzas públicas y la capacidad del Estado para solventar las obligaciones sociales que le imponía la Constitución Política de los Estados Unidos Mexicanos. De esta forma, podemos decir que el modelo neoliberal excluyente y elitista, así como la corrupción y la ineficiencia de la clase gobernante, fueron factores que debilitaron al Estado; y esta situación indujo la realización de reformas como la reforma de pensiones. El neoliberalismo corrupto hizo que los trabajadores pagaran sus ineficiencias.

Pero desde 2018, en México llegó al poder presidencial y al Congreso de la Unión un movimiento popular democrático, cuyo objetivo histórico es desmantelar el modelo neoliberal, y cambiar las prioridades de los poderes públicos, de tal manera que en primer lugar se coloque los intereses y el bienestar del pueblo. Hoy, al inicio del segundo sexenio del movimiento popular de la Cuarta Transformación, las finanzas públicas presentan un equilibrio más sólido. En materia laboral, se ha implementado una política de incremento sustancial y sostenido de los salarios mínimos, a través de políticas públicas y reformas constitucionales que promueven la recuperación del poder adquisitivo de los salarios. En materia de pensiones, se realizaron también reformas constitucionales con el objetivo de incrementar el sueldo de servidores públicos de sectores como la educación, la salud y la seguridad, y para garantizarles una pensión de jubilación al cien por ciento de su sueldo.

Por lo tanto, existen condiciones para reparar algunas de las medidas regresivas de las reformas al sistema de pensiones de 1997 y 2007. Por lo pronto, es sumamente complejo volver por completo al anterior sistema solidario, pero algunos aspectos específicos sí se pueden corregir. Es el caso del derecho a la pensión de los trabajadores al servicio del Estado que estaban en activo al momento de la reforma de 2007, y que ahora, además del requisito de los años de cotización, deben cubrir el requisito adicional de una edad mínima.

La presente iniciativa propone reformar la tabla antes señalada que aparece en el inciso a) fracción II del artículo Décimo Transitorio del Decreto por el que se expide la Ley del Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado, publicado en el Diario Oficial de la Federación el 31 de marzo de 2007, de tal forma que se restauren, al menos parcialmente, las condiciones existentes en materia de edad de jubilación antes de la reforma de 2007.

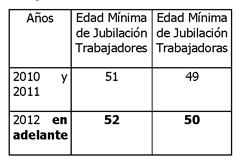

La propuesta es que, para las personas trabajadoras del Estado activas al momento de la reforma de 2007, cuando cumplan 30 años de cotizaciones los hombres y 28 años las mujeres, la edad mínima para obtener la jubilación sea 52 años para los hombres y de 50 años para las mujeres. El siguiente cuadro ilustra el alcance de la reforma que se plantea en la presente iniciativa.

Con esta reforma se resarcirían una serie de derechos que quedaron lastimados con la reforma de 2007. Podemos señalar un principio fundamental de los derechos humanos, como lo es la progresividad, que significa que, en la garantía de un derecho, el avance siempre debe ser hacia adelante y nunca en retroceso. Con la reforma de 2007 se dio una regresión al condicionar a una edad mínima el derecho a una pensión contributiva. Muchos trabajadores que entraron a trabajar muy jóvenes, lograban su retiro a una edad no muy avanzada, y podían gozar una vida en condiciones de bienestar con su pensión. Ahora, esos trabajadores y trabajadoras están obligados a trabajar por periodos lagos de sus vidas hasta lograr empatar o cruzar los 2 requisitos que establece la ley para el acceso a una pensión de jubilación: edad, y años de cotización. Lo anterior es una contundente regresión al establecer requisitos más complejos para que una persona trabajadora pueda tener derecho al retiro.

Porque la reforma de 2007 “Castigó” a las personas trabajadoras que, habiendo acumulado 30 o 28 años de servicio puedan llegar relativamente jóvenes a su retiro.

Por eso establecieron la tabla antes referida, para que su derecho a la jubilación se obtenga cuando cumplan cierta edad mínima hasta llegar a los 60 o 58 años de edad. Lo que desdeña la reforma de 2007, es que esas personas trabajadoras del Estado empezaron su vida laboral muy jóvenes, debido principalmente a que no tuvieron oportunidad de estudiar una carrera profesional o una especialización, por lo cual, sumado a necesidades económicas familiares, empezaron a trabajar a los 16, 18 o 20 años de edad.

Los derechos laborales en materia de jubilación existentes antes de 2007, brindaban a esas personas trabajadoras que tuvieron que empezar su vida laboral a edades muy tempranas, el aliciente de obtener su jubilación al cumplir 28 o 30 años de servicio. Es decir, que podían estar legalmente jubilados al cumplir 45 o 48 años de edad si empezaron a trabajar a los 18 o a los 16 años. Se trataba de una suerte de compensación y reconocimiento a las personas trabajadoras que empezaron a laborar muy jóvenes, y que se esforzaron para hacerlo de forma ininterrumpida. De esta forma tendrían la oportunidad de gozar de la jubilación, como una expresión del derecho al reposo, en una edad en la cual todavía están en plenitud de facultades para desarrollar actividades de impacto social comunitario.

Porque la jubilación marca el fin de la etapa laboral, y el inicio de un nuevo ciclo para emprender nuevos proyectos, tener otras vivencias, relaciones familiares nutridas de tiempo y solvencia; empero, con la reforma de 2007 se está forzando a generaciones de trabajadores del Estado a laborar hasta edad avanzada y se les está negando el derecho fundamental al descanso y bienestar en la edad de retiro.

Lo anterior lo refuerza la Corte Interamericana de Derechos Humanos, al afirmar que “la pensión por jubilación derivada de un sistema de contribuciones o cotizaciones, es un componente de la seguridad social en relación con la necesidad económica de la persona y no necesariamente ligado a la edad prevista para acceder a una, en caso de vejez . Además, precisa que la pensión de vejez es una especie de salario diferido del trabajador, un derecho adquirido luego de una acumulación de cotizaciones y tiempo laboral cumplido . Por lo que resulta trascendente considerar que el derecho a la seguridad social protege ese derecho, y a un sector o grupo de personas mayores que trabajaron al menos la mitad de su vida y que aportaron cuotas tasadas de acuerdo con el salario que percibían, a fin de que contar con una pensión o jubilación que les permitiera retirarse para continuar con su proyecto de vida ”.5

En cuanto al costo que implicaría la implementación de la reforma que se propone en la presente iniciativa, es importante hacer los siguientes señalamientos: en primer lugar, no todas las trabajadoras que cumplan 28 años de cotización, ni todos los hombres que cumplan 30 años de cotización, tendrán, al momento de jubilarse, una edad por debajo de los 60 años que marca la tabla del Décimo Transitorio; esto, porque no todos los trabajadores mantienen una línea ininterrumpida en su historia de cotizaciones al ISSSTE, sino que una buena parte de ellos presentan pausas o interrupciones de muchos años, por lo cual al cumplir los 28 o 30 años de cotización andan rondando los 60 años o más de edad. Esta variable disminuye los costos de la reforma que se propone.

En segundo lugar y, por último, como se señaló antes, en el gobierno del ex presidente Andrés Manuel López Obrador, y en el sexenio que está comenzando encabezado por la doctora Claudia Sheinbaum Pardo, se ha desplegado una poderosa política de combate a la corrupción y una estrategia de austeridad republicana, que han permitido recuperar importantes masas de recursos públicos que antes eran apropiados indebidamente por la clase gobernante neoliberal. De esta forma, la política permanente de combate a la corrupción y de austeridad, libera considerables volúmenes de recursos presupuestarios, que, en el marco del compromiso de la Cuarta Transformación con el bienestar del pueblo, son factores que constituyen una fuente de recursos para solventar la implementación de la reforma que propone la presente iniciativa.

Por lo anteriormente fundado y expuesto, someto a consideración del pleno de esta honorable Cámara de Diputados, la siguiente iniciativa con proyecto de

Decreto por el que se reforma el inciso a) fracción II del artículo Décimo Transitorio del Decreto por el que se expide la Ley del Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado, publicado en el Diario Oficial de la Federación el 31 de marzo de 2007

Artículo Único. Se reforma el inciso a) fracción II del artículo Décimo Transitorio del Decreto por el que se expide la Ley del Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado, publicado en el Diario Oficial de la Federación el 31 de marzo de 2007, para quedar como sigue:

Transitorios

Primero a Noveno. ...

Décimo. A los Trabajadores que no opten por la acreditación de Bonos de Pensión del ISSSTE, se les aplicarán las siguientes modalidades:

I. A partir de la entrada en vigor de esta Ley hasta el treinta y uno de diciembre de dos mil nueve:

a) a c) ...

II. A partir del primero de enero de dos mil diez:

a) Los Trabajadores que hubieren cotizado treinta años o más y las Trabajadoras que hubieran cotizado veintiocho años o más, tendrán derecho a Pensión por jubilación conforme a la siguiente tabla:

La Pensión por jubilación dará derecho al pago de una cantidad equivalente al cien por ciento del sueldo que se define en la fracción IV y su percepción comenzará a partir del día siguiente a aquél en que el Trabajador hubiese disfrutado el último sueldo antes de causar baja;

b) a c) ...

III. a VI. ...

Décimo Primero a Cuadragésimo Octavo. ...

Transitorio

Único. El presente decreto entrará en vigor el día siguiente al de su publicación en el Diario Oficial de la Federación.

Notas

1 Ley del Instituto de Seguridad y Servicios Sociales delos Trabajadores del Estado, consultado el 15 de octubre de 2024, disponible en https:// www.diputados.gob.mx/LeyesBiblio/pdf/LISSSTE.pdf

2 Las Pensiones y las Finanzas Públicas en México, 1997-2030, consultado el 18 de octubre, disponible en https:// www.cefp.gob.mx/publicaciones/investigaciones/inv4. pdf

3 Derecho a la Seguridad Social. La Cuantía de las Pensiones en el Caso de las Personas Afiliadas al ISSSTE, consultado el 20 de octubre de 2024, disponible en https: www.cndh.org.mx/sites/default/files/documentos/2021- 04/Derecho_Seguridad_Social_ISSSTE.pdf

4 Evaluación del modelo de pensiones propuesto en la Ley del Seguro Social de 1997, consultado el 19 de octubre de 2024, disponible en https://www.scielo.org.mx/scielo.php?script=sci_arttext&pid=S2448-6 6552017000300093

5 Derecho a la Seguridad Social. La Cuantía de las Pensiones en el Caso de las Personas Afiliadas al ISSSTE, consultado el 20 de octubre de 2024, disponible en https: www.cndh.org.mx/sites/default/files/documentos/2021- 04/Derecho_Seguridad_Social_ISSSTE.pdf

Palacio Legislativo de San Lázaro, a 29 de octubre de 2024.

Diputado Gerardo Olivares Mejía (rúbrica)

Que reforma y adiciona diversas disposiciones de la Ley Federal del Derecho de Autor, en materia de inteligencia artificial, a cargo de la diputada Margarita García García, del Grupo Parlamentario del PT

La que suscribe, Margarita García García, diputada del Grupo Parlamentario del Partido del Trabajo, integrante de la LXVI Legislatura del honorable Congreso de la Unión, con fundamento en lo dispuesto en los artículos 71, fracción II, de la Constitución Política de los Estados Unidos mexicanos, 77 y 78 del Reglamento de la Cámara de Diputados y demás disposiciones aplicables somete a consideración de esta asamblea, la siguiente iniciativa con proyecto de decreto por el que se reforman diversas disposiciones a la Ley Federal del Derecho de Autor en materia de Inteligencia Artificial, al tenor de los siguientes

Antecedentes

Las tecnologías de la información han tenido un avance muy notorio en los últimos años, tal es el caso que con el surgimiento de la inteligencia artificial (IA) que ayuda a simplificar muchos de los trabajos que se realizan nuevamente, también han surgido nuevos retos para la sociedad y las legislaciones en los países que se contemplan.

El Gobierno Español define la IA como: un sistema de software que actúa en una dimensión física o digital, ya que percibe el entorno a través de una adquisición de datos estructurados, interpreta el conocimiento adquirido procesando esta información decidiendo las mejores acciones para lograr el objetivo dado.

Se puede considerar que la IA empezó a surgir en 1940 con los matemáticos Norbert Wiener y John von Neumann quienes sentaron las bases para el diseño de la IA, y discutida en 1956 con John McCarthy quien en una conferencia expresa la posibilidad de crear una máquina que pudiera pensar como un humano.

La IA utiliza algoritmos y modelos matemáticos que procesan gran cantidad de datos que le ayudan a tomar decisiones basadas en patrones y reglas establecidas a través de un aprendizaje automático, por lo que puede aprender de forma autónoma mejorando su precisión y eficiencia.

Hasta el momento se tienen reconocidos 2 tipos de IA, los softwares, que son asistentes virtuales, de imágenes, motores de búsqueda, de reconocimiento de voy y rostro, y la inteligencia artificial integrada como son los robots, drones, vehículos autónomos o el internet.

Además de que en el libro de Stuart J. Russell y Peter Norvig, llamado “Inteligencia Artificial: Un Enfoque Moderno” la IA se clasifica en 4 sistemas:

1. Sistemas que piensan como humanos

2. Sistemas que actúan como humanos

3. Sistemas que piensan racionalmente, y

4. Sistemas que actual racionalmente

Exposición de Motivos

En los últimos años los usos que ha tenido la IA han sido para motores de búsqueda, asistentes virtuales personales digitales, salud con nuevos descubrimientos médicos, industria, administración pública, comida y agricultura construyendo un sistema alimentario sostenible, lucha contra la desinformación detectando noticias falsas, ciberseguridad, transporte, automoción, compras por internet y publicidad, domótica o infraestructura inteligente en casa habitación y fábricas, programas de traducción de idiomas y creación de imágenes.

Estas últimas han sido tema de gran controversia ya que recae en preocupaciones éticas, como la privacidad, la seguridad, acceso a la información de datos personales, y la responsabilidad, como ha estado sucedido últimamente en donde se hace clonación de imagen y/o de voz sin la autorización de las personas a quienes afectan, así como la alteración de piezas musicales las cuales tienen derecho de autor.

Ya que como bien se sabe la IA no se encuentra regulada en nuestras leyes, presentado un atraso frente a países Latinoamericanos como lo son: Brasil, Chile y Perú quienes presentan los avances más significativos en la regulación de la IA.

Por los motivos anteriormente expuestos someto a consideración de este pleno, la siguiente iniciativa con proyecto de

Decreto

Único. Se adiciona a los artículos 6o., un segundo párrafo, 13 una fracción XV, 27 una fracción VIII, 118 una fracción VII y una fracción II Bis al artículo 231, y se reforma el artículo 231 fracciones III y IV de la Ley Federal del Derecho de Autor para quedar como sigue:

Ley Federal del Derechos de Autor

Artículo 6o. ...

Para efectos de esta ley, se entenderá como inteligencia artificial, como el campo de la informática dedicada a resolver problemas cognitivos comúnmente asociados con la inteligencia humana o seres inteligentes, entendidos como aquellos que pueden adaptarse a situaciones cambiantes y/o permitan identificar a la persona.

Artículo 13. Los derechos de autor a que se refiere esta Ley se reconocen respecto de las obras de las siguientes ramas:

I. a XIV. ...

XV. Imagen y/o voz utilizados para la creación de personajes y /o en la práctica del doblaje.

...

Artículo 27. Los titulares de los derechos patrimoniales podrán autorizar o prohibir:

I. a VII. ...

VIII. La manipulación, creación o derivación de material visual o auditivo generado a través del uso de la inteligencia artificial

...

Artículo 118. Los artistas intérpretes o ejecutantes tienen el derecho de autorizar o prohibir:

I. a VI. ...

VII. La manipulación, creación o derivación de material musical generado a través del uso de la inteligencia artificial.

Estos derechos se consideran agotados una vez que el artista intérprete o ejecutante haya autorizado la incorporación de su actuación o interpretación en una fijación visual, sonora o audiovisual, siempre y cuando los usuarios que utilicen con fines de lucro dichos soportes materiales, efectúen el pago correspondiente.

Artículo 231. Constituyen infracciones en materia de comercio las siguientes conductas cuando sean realizadas con fines de lucro directo o indirecto:

I. y II. ...

II Bis. Crear material a través de la inteligencia artificial tomando como base la imagen de una persona sin que exista previa autorización de la misma o sus causahabientes,

III. Fijar, grabar, producir, reproducir, almacenar, distribuir, comunicar, poner a disposición, transportar, comercializar o crear cualquier tipo de materia a través de la inteligencia artificial sobre copias de obras, obras cinematográficas y demás obras audiovisuales, fonogramas, video gramas o libros, protegidos por los derechos de autor o por los derechos conexos, sin la autorización de los respectivos titulares en los términos de esta ley;

IV. Ofrecer en venta, almacenar, transportar o poner en circulación obras protegidas por esta ley que hayan sido deformadas, modificadas, mutiladas o manipuladas por la inteligencia artificial y/o a través de cualquier otro medio sin autorización del titular del derecho de autor;

V. a X. ...

Transitorio

Único. El presente decreto entrara en vigor el día siguiente al de su publicación en el Diario Oficial de la Federación.

Referencias

1 UNESCO (2024). Inteligencia Artificial. Disponible en: https://www.unesco.org/es/artificial-intelligence

2 Gobierno de España (2023) Que es la Inteligencia Artificial. Disponible en: https://planderecuperacion.gob.es/noticias/que-es-inteligencia-artifici al-ia-prtr

3 Salazar Castellanos Daniel (2023) Brasil, Chile y Perú lideran la regulación de la inteligencia artificial en la región. Disponible en: https://www.bloomberglinea.com/2023/08/30/

cuales-son-los-paises-de-latam-con-mejor-regulacion-para-la-inteligencia-artificial/

#:~:text=Estos%20son%20Argentina%2C%20Bolivia%2C%20Brasil,%2C%20Paraguay%2C%20Per%C3%BA%20y%20Uruguay.

&text=Espec%C3%ADficamente%2C%20la%20subdimensi%C3%B3n%20de%20regulaci%C3%B3n,a%20los%20sistemas%20de%20IA.

4 DOF (1996) Ley Federal del Derecho de Autor Disponible en: https://www.diputados.gob.mx/LeyesBiblio/ref/lfda.htm

Dado en el Palacio Legislativo de San Lázaro, a 29 de octubre de 2024.

Diputada Margarita García (rúbrica)

Que reforma los artículos 20 y 23 de la Ley para Regular las Sociedades de Información Crediticia, a cargo del diputado Ricardo Sóstenes Mejía Berdeja, del Grupo Parlamentario del PT

El suscrito, diputado Ricardo Mejía Berdeja, integrante del Grupo Parlamentario del Partido del Trabajo, con fundamento en los artículos 71, fracción II, de la Constitución Política de los Estados Unidos Mexicanos; así como 6, numeral 1, fracción I, 77 y 78 del Reglamento de la Cámara de Diputados, somete a consideración del pleno de esta honorable asamblea, la siguiente iniciativa con proyecto de decreto por el que se reforman los artículos 20 y 23 de la Ley para Regular las Sociedades de Información Crediticia al tenor de la siguiente:

Exposición de Motivos

La Constitución Política de los Estados Unidos Mexicanos establece en el artículo 25 el papel activo que tiene el Estado, velar por la estabilidad del sistema financiero coadyuvando a generar condiciones favorables para el crecimiento económico y el empleo con una justa distribución del ingreso y la riqueza para las personas que haga posible el libre y pleno ejercicio de los derechos consagrados en la misma.

Varios son los instrumentos para generar información sobre el acceso y uso de los servicios financieros. En este sentido, la Política Nacional de Inclusión Financiera (PNIF) tiene por objetivo contribuir a aumentar el bienestar y la movilidad social de la población y el desarrollo económico del país.1

La inclusión financiera se define como el acceso y uso de servicios financieros formales (cuentas, seguros, créditos y Afores) bajo una regulación apropiada que garantice esquemas de protección al consumidor y promueva las competencias económico-financieras. La inclusión financiera contribuye al crecimiento económico y al bienestar, ya que dota a las personas y empresas de herramientas para mejorar el manejo de su liquidez, prepararse y superar alguna emergencia económica, alcanzar metas financieras y aprovechar oportunidades, y tener mayor control sobre sus finanzas; es decir, a lograr una mejor salud financiera.2

Por su parte, la Encuesta Nacional de Inclusión Financiera (ENIF) 20213 tiene como propósito generar información estadística e indicadores oficiales a nivel nacional, regional y por tamaño de localidad que permitan a las autoridades financieras hacer diagnósticos, diseñar políticas públicas y establecer metas en materia de inclusión y educación financieras; asimismo, incorporar cambios y actualizaciones necesarias para dar atención a nuevos requerimientos de información y consideraciones de la Política Nacional de Inclusión Financiera.

Según la ENIF, 56.7 millones de personas de 18 a 70 años (67.8 por ciento) tienen al menos un producto financiero formal (cuenta de ahorro, crédito formal, seguros), por sexo se identifica que: 61.9 por ciento de las mujeres tiene un producto formal y de los hombres 74.3 por ciento.4

Conforme los resultados de la ENIF, 27.4 millones de personas de 18 a 70 años tienen al menos un crédito formal5 , es decir, 32.7 por ciento de la población de ese rango de edad. Respecto a 2018, el indicador aumentó 1.6 puntos porcentuales.

Por tipo de producto crediticio, de la población de 18 a 70 años de edad: 20% tiene una tarjeta de crédito departamental, 10.5 por ciento tarjeta de crédito bancaria, 5.8 por ciento, crédito de vivienda y 3.8 por ciento crédito personal.

Datos del Banco de México señalan que el saldo de la cartera de tarjetas de crédito de diciembre de 2022 a 20236 , aumentó 15.5 por ciento por ciento en términos reales, siendo el tipo de crédito con el segundo aumento más pronunciado en este periodo de entre los distintos tipos de créditos al consumo otorgados por la banca múltiple consolidada, solo por detrás de los créditos automotrices.

Este crecimiento se da después de que entre diciembre de 2021 y diciembre de 2022 dicha cartera hubiera experimentado un crecimiento de 11.6 por ciento en términos reales.

La cartera de tarjetas de crédito constituyó, en diciembre de 2023, 39.5 por ciento por ciento de la cartera total de crédito al consumo.

Al tiempo el índice de morosidad7 de tarjetas de crédito se ubicó en 3.5 por ciento por ciento en diciembre de 2023 siendo, únicamente, inferior al de créditos personales.

Por otro lado, de los 44.2 millones de personas de 18 a 70 años que nunca han sido usuarias de algún crédito formal, mencionaron las razones para no tener alguno de los productos son: “no le gusta endeudarse” con 34.4 por ciento, seguido de “no cumple con los requisitos” y “no le interesa o no lo necesita”, con 26.9 por ciento y 24.5 por ciento, respectivamente.

Además, de los 12 millones de personas de 18 a 70 años que alguna vez tuvieron un crédito formal (exusuarios) se indagó el motivo principal para dejar de tener un crédito formal y aquellos mencionados con mayor frecuencia son: “ya no lo necesita”, “no se quiere volver a endeudar” y “le cobraban intereses muy altos” con, 28.4 por ciento, 25.4 por ciento y 22.8 por ciento, respectivamente.

Respecto a los comportamientos (conductas y/o hábitos) financieros de las personas usuarias, la misma ENIF muestra que los más recurrentes son: llevar un registro de los gastos, elaborar un presupuesto, ahorrar, manejar adecuadamente un crédito, entre otros. Dicha información es útil a los hacedores de política pública en la búsqueda de incidir en la mejora de la educación y comportamientos financieros que promuevan el bienestar de la población.

Así, de los 27.4 millones de personas de 18 a 70 años con tenencia de crédito formal:

1. 78.3 por ciento reportó que sí puede pagar sus cuentas en el plazo requerido,

2. 13.6 por ciento declaró que solo puede pagar algunas de las cuentas en el plazo requerido,

3. 4.3 por ciento no tiene deudas y

4. 3.6 por ciento no puede pagarlas en el plazo requerido

El 77 por ciento de las mujeres de 18 a 70 años con crédito formal declaró que sí puede pagar sus cuentas en el plazo requerido y 79.6 por ciento de los hombres de 18 a 70 años con crédito formal también puede pagar sus cuentas.

Posterior a considerar el porcentaje de las personas que han utilizado algún producto financiero (67.8 por ciento), donde 27.4 por ciento millones de personas han tenido un crédito formal, siendo la tarjeta departamental y la tarjeta de crédito los más requeridos, es menester mencionar que las personas usuarias tienen ciertos hábitos para gestionar sus ingresos y el pago de sus compromisos contraídos con el sistema financiero.

Por su parte la Encuesta Nacional sobre Salud Financiera (ENSAFI)8 2023, ofrece datos estadísticos a nivel nacional y estatal sobre la salud financiera de las y los mexicanos mayores de 18 años.

Entendiendo por salud financiera como: “la capacidad de las personas para manejar adecuadamente sus finanzas, lo que les permite cubrir sus gastos diarios, enfrentar imprevistos financieros, alcanzar metas y aprovechar oportunidades para mejorar su bienestar y movilidad económica.”9

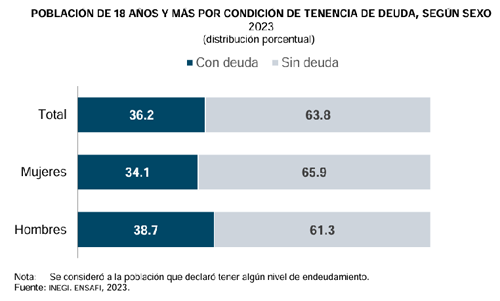

La ENSAFI muestra que 36.2 por ciento de la población reportó tener algún tipo de deuda.

En este tema, el porcentaje de mujeres fue menor que el de los hombres (34.1 por ciento y 38.7 por ciento, respectivamente). Un 17.1 por ciento consideró que su nivel de deuda era alto o excesivo, mientras que 48.9 por ciento lo calificó como moderado.

De la población de estudio, 30.5 por ciento informó que, durante el último mes, no tuvo dinero suficiente para cubrir sus gastos sin endeudarse. Esta situación afectó más a las mujeres que a los hombres (32.5 y 28.0 por ciento, respectivamente).

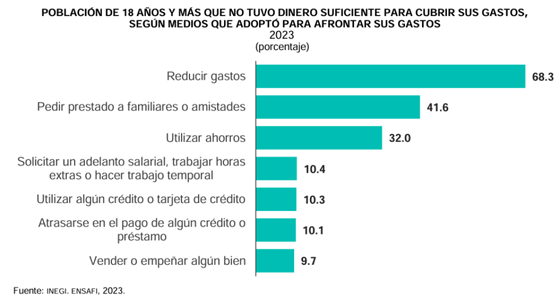

Para afrontar esta dificultad, las personas que durante el último mes no contaron con ingresos suficientes, recurrieron a diversas estrategias: 68.3 por ciento redujo sus gastos, 41.6 por ciento pidió prestado a familiares o amigos, y 32.0 por ciento utilizó sus ahorros

Así las mexicanas y los mexicanos consideran 4 estrategias antes de recurrir a utilizar tarjetas de crédito o un préstamo, lo que toma sentido con los motivos de los exususarios de la ENIF del porque no hacen uso de los servicios: porque no se quieren volver a endeudar y por los intereses muy altos.

Sin olvidar que también incide en la decisión de no usar los servicios las llamadas: cláusulas abusivas10 de parte de las Instituciones de Crédito, a pesar, que la Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros (Condusef), ha alertado a los usuarios del sistema financiero sobre la vigencia de estas, ya que representan una clara desventaja para los clientes, debido a que limitan los derechos de los usuarios.

Y a consecuencia de ellas el comportamiento crediticio de las personas usuarias de los servicios financieros puede verse nublado llegando a ser penalizados con información negativa (morosa) que repercute en su historial crediticio que manejan las llamadas Sociedades de Información Crediticia (SIC).

Retomando la información de la ENSAFI, se indagó por la capacidad máxima de endeudamiento mensual que la población podría tener sin comprometer su patrimonio. El resultado promedio fue dos mil setecientos setenta y siete pesos.

Por rangos de endeudamiento, la mayor concentración se encontró en el rango de uno a mil novecientos noventa y nueve mil pesos, con 50.6 por ciento del total.

Preocupaciones, estrés financiero e impactos 11

Aunado a estas cifras, la población usuaria experimenta preocupación al enfrentar situaciones financieras.

La población de 18 años y más, 38.8 por ciento señaló sentir mucha preocupación al momento de pedir un préstamo.

Por su parte, 45.4 por ciento dijo preocuparse mucho por los gastos imprevistos y 48.4 por ciento, por la acumulación de deudas.

Ahora bien, 36.9 por ciento de la población reportó tener un nivel alto de estrés financiero, 34.6 por ciento dijo que su nivel de estrés era moderado, y 28.5 por ciento aseguró que su nivel era bajo o nulo. Como se observa a continuación, las mujeres fueron quienes reportaron tener más estrés.

En relación con el estrés financiero, 34.9 por de la población reportó experimentar alguna consecuencia física, como dolores de cabeza, trastornos gastrointestinales o cambios en la presión arterial. Por su parte, 30.7% mencionó sufrir impactos psicológicos, como problemas de sueño o alimentación.

Las estadísticas mostradas anteriormente son marco de referencia para entender el comportamiento de las personas usuarias de los servicios financieros; no obstante, hay situaciones como los gastos imprevistos (que no pueden pasar desapercibidos) resultado de las vicisitudes de la vida: accidentes, enfermedades, fenómenos naturales, pandemias como la recientemente causada por el Coronavirus.

La pandemia del coronavirus (2020) dejó serias afectaciones a la salud y economía de los países, en México su huella persiste, algunas de las afectaciones se encuentran confirmadas en la ENIF (2021).

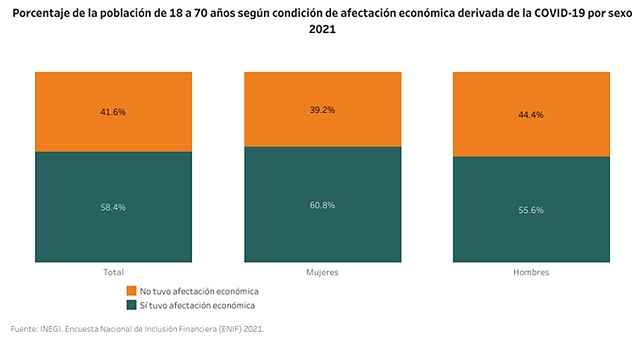

Ante ello 39.2 por ciento de las mujeres se vieron afectadas económicamente, mientras que los hombres en 44.4 por ciento.

En tanto que 30.4 por ciento de la población de 18 a 70 años que en ese momento tenía un crédito y resultó afectada optó por la solicitud de un crédito a un banco.

Los estragos del coronavirus en la economía mundial han sido evidentes, la depauperación de los niveles de vida de la clase trabajadora y en general de la población hacen necesario realizar las adecuaciones necesarias para fortalecer nuestro marco jurídico a fin de garantizar los derechos de las personas usuarias de los servicios financieros, quienes recurren a estos como última alternativa.

En el Partido del Trabajo velamos por los intereses del pueblo y por ello consideramos que son elementos fundamentales para la regulación de las Sociedades de Información Crediticia la transparencia en la información (crediticia) y la protección de los derechos de las y los clientes de los servicios financieros, ya que los porqués del comportamiento crediticio que ocasiona atrasos o suspensiones, en remotas ocasiones se puede atribuir a una falta de compromiso o responsabilidad, sino a situaciones que escapan de las manos de cualquier persona, asimismo como las estadísticas lo evidencian, en ocasiones es imposible cubrir el adeudo en el tiempo vigente, sin embargo esto también genera afectaciones a la salud y no obstante impacta de manera negativa el historial crediticio, limitando con ello la posibilidad de, en un futuro poder acceder a algún crédito.

Así mismo en el Partido del Trabajo hacemos nuestros los compromisos que desde el inicio de su mandato nuestra presidenta la Doctora Claudia Sheiumbaum asumió: la responsabilidad de generar crecimiento económico y bienestar para las personas, “a diferencia del pasado donde fracasó el proyecto de Nación Neoliberal, cuya ideología se manifiesta en tres aspectos: el primero es que se ve al mercado como el más eficaz distribuidor de la riqueza; el segundo es que todo es considerado mercancía, es decir, debe tener valor económico ara dejar ganancias. Y el tercero, que es su particularidad en México: privilegio a un grupo que se enriqueció al amparo del poder público a través de un proceso de corrupción en el que se entregaron los bienes de la Nación a un grupo muy selecto y que se fue beneficiando permanentemente.”12

Por su parte Boaventura de Souza escribe en su libro La cruel pedagogía del virus que:

“La pandemia actual no es una situación de crisis claramente opuesta a una situación normal. Desde la década de los ochenta, a medida que el neoliberalismo se impuso como la versión dominante del capitalismo y este se sometió cada vez más a la lógica del sector financiero, el mundo ha vivido en un estado de crisis permanente. Una situación doblemente anormal. Por un lado, la idea de una crisis permanente es un oxímoron, ya que, en el sentido etimológico, la crisis es, por naturaleza, excepcional y temporal, y constituye una oportunidad de superación para originar un mejor estado de cosas. Por otro lado, cuando la crisis es pasajera, debe explicarse por los factores que la provocan. Sin embargo, cuando se vuelve permanente, la crisis se convierte en la causa que explica todo lo demás.

Por ejemplo, la crisis financiera permanente se utiliza para explicar los recortes en las políticas sociales (salud, educación, seguridad social) o la degradación salarial. Así, impide preguntar sobre las causas reales de la crisis. El objetivo de la crisis permanente no se debe resolver. Pero, ¿cuál es el propósito de este objetivo? Básicamente, hay dos: legitimar la escandalosa concentración de riqueza y boicotear medidas efectivas para prevenir una inminente catástrofe ecológica.

Así hemos vivido durante los últimos cuarenta años. Por esta razón, la pandemia solo agrava una situación de crisis a la que ha sido sometida la población mundial. Es por ello que implica un peligro específico.”13

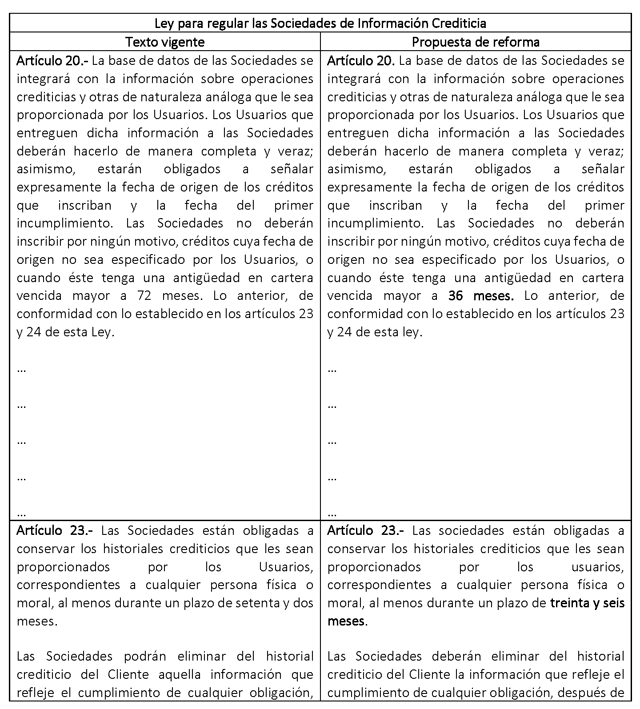

Por lo anterior, la presente iniciativa tiene como propósito reducir el tiempo que las personas usuarias de servicios financieros se encuentran registradas de manera negativa en las Sociedades de Información Crediticia, al tiempo de eliminar el reporte por incumplimiento de obligaciones en el historial crediticio de 72 a 36 meses.

Para efecto de analizar el proyecto de decreto, se elaboró el siguiente cuadro comparativo:

En la 4T estamos plenamente convencidos de impulsar el bienestar social y el progreso económico sostenible, siempre velando por los intereses del pueblo de México.

Por los argumentos señalados en párrafos precedentes, someto a consideración de esta soberanía la siguiente iniciativa con proyecto de

Decreto por el que se reforman el primer párrafo del artículo 20 y los primeros tres párrafos del artículo 23 de la Ley para Regular las Sociedades de Información Crediticia

Único. Se reforman el primer párrafo del artículo 20 y los primeros tres párrafos del artículo 23 de la Ley para Regular las Sociedades de Información Crediticia, para quedar como sigue:

Artículo 20. La base de datos de las sociedades se integrará con la información sobre operaciones crediticias y otras de naturaleza análoga que le sea proporcionada por los Usuarios. Los usuarios que entreguen dicha información a las Sociedades deberán hacerlo de manera completa y veraz; asimismo, estarán obligados a señalar expresamente la fecha de origen de los créditos que inscriban y la fecha del primer incumplimiento. Las sociedades no deberán inscribir por ningún motivo, créditos cuya fecha de origen no sea especificada por los usuarios, o cuando éste tenga una antigüedad en cartera vencida mayor a 36 meses.

Lo anterior, de conformidad con lo establecido en los artículos 23 y 24 de esta ley.

...

...

...

...

...

Artículo 23. Las sociedades están obligadas a conservar los historiales crediticios que les sean proporcionados por los usuarios, correspondientes a cualquier persona física o moral, al menos durante un plazo de treinta y seis meses.

Las sociedades deberán eliminar del historial crediticio del cliente la información que refleje el cumplimiento de cualquier obligación, después de treinta y seis meses de haberse incorporado tal cumplimiento en dicho historial.

En caso de información que refleje el incumplimiento ininterrumpido de cualquier obligación exigible, así como las claves de prevención que les correspondan, las sociedades deberán eliminarlas del historial crediticio del cliente correspondiente, después de treinta y seis meses de haberse incorporado el incumplimiento por primera vez en dicho historial.

...

...

...

...

...

...

...

...

...

Artículo Transitorio

Único. El presente decreto entrará en vigor el día siguiente al de su publicación en el Diario Oficial de la Federación.

Notas

1 Consejo Nacional de Inclusión Financiera. Informe de la Vigésima Sexta Sesión Ordinaria. 7 de agosto de 2024. Disponible en: https://www.gob.mx/cms/uploads/attachment/file/951233/Informe_26_Sesion _Ordinaria_CONAIF.pdf

2 Política Nacional de Inclusión Financiera. https://www.gob.mx/cms/uploads/attachment/file/545792/Cuadriptico_PNIF. pdf

3 Instituto Nacional de Estadística y Geografía. Encuesta Nacional de Inclusión Financiera 2021. Disponible en: https://www.inegi.org.mx/contenidos/programas/enif/2021/doc/enif_2021_n ota_tecnica.pdf

4 Ibídem.

5 Refiere a la tenencia de un crédito en banco o institución financiera, como: tarjeta de crédito departamental (o autoservicio), bancaria; crédito de nómina, personal, automotriz, de vivienda, comunitario, grupal o solidario. Para 2021, incluye crédito contratado por internet o aplicación. Cambio significativo. Prueba de hipótesis con 95 por ciento de confianza. Fuente: Inegi. Encuesta Nacional de Inclusión Financiera (ENIF) 2021, ENIF 2018 y ENIF 2015.

6 Indicadores Básicos de Tarjetas de Crédito. Banco de México. 2023. Disponible en: https://www.banxico.org.mx/publicaciones-y-prensa/rib-tarjetas-de-credi to/rib-tarjetas-credito-tasas-i.html

7 El índice de morosidad es la razón de cartera vencida

8 Instituto Nacional de Estadística y Geografía. Encuesta Nacional sobre Salud Financiera 2023. Disponible en: https://www.inegi.org.mx/contenidos/saladeprensa/boletines/2024/ENSAFI/ ENSAFI.pdf

9 Consejo Nacional de Inclusión Financiera. Obra citada.

10 Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros. Cláusulas Abusivas. Disponible en: https://www.condusef.gob.mx/?p=clausulas-abusivas

11 Instituto Nacional de Estadística y Geografía. Encuesta Nacional sobre Salud Financiera 2023. Op. Cit.

12 Delgado y Paz (2022) La Disputa por México. Dos proyectos frente a frente para 2024. HaperCollins.

13 De Souza, Boaventura. (2020). La cruel pedagogía del virus . Clacso.

Dado en el Palacio Legislativo de San Lázaro, el 29 de octubre de 2024.

Diputado Ricardo Mejía Berdeja (rúbrica)