Gaceta Parlamentaria, año XXVII, número 6484-III-2, miércoles 13 de marzo de 2024

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Gaceta Parlamentaria, año XXVII, número 6484-III-2, miércoles 13 de marzo de 2024

Con punto de acuerdo, para exhortar a la SHCP y al SAT a reincorporar en el Resico a quienes presentaron o presenten en forma extemporánea la declaración anual de 2022, a cargo de la diputada Patricia Terrazas Baca, del Grupo Parlamentario del PAN

La suscrita, diputada Patricia Terrazas Baca, e integrantes del Grupo Parlamentario del Partido Acción Nacional de la LXV Legislatura, con fundamento en lo dispuesto por el artículo 6, numeral 1, fracción I; y 79, numeral 2, fracción II, del Reglamento de la Cámara de Diputados, somete a consideración de esta asamblea la siguiente proposición con punto de acuerdo, conforme a las siguientes

Consideraciones

Régimen de Incorporación Fiscal

El 8 de septiembre de 2021 el Ejecutivo federal presentó iniciativa mediante la cual desapareció de la Ley del Impuesto sobre la Renta (ISR) el Régimen de Incorporación Fiscal (RIF) aplicable a las personas físicas que desarrollaban actividades empresariales y que era aplicable a pequeños comerciantes, o a quienes prestaban servicios mediante la realización de oficios como carpintería, mecánica, fontanería, estéticas, entre otros.

Dicho régimen tenía como características principales las siguientes:

1. El RIF era aplicable únicamente a personas físicas con actividades empresariales con ingresos en el ejercicio que no fueran mayores a dos millones de pesos.

2. Presentaban declaraciones bimestrales del Impuesto sobre la Renta, las cuales se consideraban definitivas, es decir, no tenían la obligación de presentar declaración anual.

3. Los contribuyentes del RIF recibían una reducción del impuesto, la cual disminuiría con el tiempo, durante un plazo de 10 años. El primer año la reducción era del 100 por ciento, el segundo del 90 por ciento, el tercero del 80 por ciento, el cuarto año del 70 por ciento, quinto año del 60 por ciento, sexto año del 50 por ciento, séptimo año del 40 por ciento, octavo año del 30 por ciento, noveno año del 20 por ciento, décimo año del 10 por ciento, y a partir del doceavo año empezarían a pagar sus impuestos de manera normal.

4. Asimismo, contemplaba facilidades, considerando que, quienes tributaban en el RIF tenían una baja capacidad administrativa, entre éstas destaca que las compras hasta cinco mil pesos pudieren ser pagadas en efectivo, la factura podía ser emitida por medio del aplicativo “Mis cuentas” sin tener que obtener firma electrónica o certificados de sellos digitales, al emitir los Comprobantes Fiscales Digitales por Internet (CFDIS) y recabar aquellos por compras y gastos, se consideraba que cumplían la obligación de llevar contabilidad.

5. Mediante la Ley de Ingresos, si sus ingresos fueren menores a 300 mil pesos año y sus ventas eran con el público en general no pagaban impuestos.

Como parte de la reforma para el ejercicio de 2022, las personas físicas que tributaban en el RIF se les obligó a presentar un aviso para continuar en dicho régimen por el periodo que les faltaba, de no presentarlo, el Servicio de Administración Tributaria (SAT) en forma automática los pasaría al nuevo Régimen Simplificado de Confianza (Resico).

La presentación del citado aviso tomó de sorpresa a las personas físicas que tributaban en el RIF, toda vez que eran los contribuyentes con la más baja capacidad administrativa, muchos de ellos no se enteraron, y fueron cambiados en forma automática.

Personas físicas que se dedican a las actividades agrícolas, ganaderas, pesqueras y silvícolas (AGAPES)

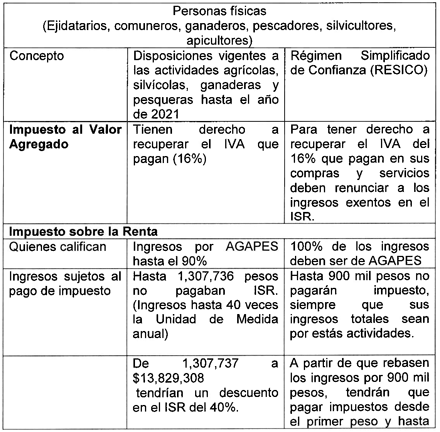

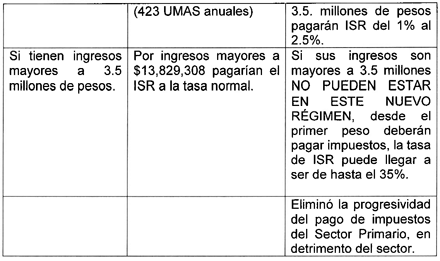

En adición a los comerciantes, en la reforma para el ejercicio fiscal de 2022, se afectó gravemente a las personas físicas que se dedican a las actividades agrícolas, ganaderas, pesqueras y silvícolas, conocidos como el sector de AGAPES al eliminarse en la Ley el pago del ISR de manera progresiva, que en resumen consistía en que a mayores ingresos aumentaban los impuestos.

La iniciativa del Ejecutivo federal eliminó los ingresos exentos aplicables a las personas físicas del sector AGAPES, no obstante, la Cámara de Diputados corrigió parcialmente este agravio, al reincorporar parcialmente en la Ley del ISR una exención aplicable a personas físicas del sector AGAPES por la cantidad de 900 mil pesos siempre que tributaran en el nuevo Régimen Simplificado de Confianza y el 100 por ciento de sus ingresos tuvieren su origen en actividades de AGAPES.

Por otro lado, el SAT condicionó la recuperación de los saldos a favor en el Impuesto al Valor Agregado (IVA) a las personas físicas que tenían ingresos del sector AGAPES a renunciar a los ingresos exentos para tener derecho a la recuperación de dichos saldos, afectando sobre todo a los pequeños agricultores, ganaderos, pescadores y silvicultores.

Para visualizar las afectaciones a las personas físicas del sector AGAPES, en el cuadro siguiente se muestran éstas.

Régimen Simplificado de Confianza

El 8 de septiembre de 2021 el Ejecutivo federal presentó iniciativa de reformas a la Ley del ISR.

Entre las reformas propuestas se planteó al Congreso la incorporación en la Sección IV del Capítulo II del Título IV de la Ley del ISR las disposiciones relativas a un nuevo régimen fiscal denominado Régimen Simplificado de Confianza (RESICO) de las personas físicas.

Asimismo, como parte del mismo paquete de reformas de derogó en el RIF, régimen en el que tributaban los pequeños comerciantes y personas físicas que ejercían un oficio.

Las citadas reformas fueron publicadas el 12 de noviembre de 2021 en el Diario Oficial de la Federación (DOF) mediante el “Decreto por el que se reforman, adicionan y derogan diversas disposiciones de la Ley del Impuesto sobre la Renta de la Ley del Impuesto al Valor Agregado, de la Ley del Impuesto Especial sobre Producción y Servicios, de la Ley Federal del Impuesto sobre Automóviles Nuevos, del Código Fiscal de la Federación y otros ordenamientos.”

Las características principales del RESICO aplicable a las personas físicas en vigor a partir del primero de enero de 2022 se encuentran los siguientes:

1. Tasa del ISR progresiva del 1.00 por ciento al 2.50 por ciento.

2. Limitado a quienes tengan ingresos hasta tres millones quinientos mil pesos de ingresos.

3. Aplicable a arrendamiento, honorarios profesionales, actividades empresariales, actividades agrícolas, ganaderas, silvícolas y pesqueras.

4. Por facilidad administrativa, están excluidos de enviar la contabilidad electrónica y la Declaración Informativa de Operaciones con terceros.

5. No contempla deducciones, toda vez que el impuesto se calcula sobre ingresos sin deducción alguna.

Si bien se argumentó en la discusión del RESICO que era un régimen sencillo, asequible que inclusive no se necesitaba el auxilio de profesionistas para su cumplimiento, la realidad, a dos años de su entrada en vigor, ha demostrado que en la práctica las disposiciones aprobadas incluyen normas draconianas que de no cumplirlas se les castiga a las personas físicas con baja capacidad administrativa con la expulsión del régimen, enviándolos a tributar como si tuvieren gran capacidad administrativa.

Entre estas normas draconianas se encuentran las disposiciones que señalan que, de no presentarse la declaración anual, serán expulsados del RESICO, debiendo pagar el ISR en el régimen general de ley de las actividades empresariales aplicables a las personas físicas desde el primer mes del ejercicio en que sean expulsados.

Y a quienes más se ha afectado es a los pequeños negocios, comerciantes de mercados públicos, pequeños agricultores, ganaderos, pescadores, silvicultores, es de todos conocidos que muchos pequeños negocios son negocios unipersonales en donde la persona física es quien atiende, compra, vende, lleva la administración sin apoyo de nadie.

Por otro lado, comerciantes de mercados públicos con edad avanzada y que aún continúan trabajando después de los 70 años de edad fueron sorprendidos primero con su incorporación en forma automática al RESICO por no haber presentado el aviso para permanecer en el RIF, y segundo, al desconocer que era obligatorio presentar declaración anual cuando en el RIF no existía esa obligación fueron inducidos al error y en consecuencia, expulsados del RESICO personas físicas durante el año de 2023.

No sólo los pequeños comerciantes y prestadores de servicios se han visto afectados, sino inclusive los pequeños agricultores, ganaderos, pescadores y silvicultores, es decir se ha afectado a los más pobres, a los que menos ganan.

En la exposición de motivos para el ejercicio fiscal de 2022, el Ejecutivo federal argumentaba que mediante el RESICO se pretendía otorgar una “manera sencilla, rápida y eficaz en el pago de contribuciones, sobre todo para aquellos contribuyentes con menor capacidad administrativa y de gestión”.

Que dicho régimen preveía una “máxima simplificación” a efecto de que la determinación y pago de impuesto “sea accesible a los contribuyentes sin necesidad de apoyo de terceros, utilizando como eje el CFDI con lo que se logra la automatización del cálculo y se disminuye la carga administrativa”.

Problemática

Durante el mes de noviembre de 2023 el SAT empezó a expulsar del RESICO a pequeños comerciantes, a pequeños agricultores, ganaderos, pescadores.

No obstante, las buenas intenciones planteadas en la exposición de motivos de la reforma que le dio origen al RESICO, éste incluye disposiciones que por su redacción se requiere tener conocimientos especializados para conocer su alcance y consecuencias, por lo que la supuesta máxima simplificación no se cumple en dicho régimen.

La expulsión de los pequeños comerciantes se debe principalmente porque no presentaron en tiempo la declaración anual del ejercicio fiscal de 2022, aunque sí cumplieron en tiempo con las declaraciones mensuales y también presentaron la declaración anual de 2022 en forma extemporánea, derecho a que tienen todos los contribuyentes y que está contemplado en el Código Fiscal de la Federación (CFF).

En el RIF vigente hasta el año de 2021 no se tenía la obligación de presentar declaración anual, por lo que en la inercia de quienes estuvieron en dicho régimen y de la difusión respecto a que en el RESICO no se necesitaba apoyo de profesionistas para cumplir con sus obligaciones al haberse diseñado bajo el supuesto principio de máxima simplificación, consideraron que ellos habían cumplido al presentar sus declaraciones mensuales en tiempo.

Por otro lado, las reglas administrativas publicadas por el SAT hicieron caer en el error a los pequeños contribuyentes del sector primario conocido como AGAPES, entre otras se resaltan las siguientes:

1. El RESICO establece que quienes tributan en dicho régimen pueden tener ingresos por salarios e intereses.

2. Hasta el año de 2021 las personas físicas del sector AGAPE podían tributar en el régimen de AGAPES cuando sus ingresos por dichas actividades representarán cuando menos el 90 por ciento de sus ingresos totales.

3. En el RESICO, las personas físicas del sector AGAPE para tener derecho a tener ingresos exentos, el 100 por ciento de sus ingresos debieran ser “exclusivamente” de las actividades de AGAPES.

4. En el RESICO, quienes tributan en AGAPES sólo pueden obtener ingresos por jubilaciones para tener derecho a los ingresos exentos, Regla 3.13.27, Resolución Miscelánea Fiscal 2023 (RMF2023).

5. En el RESICO mediante facilidades administrativas, a las personas físicas que se dedicaron exclusivamente a las actividades del sector AGAPE y cuyos ingresos fueren hasta de 900 mil pesos y que emitieron CFDI, se le otorgaron las siguientes “facilidades” Reglas 3.13.28 y 3.13.30 de la RMF2023:

a. No presentar declaraciones mensuales.

b. No presentar la declaración anual.

Y es precisamente estas “facilidades” las que el SAT utilizó para expulsarlos del RESICO.

Existen casos en donde una persona física del sector AGAPE tuvo ingresos por haber realizado dichas actividades por 300 mil pesos en el año de 2022 y a su vez, tuvo ingresos por salarios de 20 mil pesos durante el año de 2022, que representan menos del 10 por ciento de los ingresos totales.

En principio, el agricultor tuvo ingresos menores a 900 mil pesos, por lo que consideró que eran ingresos exentos y que no estaba obligado a presentar declaraciones ni mensuales, ni anual.

No obstante, al haberse establecido en la Ley del ISR que para tener derecho a la exención en AGAPES, sus ingresos deben ser por actividades exclusivamente de AGAPES, se afecta gravemente a los pequeños agricultores, ganaderos, pescadores, silvicultores, porque éstos no podrían completar sus bajos ingresos trabajando en otra parte.

Pareciera que el diseño de las reglas de carácter general emitidas por el SAT inducen al error a quienes tienen más baja capacidad administrativa para conocerlas y para su análisis.

En el caso expuesto por un agricultor, al tener ingresos por salarios, ya no cumplía con el requisito de actividades exclusivas, toda vez que para los ingresos exentos sólo debía tener ingresos de agricultor, luego entonces, por tener 20 mil pesos de ingresos por salarios, fue expulsado del RESICO al no haber presentado declaraciones mensuales, ni anuales, y a pesar de haber emitido el CFDI correspondiente.

Los contribuyentes expulsados del RESICO en el año de 2023 tendrán que presentar declaraciones mensuales desde el año de 2022 con las tarifas aplicables a actividades empresariales y profesionales cuyas tasas de impuestos pueden llegar a ser hasta del 35 por ciento, en adición a los recargos y actualizaciones correspondientes, lo cual incidirá y pondrá en una difícil situación económica a las familias de estos contribuyentes.

En la práctica, el principio de “máxima simplificación” a que hace referencia tanto la exposición de motivos como los dictámenes emitidos por el Congreso de la Unión respecto a las normas que atañen al RESICO no se cumplen, toda vez que el SAT de manera arbitraría impone reglas como si los pequeños comerciantes o pequeños contribuyentes estuvieren pendientes de éstas, cuando muchos ni siquiera tienen computadoras o medios de conexión a internet.

Como ejemplo de estas reglas, se encuentra la publicada por el SAT en la que estableció como fecha límite para presentar la declaración anual del ejercicio fiscal de 2022 la del 2 de octubre de 2023 sin haberle dado máxima publicidad, limitando el derecho de los contribuyentes del RESICO a un derecho emanado del propio CFF para presentar declaraciones en forma extemporánea.

A los pequeños comerciantes, agricultores, ganaderos, pescadores, silvicultores se les ha enviado a tributar a regímenes fiscales que requieren un conocimiento especializado, que de no cumplir se castiga no sólo con multas económicas sino con cárcel.

Es por ello, que respetuosamente se exhorta al Ejecutivo federal para que instruya al titular de la Secretaría de Hacienda y Crédito Público y al Jefe del Servicio de Administración Tributaria para revisar y proponer una política pública que cumpla con el principio de Máxima Simplificación a fin reincorporar a los pequeños comerciantes, prestadores de servicios y pequeños contribuyentes del sector primario (agricultores, ganaderos, pescadores, silvicultores) al Régimen Simplificado de Confianza y eliminar del marco legal las letras pequeñas que inducen al error.

Por lo antes expuesto y fundamentado, someto respetuosamente a la consideración de esta honorable asamblea el siguiente

Punto de Acuerdo

Único. El honorable Congreso de la Unión exhorta, respetuosamente, al Ejecutivo federal para que instruya al titular de la Secretaría de Hacienda y Crédito Público y al jefe del Servicio de Administración Tributaria para que publique reglas de carácter general, que permitan la reincorporación al Régimen Simplificado de Confianza a los pequeños comerciantes y contribuyentes del sector primario, agricultores, ganaderos, pescadores, silvicultores, siempre que presenten o hayan presentado de manera extemporánea la declaración anual del ejercicio fiscal de 2022.

Dado en el Palacio Legislativo de San Lázaro, a 13 de marzo de 2024.

Diputada Patricia Terrazas Baca (rúbrica)