Gaceta Parlamentaria, año XVII, número 4143-I, martes 28 de octubre de 2014

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Gaceta Parlamentaria, año XVII, número 4143-I, martes 28 de octubre de 2014

De la diputada Martha Lucía Mícher Camarena, sobre retiro de iniciativa

Palacio Legislativo de San Lázaro, a 22 de octubre de 2014.

Diputado Silvano Aureoles Conejo

Presidente de la Mesa Directiva

Cámara de Diputados

Presente

Apreciable diputado Aureoles:

Con fundamento en el artículo 77, numeral 2, del Reglamento de la Cámara de Diputados, me permito solicitar a usted que se realicen los trámites correspondientes a efecto de retirar la propuesta de iniciativa que reforma los artículos 47 y 55 de la Ley Orgánica del Congreso General de los Estados Unidos Mexicanos, presentada por la suscrita el 13 de marzo de 2014 y turnada a la Comisión de Régimen, Reglamentos y Prácticas Parlamentarias para su dictamen.

Sin otro particular, agradezco de antemano la atención que le sirva brindar a esta petición y quedo a sus órdenes para cualquier duda o aclaración al respecto.

Atentamente

Diputada Martha Lucía Mícher Camarena (rúbrica)

Del Congreso de Guerrero, con la cual remite el decreto por el que la Sexagésima Legislatura local resuelve conceder licencia al ciudadano Ángel Heladio Aguirre Rivero para separarse del encargo y las funciones de gobernador constitucional

Chilpancingo de Los Bravo, Guerrero, sábado 25 de octubre de 2014.

Cámara de Diputados del Honorable Congreso de la Unión

México, DF

Por instrucciones de la Presidencia de la Mesa Directiva de la LX Legislatura al honorable Congreso del Estado Libre y Soberano de Guerrero, adjunto al presente para su conocimiento y efectos legales conducentes, el decreto número 521 por medio del cual la LX Legislatura al honorable Congreso del Estado Libre y Soberano de Guerrero, resuelve conceder la licencia al ciudadano Ángel Heladio Aguirre Rivero, para separarse del cargo y funciones de gobernador Constitucional del Estado Libre y Soberano de Guerrero.

Aprobado en sesión celebrada el día sábado 25 de octubre del año en curso.

Atentamente

Licenciado Benjamín Gallegos Segura (rúbrica)

Oficial Mayor

LX Legislatura al honorable Congreso del Estado Libre y Soberano de Guerrero, en nombre del pueblo que representa, y:

Considerando

Que en sesión de fecha 25 de octubre del 2014, los diputados integrantes de la Comisión de Asuntos Políticos y Gobernación, presentaron a la plenaria el dictamen con proyecto de decreto por medio del cual la LX Legislatura al honorable Congreso del Estado Libre y Soberano de Guerrero, resuelve conceder licencia al ciudadano Ángel Heladio Aguirre Rivero, para separarse del cargo y funciones de gobernador constitucional del Estado Libre y Soberano de Guerrero, en los siguientes términos:

Que por oficio sin número, recibido por el Poder Legislativo con fecha veintitrés de octubre del año dos mil catorce, el ciudadano Ángel Heladio Aguirre Rivero, gobernador constitucional del Estado Libre y Soberano de Guerrero, presentó a este Poder Legislativo, solicitud de licencia para separarse del cargo de gobernador constitucional del estado, en términos del artículo 84, numeral 2, de la Constitución Política del Estado Libre y Soberano de Guerrero.

Que en sesión de fecha veinticuatro de octubre del año en curso, el pleno del honorable Congreso del Estado Libre y Soberano de Guerrero, tomó conocimiento de oficio sin número de fecha 23 de octubre del año 2014, signado por el doctor Jesús Martínez Garnelo, secretario general de Gobierno, mediante el cual remite a esta Soberanía Popular para su análisis y dictamen correspondiente, la solicitud de licencia suscrita por el Licenciado Ángel Heladio Aguirre Rivero, Gobernador Constitucional del Estado de Guerrero.

Que mediante oficio número LX/3ER/OM/DPL/0160/2014, el licenciado Benjamín Gallegos Segura, oficial mayor de este honorable Congreso remitió los documentos que nos ocupan a la Comisión de Asuntos Políticos y Gobernación, para los efectos antes precisados.

Que por escrito de fecha veinticuatro de octubre de este año, el diputado Ángel Aguirre Herrera, presidente de la Comisión de Asuntos Políticos y Gobernación, presentó su excusa para conocer, resolver y votar el presente asunto, en términos del artículo 182 de la Ley Orgánica del Poder Legislativo en vigor, por tener interés directo por consanguinidad.

Que en términos de lo dispuesto por los artículos 46, 49 fracción II, 53 fracción V, 86, 87, 132, 133 y demás relativos de la Ley Orgánica del Poder Legislativo en vigor, esta Comisión tiene plenas facultades para analizar la solicitud de referencia y emitir el dictamen y proyecto de decreto que recaerá a la misma, lo que p cedemos a realizar en los siguientes términos:

Que el treinta de enero del año dos mil once se celebró la elección para renovar el Poder Ejecutivo de Guerrero, para el periodo constitucional 2011-2015, mismo que entró en funciones el 1 de abril del mismo año.

Que la Constitución Política del Estado Libre y Soberano de Guerrero, otorga en su artículo 84, numeral 2, el derecho al gobernador constitucional del estado de Guerrero, de solicitar la autorización del honorable Congreso del estado, para que se le conceda licencia para separarse del cargo y funciones de la titularidad del Poder Ejecutivo.

Que de igual forma las fracciones XX y XXI del artículo 61 de la Constitución Política del Estado, otorgan al honorable Congreso del Estado Libre y Soberano de Guerrero, la atribución para resolver al gobernador sobre la solicitud de licencia para separarse del cargo y funciones de la titularidad del Poder Ejecutivo.

Que en tales consideraciones y ante la voluntad del ciudadano Ángel Heladio Aguirre Rivero, gobernador constitucional de estado “de contribuir en su compromiso político y social para con el pueblo de Guerrero” y como lo solicita, esta comisión dictaminadora considera procedente autorizar al solicitante la petición de licencia requerida.

No obstante lo anterior y con el objeto de que la titularidad del Poder Ejecutivo y los programas, acciones y actividades administrativas no se interrumpan, en términos del artículo 61, fracción XXXV, de la Constitución Política del Estado Libre y Soberano de Guerrero, en con-elación con lo establecido por el artículo 8o., fracción XXXI, de la Ley Orgánica del Poder Legislativo en vigor, es procedente que este Poder Legislativo se constituya en Colegio Electoral para nombrar al gobernador que corresponda.

En términos de lo anterior, y con fundamento en lo dispuesto por la fracción VII del artículo 51 de la Ley Orgánica que nos rige, corresponde a la Comisión de Gobierno de este Poder Legislativo, formular la propuesta respectiva para el efecto de que el Pleno en su facultad de Colegio Electoral designe al Gobernador que corresponda”.

Que en sesiones de fecha 25 de octubre del 2014, el dictamen en desahogo recibió primera y segunda lectura, respectivamente, por lo que en términos de lo establecido en el artículo 138 de la Ley Orgánica del Poder Legislativo del estado de Guerrero, la Presidencia de la Mesa Directiva, habiendo sido fundado y motivado el Dictamen, al no existir votos particulares en el mismo y no haber registro en contra en la discusión, se sometió a votación, aprobándose por unanimidad de votos.

Que aprobado en lo general el dictamen, se sometió en lo particular y no habiéndose presentado reserva de artículos, la Presidencia de la Mesa Directiva del honorable Congreso del estado realizó la declaratoria siguiente: “En virtud de q e no existe reserva de artículos, esta Presidencia en términos del artículo 137, párrafo primero, de nuestra Ley Orgánica, tiene por aprobado el dictamen con proyecto de decreto por medio del cual la LX Legislatura al honorable Congreso del Estado Libre y Soberano de Guerrero, resuelve conceder licencia al ciudadano Ángel Heladio Aguirre Rivero, para separarse del cargo y funciones de gobernador constitucional del Estado Libre y Soberano de Guerrero. Emítase el decreto correspondiente y hágase del conocimiento a la Comisión de Gobierno de esta LX Legislatura, para que en términos de la fracción VII del artículo 51 de la Ley Orgánica del Poder Legislativo del estado de Guerrero, formule la propuesta para que se designe al gobernador que corresponda; Comuníquese al ciudadano Ángel Heladio Aguirre Rivero, para su conocimiento y efectos constitucionales y legales procedentes; Comuníquese al secretario general de Gobierno para su conocimiento y efectos constitucionales y legales correspondientes; Hágase del conocimiento de los Poderes de la Unión y de los estados de la República, así como al Distrito Federal, para los efectos constitucionales y legales correspondientes.”

Por lo anteriormente expuesto y con fundamento en lo dispuesto en los artículos 61 fracción I de la Constitución Política local, 8o., fracción I, y 127 párrafos primero y tercero de la Ley Orgánica del Poder Legislativo, en vigor, este honorable Congreso decreta y expide el siguiente:

Decreto número 521 por medio del cual, la LX Legislatura al honorable Congreso del Estado Libre y Soberano de Guerrero, resuelve conceder licencia al ciudadano Ángel Heladio Aguirre Rivero, para separarse del cargo y funciones de gobernador constitucional del Estado Libre y Soberano de Guerrero.

Artículo Primero. La LX Legislatura al honorable Congreso del Estado Libre y Soberano de Guerrero, en términos de lo dispuesto en las fracciones XX y XXI del artículo 61 en correlación con el 84, numeral 2, de la Constitución Política del Estado Libre y Soberano de Guerrero, resuelve conceder licencia al ciudadano Ángel Heladio Aguirre Rivero, para separarse del cargo y funciones de gobernador constitucional del Estado Libre y Soberano de Guerrero.

Artículo Segundo. En términos de la fracción XXXV del artículo 61 de la Constitución Política del Estado Libre y Soberano de Guerrero, en correlación con la fracción XXXI del artículo 8o. de la Ley Orgánica del Poder Legislativo del Estado de Guerrero, constitúyase el Honorable Congreso del Estado Libre y Soberano de Guerrero en Colegio Electoral para nombrar al gobernador que corresponda.

Artículo Tercero. En tanto el Congreso nombra al Gobernador que corresponda, el Secretario General de Gobierno asumirá provisionalmente la titularidad del Poder Ejecutivo, de conformidad con el artículo 86 de la Constitución Política del Estado Libre y Soberano de Guerrero.

Transitorios

Primero. El presente Decreto surtirá sus efectos a partir de la fecha de su aprobación.

Segundo. Hágase del conocimiento a la Comisión de Gobierno de esta LX Legislatura, para que en términos de la fracción VII del artículo 51 de la Ley Orgánica del Poder Legislativo del estado de Guerrero, formule la propuesta para que se designe al gobernador que corresponda.

Tercero. Comuníquese al ciudadano Ángel Heladio Aguirre Rivero, para su conocimiento y efectos constitucionales y legales procedentes.

Cuarto. Comuníquese al secretario general de Gobierno para su conocimiento y efectos constitucionales y legales correspondientes.

Quinto. Hágase del conocimiento de los Poderes de la Unión y de los estados de la República, así como al Distrito Federal, para los efectos constitucionales y legales correspondientes.

Sexto. Publíquese en el Periódico Oficial del Gobierno del Estado para su conocimiento general.

Dado en el salón de sesiones del honorable Poder Legislativo, a los veinticinco días del mes de octubre del año dos mil catorce.

Diputada Laura Arizmendi Campos (rúbrica)

Presidenta

Diputado Roger Arellano Sotelo (rúbrica)

Secretario

Diputado Alejandro Carabias Icaza (rúbrica)

Secretario

Del Congreso de Guerrero, con la que remite el decreto por el que se designa y nombra al ciudadano Salvador Rogelio Ortega Martínez como gobernador

Chilpancingo de los Bravo, Guerrero, domingo 26 de octubre de 2014.

Cámara de Diputados del Honorable Congreso de la Unión

México, DF

Por instrucciones de la Presidencia de la Mesa Directiva de la Sexagésima Legislatura al honorable Congreso del Estado Libre y Soberano de Guerrero, adjunto al presente, para su conocimiento, el decreto número 522, por el que se designa y nombra al ciudadano Salvador Rogelio Ortega Martínez como gobernador del Estado Libre y Soberano de Guerrero.

Aprobado en sesión de Colegio Electoral celebrada el día domingo 26 de octubre del año en curso.

Atentamente

Licenciado Benjamín Gallegos Segura (rúbrica)

Oficial Mayor

La Sexagésima Legislatura al honorable Congreso del Estado Libre y Soberano de Guerrero, en nombre del pueblo que representa, y:

Considerando

Que en sesión de fecha 26 de octubre del 2014, este honorable Congreso del Estado, en términos del artículo 61, fracción XXXV, de la Constitución Política del Estado Libre y Soberano de Guerrero, se constituyó en Colegio Electoral, en la cual los ciudadanos diputados integrantes de la Comisión de Gobierno, presentaron a la plenaria la propuesta por medio del cual se propone al ciudadano Salvador Rogelio Ortega Martínez, para que sea designado gobernador del estado de Guerrero, en los siguientes términos:

“Que el treinta de enero del año dos mil once se celebró en el estado de Guerrero, la lección para elegir al gobernador constitucional del Estado Libre y Soberano de Guerrero, para el periodo constitucional 2011-2015, resultando electo el ciudadano Ángel Heladio Aguirre Rivero.

Que derivado del resultado de la elección, con fecha 1 de abril de ese mismo año, el ciudadano Ángel Heladio Aguirre Rivero, rindió protesta constitucional como Gobernador ante el honorable Congreso del Estado Libre y Soberano de Guerrero.

Que por decreto aprobado en sesión de fecha veinticinco de octubre del año en curso, el pleno de la Sexagésima Legislatura al honorable Congreso del Estado, resolvió conceder al ciudadano Ángel Heladio Aguirre Rivero, licencia para separarse del cargo y funciones de gobernador constitucional del estado de Guerrero, lo anterior en términos del artículo 61, fracciones XX y XXI, en correlación con lo dispuesto por el artículo 84, numeral 2, de la Constitución Política del Estado de Guerrero.

Que en términos de lo anterior, ante la ausencia de gobernador constitucional, de acuerdo a lo dispuesto por la fracción XXXV de la Constitución Política del Estado en correlación con la fracción XXXI del artículo 8o. de la Ley Orgánica del Poder Legislativo de Guerrero, el honorable Congreso del Estado en su función de Colegio Electoral debe designar al Gobernador, previa propuesta que formule la Comisión de Gobierno de este Poder Legislativo.

Que el artículo segundo transitorio, del decreto anteriormente señalado, se hace del conocimiento a esta Comisión de Gobierno, para que formule al Pleno del honorable Congreso del Estado en funciones de Colegio Electoral, la propuesta para designar al gobernador del estado de Guerrero, conforme a lo establecido en la ‘facción VII de la Ley Orgánica del Poder Legislativo del Estado Libre y Soberano de Guerrero.

Que el artículo 75 de la Constitución Política del Estado, establece que para ser gobernador del estado de Guerrero, se requiere:

“...Artículo 75 . Para ser Gobernador del Estado se requiere:

I. Ser ciudadano mexicano por nacimiento, en ejercicio de sus derechos civiles y políticos;

II. Haber nacido en el Estado o tener residencia efectiva en él, no menor a cinco años inmediatamente anteriores al día de la elección; y,

III. Tener treinta años de edad cumplidos al día de la elección...”

Que esta Comisión de Gobierno, atendiendo a la facultad antes señalada, de formular la propuesta para designar al Gobernador Interino del Estado, en los cas s previstos por la Constitución Política del Estado, y como es el caso, una vez analizado los perfiles y el cumplimiento de requisitos, consideramos que quien puede asumir el cargo de Gobernador del Estado, es el ciudadano Salvador Rogelio Ortega Martínez, quien de acuerdo a sus calidades y cualidades que posee, es el ciudadano idóneo para ello, lo anterior, en razón de lo siguiente:

Salvador Rogelio Ortega Martínez, es ciudadano mexicano por nacimiento, en pleno o ejercicio de sus derechos civiles y políticos, originario de Taxco de Alarcón, Guerrero, de cincuenta y nueve años de edad.

Es doctor en Ciencias Políticas y Sociología y tiene maestría en Estudios Iberoamericanos, por la Universidad Complutense de Madrid, licenciado en Sociología y con especialidad en Historia, por la Universidad Autónoma de Guerrero.

Se ha desempeñado como jefe del departamento de Asuntos Estudiantiles, director de Extensión Universitaria, director fundador del Centro Interuniversitario para la Integración Americana (CIPIA), coordinador de Asesores del Rector en la Universidad Autónoma de Guerrero. Asimismo, subsecretario de Educación Media Superior y Superior, de la Secretaría de Educación del gobierno del estado de Guerrero.

En el ámbito académico se ha destacado entre otros como: profesor exclusivo de la Universidad Autónoma de Guerrero desde 1976, en las Preparatorias números 2, 7, 17 y 27, en la Escuela Superior de Ciencias Sociales, en la Maestría en Ciencias Sociales de la Universidad Autónoma de Guerrero; profesor-investigador de Centro Interuniversitario para la Integración Americana, Profesor-investigador en el Instituto Internacional de Estudios Políticos Avanzados Ignacio Manuel Altamirano de la Universidad Autónoma de Guerrero.

Ha sido autor y coautor con otros investigadores de entre otras las siguientes publicaciones México: la transición votada; Guerrero. El nuevo horizonte político; Política: globalización, transición y democracia; La construcción de la paz: enseñanza para el nuevo milenio; La ciencia política en Guerrero: Intercambio académico y movilidad estudiantil, una experiencia concreta”.

Que habiendo sido leída la propuesta de la Comisión de Gobierno en términos de lo establecido en los artículos 51 fracción VII, 152 fracción III inciso b), de la Ley Orgánica del Poder Legislativo en vigor, la Presidencia de la Mesa Directiva sometió en votación por cedula para su aprobación la Propuesta por medio de la cual se propone al ciudadano Salvador Rogelio Ortega Martínez, para que sea designado gobernador del estado de Guerrero, presentada por la Comisión de Gobierno, obteniéndose los siguientes votos 39 a favor. 6 en contra y 0 ab tenciones, aprobándose por mayoría calificada de votos.

Que aprobada la propuesta se realizó la declaratoria siguiente: “Esta Presidencia en términos del artículo 84 numeral 2, tiene por nombrado al ciudadano Salvador Rogelio Ortega Martínez, Gobernador del Estado Libre y Soberano de Guerrero. Emítase el decreto correspondiente y remítase a las autoridades federales, locales y municipales correspondientes, para su conocimiento y efectos constitucionales y legales procedentes”.

Po lo anteriormente expuesto y con fundamento en lo dispuesto en los artículos 61 fracción I de la Constitución Política Local y 8 fracción I de la Ley Orgánica del Poder Legislativo en vigor, el honorable Congreso del estado, decreta y expide el siguiente

Decreto número 522 por el que se designa y nombra al ciudadano Salvador Rogelio Ortega Martínez, como gobernador del Estado Libre y Soberano de Guerrero

Artículo Primero. Se designa y nombra al ciudadano Salvador Rogelio Ortega Martínez, como gobernador del Estado Libre y Soberano de Guerrero, en términos del numeral 2 del artículo 84 de la Constitución Política del Estado de Guerrero.

Artículo Segundo. Expídase el decreto y nombramiento respectivo y en sesión solemne tómesele la protesta de Ley.

Artículo Tercero. Para el caso de que se dé el supuesto establecido en el numeral 5 del artículo 84 de la Constitución Política Local, el gobernador de designado deberá concluir el periodo, con fundamento en el artículo 85 párrafo tercero del mismo ordenamiento local.

Transitorios

Primero. El presente decreto surtirá sus efectos a partir de la fecha de su aprobación.

Segundo. Comuníquese al secretario general de Gobierno para su conocimiento y efectos constitucionales y legales correspondientes.

Tercero. Hágase del conocimiento de los Poderes de la Unión y de los estados de la República, así como al Distrito Federal, para los efectos constitucionales y legales correspondientes.

Cuarto. Publíquese en el Periódico Oficial del Gobierno del Estado para su conocimiento general.

Dado en el salón de sesiones del honorable Poder Legislativo, a los veintiséis días del mes de octubre del año dos mil catorce.

Diputada Laura Arizmendi Campos (rúbrica)

Presidenta

Diputado Roger Arellano Sotelo (rúbrica)

Secretario

Diputado Alejandro Carabias Icaza (rúbrica)

Secretario

Del Instituto del Fondo Nacional de la Vivienda para los Trabajadores, con la que remite el informe sobre la situación financiera, patrimonial y operativa al cierre de 2013

Diputado Silvano Aureoles Conejo

Presidente de la Mesa Directiva

LXII Legislatura

Cámara de Diputados

Honorable Congreso de la Unión

En cumplimiento de lo dispuesto en el artículo 23, fracción IX, de la Ley del Instituto del Fondo Nacional de la Vivienda para los Trabajadores, envío a usted el informe sobre la situación financiera, patrimonial y operativa del instituto al cierre de 2013, mismo que fue aprobado por la honorable Asamblea General en la sesión ordinaria número 107.

Dicho informe da cuenta de la participación activa del Infonavit dentro de la nueva política nacional de vivienda delineada por el gobierno de la república, de su transición a un modelo que prioriza la calidad de vida y el valor patrimonial de los mexicanos y de su contribución a la formación de hogares con valor.

Atentamente

Maestro Alejandro Murat Hinojosa (rúbrica)

Director General

De la Secretaría de Gobernación, con la que remite contestación a punto de acuerdo, aprobado por la Cámara de Diputados, relativo al diseño de un reglamento interno para el Instituto Politécnico Nacional

México, DF, a 23 de octubre de 2014.

Secretarios de la Cámara de Diputados del Honorable Congreso de la Unión

Presentes

En respuesta al oficio número DGPL 62-II-8-3991 signado por el diputado Tomás Torres Mercado, vicepresidente de la Mesa Directiva de ese órgano legislativo, me permito remitir para los fines procedentes, copia del similar número SG/200/141/2014 suscrito por el licenciado Luis Enrique Miranda Nava, subsecretario de Gobierno de esta secretaría, mediante el cual responde el punto de acuerdo relativo a impulsar un proceso democrático y pacífico para la construcción de un reglamento interno y planes de estudio, en donde impere el respeto, la concordia y la negociación con los estudiantes, académicos y demás miembros de la comunidad del Instituto Politécnico Nacional, a fin de dar efectividad a los derechos humanos a la educación y al trabajo.

Sin otro particular, aprovecho la ocasión para reiterarles la seguridad de mi consideración distinguida.

Licenciado Felipe Solís Acero (rúbrica)

Subsecretario de Enlace Legislativo y Acuerdos Políticos

México, DF, a 16 de octubre de 2014.

Licenciado Felipe Solís Acero

Subsecretario de Enlace Legislativo y Acuerdos Políticos

Presente

En atención a su oficio número SELAP/300/2365/14 de fecha treinta de septiembre del año en curso, dirigido al suscrito, subsecretario de Gobierno, mediante el cual comunica el punto de acuerdo aprobado por el pleno de la Cámara de Diputados del honorable Congreso de la Unión, consistente en lo siguiente:

Único. La Cámara de Diputados exhorta a la directora general del Instituto Politécnico Nacional y a las Secretarías de Gobernación, y de Educación Pública, en el ámbito de sus respectivas atribuciones, para que impulsen un proceso democrático y pacífico para la construcción de un reglamento interno y planes de estudio, en donde impere el respeto, la concordia y la negociación con los estudiantes y académicos y demás miembros de la comunidad del Instituto Politécnico Nacional, a fin de dar efectividad a los derechos humanos a la educación y al trabajo.

Sobre el particular, me permito informar a usted que esta dependencia federal, garante de la gobernabilidad democrática, está atendiendo cada uno de los planteamientos formulados por los jóvenes estudiantes del Instituto Politécnico Nacional, conforme a lo instruido por el titular del Ejecutivo federal y en ejercicio de las facultades conferidas por el artículo 27 de la Ley Orgánica de la Administración Pública Federal. Por tal motivo, el proceso de diálogo constructivo generará importantes acuerdos para la comunidad estudiantil, docentes y personal administrativo del IPN.

Sin más por el momento envío a usted un cordial saludo.

Atentamente

Licenciado Luis Enrique Miranda Nava (rúbrica)

Subsecretario de Gobierno

Del Congreso y el gobierno de Guanajuato, con las que remiten dos contestaciones a puntos de acuerdo, aprobados por la Cámara de Diputados, a fin de emprender acciones para prevenir, erradicar, investigar, sancionar y reparar a las víctimas de los casos de desaparición forzada y exhortar a los congresos locales a legislar en la materia; y a los gobiernos de las entidades federativas, a integrar sus atlas de riesgo estatales y municipales

Diputado Tomás Torres Mercado

Vicepresidente de la Cámara de Diputados del Congreso de la Unión

México, DF

En sesión ordinaria de la Sexagésima Segunda Legislatura celebrada hoy se dio cuenta con el oficio número DGPL 62-II-8-3944, de fecha 23 de septiembre del año en curso, mediante el cual comunica un punto de acuerdo por el que se exhorta a los congresos locales a legislar en materia de desaparición forzada de personas, considerando lo establecido en los estándares internacionales, a fin de contar con un marco jurídico acorde.

La presidencia dictó el siguiente trámite: “Enterados, y se informa que en fecha 12 de noviembre de 2013 se publicó en el Periódico Oficial del Gobierno del Estado, número 181, segunda parte, el decreto número 93, mediante el cual se adicionan diversas disposiciones al Código Penal del Estado de Guanajuato y se reforman diversos artículos de la Ley del Proceso Penal para el Estado de Guanajuato, en materia de desaparición forzada de personas”.

Lo hacemos de su conocimiento para los efectos a que haya lugar.

Aprovechamos la ocasión para enviar un cordial saludo y reiterar las seguridades de nuestra consideración distinguida.

Atentamente

Guanajuato, Guanajuato, a 2 de octubre de 2014.

Diputado Francisco Arreola Sánchez (rúbrica)

Secretario

Diputado Juan Carlos Guillén Hernández (rúbrica)

Secretario

Guanajuato, Guanajuato, a 10 de octubre de 2014.

Diputado Tomás Torres Mercado

Vicepresidente de la Mesa Directiva de la LXII Legislatura

Cámara de Diputados

Presente

Respecto a su oficio número D.G.P.L. 62-II-7-1651, expediente 4334, el cual está dirigido al licenciado Miguel Márquez Márquez, gobernador constitucional de Guanajuato, en el que señala el exhorto hecho a los gobiernos de las entidades federativas de la República Mexicana, para que realicen acciones para integrar al cien por ciento los atlas de riesgos estatales y municipales, así como para mantenerlos debidamente actualizados y ponerlos disponibles para consulta pública en sitios web, punto de acuerdo votado en sentido positivo que deriva de la proposición planteada por el diputado Hugo Velasco Orozco , del Grupo Parlamentario del PRI, respetuosamente hago de su conocimiento lo siguiente:

Guanajuato es una de las entidades federativas pioneras en la elaboración y actualización de su Atlas Estatal de Peligros y Riesgos, incluyendo la información que corresponde a sus 46 municipios.

A partir de 2003, buscando el gobierno de Guanajuato tener un Atlas de Peligros y Riesgos que pudiera ser actualizado permanentemente, se transitó de la elaboración de Atlas de Peligros y Riesgos en forma impresa a un Atlas de Peligros y Riesgos digital “montado” en un Sistema de Información Geográfica, SIG, con lo cual nuevamente Guanajuato se colocó a la vanguardia cumpliendo con lo señalado en la metodología emitida por el Centro Nacional de Prevención de Desastres para la elaboración de Atlas Municipales y Estatales de Peligros y Riesgos.

El gobierno de Guanajuato, en apoyo a sus 46 municipios, ha venido realizando sistemáticamente la entrega de camionetas, computadoras, GPS, cámaras fotográficas digitales, impresoras, cartografía digital y softwares con licenciamiento, así como los 46 Atlas Municipales de Peligros y Riesgos que el Gobierno del Estado de Guanajuato elaboró a través de empresas especializadas, con la finalidad de que los 46 Municipios del Estado pudieran contar con estas valiosas herramientas y se pudiera tener información actualizada permanentemente para a su vez poder integrar y actualizar el Atlas de Peligros y Riesgos del Estado de Guanajuato. Estos apoyos se han entregado a los 46 Municipios en razón del interés que ha tenido el gobierno de Guanajuato en la materia de protección civil, aun y cuando la elaboración de los Atlas de Peligros y Riesgos Municipales es una obligación de los municipios. Sin embargo, el gobierno de Guanajuato ha venido actuando de manera responsable, solidaria y subsidiaria con sus Municipios, con el objetivo de contar con un gran acervo informativo para la identificación de peligros y riesgos, y la ejecución de planes, proyectos, obras y acciones tendientes a la prevención y la reducción de los riesgos de desastre en Guanajuato, y hacer así una efectiva gestión integral de los riesgos.

Como complemento a estos esfuerzos, el gobierno de Guanajuato durante los últimos 11 años ha contratado empresas especializadas para la realización de Estudios Específicos, algunos de ellos con el apoyo y recursos del Fondo para la Prevención de Desastres Naturales para conocer a detalle los fenómenos geológicos e hidrometeorológicos en el territorio estatal, así como también para la adquisición de equipo y softwares desarrollados especialmente para la modelación y creación de escenarios pronóstico de los fenómenos geológicos, hidrometeorológicos, químico-tecnológicos, socio-organizativos y sanitario-ecológicos, con los cuales se han reforzado los contenidos de los Programas de Protección Civil y de los Planes de Contingencias, para prevenir, y en su caso, atender de mejor manera las emergencias y desastres que puedan presentarse en el Estado de Guanajuato.

El Atlas de Peligros y Riesgos del Estado de Guanajuato y sus Municipios se actualiza permanentemente y está publicado en la página web http://proteccioncivil.guanajuato.gob.mx/atlas.php con lo que se facilita el acceso a todo el público interesado en conocer su contenido a través de este medio de difusión.

Lamentablemente el análisis realizado por el diputado Hugo Velasco Orozco, del Grupo Parlamentario del PRI, está sustentado en información desactualizada e incompleta, razón por la que entendemos y valoramos su preocupación.

Finalmente, hago énfasis en que los Atlas de Peligros y Riesgos Municipales, Estatales y Nacional nunca se concluyen, ya que éstos instrumentos son dinámicos y deben ser actualizados permanentemente en función de la actividad diaria del hombre y de los efectos cambiantes de la naturaleza, no olvidemos que nuestro planeta está vivo.

Por lo expuesto, el gobierno de Guanajuato ha venido dando puntual cumplimiento a la Ley General de Protección Civil, al Reglamento de la Ley General de Protección Civil, a la Ley de Protección Civil para el Estado de Guanajuato, y al Reglamento de la Ley de Protección Civil para el Estado de Guanajuato, en lo correspondiente a la integración, actualización y difusión del Atlas de Peligros y Riesgos del Estado.

Sin otro particular de momento, hago propicia la ocasión para reiterarle la seguridad de mis más atentas y distinguidas consideraciones.

Atentamente

Luis Antonio Güereca Pérez (rúbrica)

Coordinador Ejecutivo de Protección Civil

De la Comisión Nacional del Agua, con la que remite contestación a punto de acuerdo, aprobado por la Cámara de Diputados, para implantar un programa de concienciación y prevención ante posibles desastres marítimos en los estados con costas

México, DF, a 15 de octubre de 2014.

Diputado Tomás Torres Mercado

Vicepresidente de la Mesa Directiva de la Cámara de Diputados

Hago referencia a su oficio D.G.P.L.62-II-6-1616, respecto del punto de acuerdo mediante el cual el honorable Congreso de la Unión exhorta al Servicio Meteorológico Nacional a implementar un programa inmediato de concientización y prevención ante posibles desastres marítimos (tsunamis) en los estados que cuenten con costas, así como realizar en conjunto con las dependencias correspondientes, programas de capacitación a la población habitante de estados y municipios que cuenten con zonas costeras, para elaborar protocolos de actuación y resguardo de la población ante dichos fenómenos naturales.

Al respecto, y en ejercicio de las atribuciones que confiere a esta Coordinación de Asesores de la Dirección General el artículo 16 fracción VI del Reglamento Interior de la Comisión Nacional del Agua, me permito adjuntar la respuesta por parte de esta institución.

Sin más por el momento, reciba un cordial saludo.

Atentamente

Ingeniero Alfonso Camarena Larriva (rúbrica)

Coordinador de Asesores

México, DF, 13 de octubre de 2014.

Licenciado José Alejandro Cervantes Beltrán

Director General

Coordinador de Asesores Adjunto

Comisión Nacional del Agua

Presente

En atención a su similar número BOO.CA.-236 del 3 actual. mediante el cual solicita conocer los comentarios del área a cargo de esta unidad administrativa, respecto del punto de acuerdo mediante el cual el honorable Congreso de la Unión exhorta el Servicio Meteorológico Nacional a implementar un programa inmediato de concientización y prevención ante posibles desastres marítimos (tsunamis) en los Estados que cuenten con costas, así como realizar en conjunto con las dependencias correspondientes, programas de capacitación a la población habitante de estados y municipios que cuenten con zonas costeras, para elaborar protocolos de actuación resguardo de la población ante dichos fenómenos naturales.

Sobre el particular, se permite hacer de su conocimiento que con base en los artículos 1, 2, 3, fracción XII, 14 Bis 2 de la ley de Aguas Nacionales; 9, fracciones I y II, apartado A, fracción VIII, 14 y 58 del Reglamento Interior de la Comisión Nacional de Agua, esta unidad administrativa no se encuentra facultada para emitir el comentario solicitado, ya que conforme al Convenio General de Coordinación para el Sistema Nacional de Alerta de Tsunamis, celebrado entre las Secretarías de Gobernación, de Marina, y de Comunicaciones y Transportes, la Universidad Nacional Autónoma de México y el Centro de Investigación Científica y de Educación Superior de Ensenada, BC, publicado en el Diario Oficial de la Federación el 17 de enero de 2013, esta Coordinación General del Servicio Meteorológico Nacional no forma parte de dicho convenio, además que como unidad técnica especializada autónoma adscrita a la Conagua, tiene por objeto generar, interpretar y difundir la información meteorológica, su análisis y pronóstico, que se consideran de interés público y estratégico de acuerdo con lo establecido por la presente ley. Por lo que le corresponde al CAT: Centro de Alerta de Tsunamis de “Lasemar”, difundir las acciones correspondientes.

Sin más por el momento, aprovecho la ocasión para enviarle un cordial saludo.

Atentamente

Maestro en Ciencias Juan Manuel Caballero González (rúbrica)

Coordinador General

De la Secretaría de Gobierno del Distrito Federal, con la que remite dos contestaciones a puntos de acuerdo, aprobados por la Cámara de Diputados, respecto a los hospitales psiquiátricos dependientes de los gobiernos federal y estatales, y a la terminación y debida operación de la línea 12 del Metro

México, DF, a 20 de octubre de 2014.

Diputado Silvano Aureoles Conejo

Presidente de la Mesa Directiva de la Cámara de Diputados del Congreso de la Unión

Presente

En ejercicio de la facultad conferida al secretario de Gobierno, Héctor Serrano Cortés, en la fracción III del artículo 23 de la Ley Orgánica de la Administración Pública, relativa a la conducción de las relaciones del jefe del gobierno con órganos de gobierno local, Poderes de la Unión, con los gobiernos de los estados y con las autoridades municipales; y a lo dispuesto en los artículos 1o., 7o. y 18 del Reglamento Interior de la Administración Pública del Distrito Federal, y al manual administrativo correspondiente, adjunto el oficio número SSDF/ 569/ 2014, de fecha 7 de octubre de 2014, suscrito por el secretario de Salud del Distrito Federal, mediante el cual remite respuesta al acuerdo número DGPL 62-II-7-1464, donde se comunicó por el diputado Marcelo de Jesús Torres Cofiño, entonces vicepresidente de la Mesa Directiva LXII Legislatura de ese órgano legislativo, la aprobación de aquél mismo en la sesión celebrada el 22 de abril de 2014.

Sin otro particular, reciba un cordial y fraternal saludo.

Atentamente

Licenciado Santiago Manuel Alonso Vázquez (rúbrica)

Coordinador General de Enlace Legislativo

México, DF, a 7 de octubre de 2014.

Licenciado Héctor Serrano Cortés

Secretario de Gobierno del Distrito Federal

Presente

Me refiero al oficio número SG/ CEL/ PA/ 747/ 2014, suscrito por el coordinador general de Enlace Legislativo, mediante el cual remite el punto de acuerdo aprobado por el pleno de la Cámara de Diputados que a la letra dice:

Único. La Cámara de Diputados exhorta a la Secretaría de Salud federal, a los gobernadores de los estados y al jefe del gobierno del Distritito Federal a cumplir las recomendaciones emitidas en el informe especial de la Comisión Nacional de los Derechos Humanos sobre los hospitales psiquiátricos que dependen del gobierno federal y estados de la república. Asimismo, informen a la Cámara de Diputados sobre las acciones llevadas a cabo para atender dichas recomendaciones.

Al respecto, me permito informar que la prestación de atención médica a la población abierta se realiza con fundamento en la Ley General de Salud, el Reglamento de la Ley General de Salud en materia de Prestación de Servicios de Atención Médica, la Ley de Salud del Distrito Federal, el Reglamento de la Ley de Salud del Distrito Federal y el Estatuto Orgánico de Servicios de Salud Pública del Distrito Federal, la que se otorga a través de la red hospitalaria de la Secretaría de Salud y del organismo descentralizado de la Administración Pública del Distrito Federal Servicios de Salud Pública del Distrito Federal.

En este orden, con fundamento en el artículo 70 del Reglamento de la Ley General de Salud en materia de Prestación de Servicios de Atención Médica, donde se dispone la clasificación de las unidades hospitalarias de acuerdo con su capacidad y poder de resolución; asimismo, establece que el tercer nivel de atención médica se presta a personas que tengan una enfermedad específica, la cual se realiza a través de los institutos creados al efecto.

La atención médica de la población abierta que carece de seguridad social laboral se presta a través del primer nivel, el que se encuentra a cargo de los Servicios de Salud Pública del Distrito Federal y el segundo nivel de atención en la red de hospitales de la Secretaría de Salud del Distrito Federal.

En tal virtud, la Sedesa y los Servicios de Salud Pública del Distrito Federal cuentan con 345 psicólogos y 55 psiquiatras, quienes proporcionan atención médica en materia de salud mental a las personas que lo soliciten.

En 2013 se proporcionaron 179 mil 428 consultas psicológicas en las unidades que integran la red hospitalaria de la Secretaría de Salud y los centros de salud de los Servicios de Salud Pública; en materia de atención psiquiátrica, se brindaron 43 mil 520 consultas médicas, a través de la estructura mencionada.

Sin más por el momento aprovecho la ocasión para enviarle un cordial saludo.

Atentamente

Doctor José Armando Ahued Ortega (rúbrica)

Secretario de Salud del Distrito Federal

México, DF, a 21 de octubre de 2014.

Diputado Silvano Aureoles Conejo

Presidente de la Mesa Directiva de la Cámara de Diputados del Honorable Congreso de la Unión

Presente

En ejercicio de la facultad conferida al secretario de Gobierno, Héctor Serrano Cortés, en la fracción III artículo 23 de la Ley Orgánica de la Administración Pública, relativa a la conducción de las relaciones del jefe de Gobierno con órganos de gobierno local, Poderes de la Unión, con los gobiernos de los estados y con las autoridades municipales; y a lo dispuesto en los artículos 1o., 7 y 18 del Reglamento Interior de la Administración Pública del Distrito Federal, y al manual administrativo correspondiente; adjunto oficio número GJ/5434/2014, de fecha 17 de octubre del 2014, suscrito por la gerente jurídica del Sistema de Transporte Colectivo Metro, mediante el cual remite respuesta al acuerdo DGPL 62-II-5.-1890, en donde se comunicó por parte de la diputada Aleida Alavez Ruiz, vicepresidenta de la Mesa Directiva de ese órgano legislativo, la aprobación del mismo en sesión celebrada el 23 de septiembre de 2014.

Sin otro particular, reciba un cordial y fraternal saludo.

Atentamente

Licenciado Santiago Manuel Alonso Vázquez (rúbrica)

Coordinador General de Enlace Legislativo

México, DF, a 17 de octubre de 2014.

Licenciado Santiago Manuel Alonso Vázquez

Coordinador General de Enlace Legislativo

Secretaría de Gobierno del Distrito Federal

Por instrucciones de la Dirección General del Sistema de Transporte Colectivo, se da respuesta a sus similares SG/CEL/PA/1595/2014 y SG/CEL/PA/1596/2014, vinculados al oficio DGPL 62-II-5-1890 del Poder Legislativo Federal, Cámara de Diputados, Mesa Directiva de la LXII Legislatura, bajo el expediente 4227, en el muy respetuoso sentido siguiente:

• “El acuerdo aprobado por la honorable Cámara de Diputados, en los puntos primero y segundo, confunden al organismo descentralizado denominado Proyecto Metro del Distrito Federal (PMDF), sectorizado a la Secretaría de Obras y Servicios del Distrito Federal, con el Organismo Descentralizado denominado Sistema de Transporte Colectivo (STC), sectorizado a la Secretaría de Movilidad del Distrito Federal.”

• “El contrato de obra pública 8.07 C0 01 T.2.022 fue celebrado por la entonces Dirección General de Obras para el Transporte (DGOT), unidad administrativa de la Secretaría de Obras y Servicios del Distrito Federal; quien posteriormente fue suplida por el organismo desconcentrado Proyecto Metro del Distrito Federal, derivado de diversas reformas al Reglamento Interior de la Administración Pública del Distrito Federal en el periodo de 2007 a 2009.”

• “El Sistema de Transporte Colectivo, en ningún momento es o ha sido parte del contrato de obra pública señalado, y en consecuencia, no existe relación administrativa, legal o contractual con las empresas ICA, Carso y Alstom, respecto a la construcción de la Línea 12.”

Para el o los efecto(s) que estime procedente(s), se anexa copia del contrato 8.07 C0.01.T.2.022 y su primer convenio modificatorio, que en sus declaraciones por sí sólo se explican.

Sin otro particular, aprovecho la ocasión para reiterarle un cordial saludo.

Atentamente

Licenciada Yuki Elena Susuda Valverde (rúbrica)

Gerente Jurídica

Del Instituto Federal de Telecomunicaciones, con la que remite el tercer informe trimestral de actividades correspondiente a 2014

México, Distrito Federal, a 24 de octubre de 2014.

Diputado Silvano Aureoles Conejo

Presidente de la Mesa Directiva de la Cámara de Diputados

LXII Legislatura

Presente

En cumplimiento a lo ordenado en el artículo 28 párrafo veinte, fracción VIII, de la Constitución Política de los Estados Unidos Mexicanos, me permito entregarle el tercer informe trimestral del Instituto Federal de Telecomunicaciones correspondiente a 2014, el cual fue aprobado por el pleno en sesión del pasado 15 de octubre.

Sin otro particular, aprovecho la oportunidad para reiterarle las seguridades de mi atenta y distinguida consideración.

Atentamente

Gabriel Oswaldo Contreras Saldívar (rúbrica)

Comisionado Presidente

De la diputada María Elena Cano Ayala

Palacio Legislativo de San Lázaro, a 27 de octubre de 2014.

Diputado Silvano Aureoles Conejo

Presidente de la Mesa Directiva de la Cámara de Diputados

Presente

Con fundamento en lo establecido en el artículo 62 de la Constitución Política de los Estados Unidos Mexicanos, así como en los artículos 6, numeral 1, fracción XVI; 12, numeral 1, y 13, todos del Reglamento de la Cámara de Diputados, me permito solicitar, por su conducto, al pleno de la Cámara de Diputados del Congreso de la Unión, licencia por un periodo de 30 días naturales, efectivos a partir del día de hoy, lunes 27 de octubre de 2014, para separarme de mi cargo como diputada federal, electa por la vía plurinominal, por el estado de Guanajuato.

Agradeciendo de antemano su consideración, quedo de usted.

Atentamente

Diputada María Elena Cano Ayala (rúbrica)

Con proyecto de decreto, que reforma los párrafos cuarto y sexto del artículo 18 y el inciso c) de la fracción XXI del artículo 73 de la Constitución Política de los Estados Unidos Mexicanos

México, DF, a 21 de octubre de 2014.

Secretarios de la Cámara de Diputados del Honorable Congreso de la Unión

Presentes

Para los efectos constitucionales, me permito remitir a Ustedes expediente que contiene proyecto de decreto por el que se reforman los párrafos cuarto y sexto del artículo 18 y el inciso c) de la fracción XXI del artículo 73 de la Constitución Política de los Estados Unidos Mexicanos.

Atentamente

Senador Luis Sánchez Jiménez (rúbrica)

Vicepresidente

Proyecto de

Decreto por el que se reforman los párrafos cuarto y sexto del articulo 18 y el inciso c) de la fracción XXI del artículo 73 de la Constitución Política de los Estados Unidos Mexicanos

Único. Se reforman los párrafos cuarto y sexto del artículo 18 y se reforma el inciso c) de la fracción XXI del artículo 73, de la Constitución Política de los Estados Unidos Mexicanos, para quedar como sigue:

Artículo 18. ...

...

...

La federación y las entidades federativas establecerán en el ámbito de sus respectivas competencias, un sistema integral de justicia para los adolescentes, que será aplicable a quienes se atribuya la comisión o participación en un hecho que la ley señale como delito y tengan entre doce años cumplidos y menos de dieciocho años de edad. Este sistema garantizará los derechos humanos que reconoce la Constitución para toda persona, así como aquellos derechos específicos que por su condición de personas en desarrollo les han sido reconocidos a los adolescentes. Las personas menores de doce años a quienes se atribuya que han cometido o participado en un hecho que la ley señale como delito, solo podrán ser sujetos de asistencia social.

Las formas alternativas de justicia deberán observarse en la aplicación de este sistema, siempre que resulte procedente. El proceso en materia de justicia para adolescentes será acusatorio y oral, en el que se observará la garantía del debido proceso legal, así como la independencia de las autoridades que efectúen la remisión y las que impongan las medidas. Estas deberán ser proporcionales al hecho realizado y tendrán como fin la reinserción y la reintegración social y familiar del adolescente, así como el pleno desarrollo de su persona y capacidades. El internamiento se utilizará sólo como medida extrema y por el tiempo más breve que proceda, y podrá aplicarse únicamente a los adolescentes mayores de catorce años de edad, por la comisión o participación en un hecho que la ley señale como delito.

...

...

...

Artículo 73. El Congreso tiene facultad:

I. a XX. ...

XXI. Para expedir:

a) ...

...

b) ...

c) La legislación única en materia procedimental penal, de mecanismos alternativos de solución de controversias, de ejecución de penas y de justicia penal para adolescentes, que regirá en la República en el orden federal y en el fuero común.

...

...

XXII. a XXX. ...

Artículos Transitorios

Primero. El presente decreto entrará en vigor el día siguiente al de su publicación en el Diario Oficial de la Federación.

Segundo. El Congreso de la Unión dentro de los 180 días naturales siguientes a la publicación de este decreto en el Diario Oficial de la Federación, deberá expedir la legislación nacional en materia de justicia para adolescentes, previendo las disposiciones transitorias necesarias para diferenciar el inicio de su vigencia, en función de la etapa del proceso de implementación del Sistema Procesal Penal Acusatorio en que se encuentren. En razón de lo anterior, se abroga la Ley Federal de Justicia para Adolescentes, publicada en el Diario Oficial de la Federación el 27 de diciembre de 2012.

La Ley para el Tratamiento de Menores Infractores para el Distrito Federal en materia de Fuero Común y para toda la República en materia de Fuero Federal, así como la legislación vigente en materia de justicia para adolescentes expedida por las Legislaturas de los Estados y la Asamblea Legislativa del Distrito Federal, continuarán en vigor hasta que inicie la vigencia de la legislación nacional que expida el Congreso de la Unión conforme al presente Decreto.

Tercero. Los procedimientos de justicia para adolescentes y la ejecución de las medidas sancionadoras, iniciados con anterioridad a la entrada en vigor de la legislación nacional que establece el presente Decreto, serán concluidos conforme a las disposiciones vigentes al momento de iniciarse dichos procedimientos y ejecución de medidas sancionadoras.

Cuarto. El Congreso de la Unión, las legislaturas de los estados y la Asamblea Legislativa del Distrito Federal, deberán prever los recursos necesarios para la debida implementación, funcionamiento y desarrollo del sistema de justicia para adolescentes. Las partidas para tales propósitos deberán señalarse en los presupuestos de egresos correspondientes.

Salón de sesiones de la honorable Cámara de Senadores. México, DF, a 21 de octubre de 2014.

Senador Luis Sánchez Jiménez (rúbrica)

Vicepresidente

Senadora María Elena Barrera Tapia (rúbrica)

Secretaria

Con proyecto de decreto, que adiciona el capítulo VIII al título VII, con los artículos 196 a 198, de la Ley del Impuesto sobre la Renta, presentada por el senador Martín Orozco Sandoval, del Grupo Parlamentario del PAN

México, DF, 16 de octubre de 2014.

Secretarios de la Cámara de Diputados

Presentes

Me permito comunicar a ustedes que en sesión celebrada en esta fecha, el senador Martín Orozco Sandoval, del Grupo Parlamentario del Partido Acción Nacional, presentó iniciativa con proyecto de decreto por el que se adiciona el Capítulo VIII al Título VII con los artículos 196, 197 y 198 a la Ley del Impuesto sobre la Renta.

La Presidencia, con fundamento en los artículos 66, párrafo 1, inciso a), y 67, párrafo 1, inciso b), de la Ley Orgánica del Congreso General de los Estados Unidos Mexicanos; 163, párrafo 2, y 174 del Reglamento del Senado, dispuso que dicha iniciativa, misma que se anexa, se turnara a la Cámara de Diputados.

Atentamente

Senador Luis Sánchez Jiménez (rúbrica)

Vicepresidente

Secretarios de la Mesa Directiva del Senado de la República

Honorable Congreso de la Unión

Presentes

Martín Orozco Sandoval, senador de la república para la LXII Legislatura del Congreso de la Unión, con el aval del Grupo Parlamentario del Partido Acción Nacional, con fundamento en el artículo 71, fracción II, de la Constitución Política de los Estados Unidos Mexicanos, así como los artículos 8, numeral 1, fracción I, 164, numeral 1, 169 y 172 del Reglamento del Senado de la República, somete a consideración de esta soberanía la siguiente iniciativa con proyecto de decreto que adiciona el Capítulo VIII al Título VII con los artículos 196, 197 y 198 a la Ley del Impuesto al sobre la Renta, al tenor de la siguiente

Exposición de Motivos

La eliminación de la deducción inmediata de activos fijos que se aprobó como parte de la reforma hacendaria y que entró en vigor a partir de enero de 2014 está siendo una amenaza para frenar las inversiones de las empresas por ser un factor que les reducirá liquidez.

Desde 1987 y hasta el 2013, la deducción inmediata de bienes de activo fijo existió como un estímulo que permitió a los contribuyentes deducir en un solo año gran parte de sus bienes nuevos de activo fijo, en lugar de hacerlo de conformidad con los porcentajes que hoy se contienen en los artículos 33 al 35 de la Ley del Impuesto sobre la Renta.

Como por ejemplo una empresa que construye una nave industrial con valor de 10 millones de pesos, en una deducción normal la empresa manda a gastos fiscales sólo 500 mil pesos cada año durante 20 años.

En el caso de la deducción inmediata puede mandar a gastos fiscales en un sólo año 7 millones 400 mil pesos.

En esencia, la deducción inmediata significa traer a un ejercicio presente el beneficio de la deducción que se tendría en cierto número de años futuros, calculado éste, a través de los porcentajes que el propio estímulo determina, siendo éstos menores al 100 por ciento y calculados en función de un análisis de valor presente en el que originalmente se utilizaron tasas de descuento del 7.5 por ciento y posteriormente un 5 por ciento, respondiendo a la realidad de la economía.

Muchas compañías venían tomando la deducción inmediata como un estímulo o financiamiento con el fisco, ya que les permitía diferir el pago del impuesto. A partir del 1 de enero de 2014 parte de los flujos que podían diferir por el estímulo fiscal ahora los van a destinar al pago de impuestos.

Con el estímulo de la deducción inmediata, de alguna manera las empresas financiaban su inversión, era un apoyo que tenían al no pagar el ISR inmediatamente y ahora al quitarles ese atractivo les costará más porque tendrán que obtener financiamiento a una tasa mayor de lo que implicaba ahorrarse el impuesto.

El modelo de crecimiento de muchas empresas estaba también apalancado en esta deducibilidad de inversiones en un solo año, que al eliminarse se les quita una fuente de financiamiento importante.

Con este cambio el pago del impuesto de las empresas aumentará, y por consecuencia distraerán dichos recursos que antes los utilizaban para la reinversión, crecimiento y creación de empleos.

Las empresas que tenían pensado reinvertir en Activos fijos que les permita incrementar su capacidad productiva, van a tener que recurrir al banco o a otra fuente de financiamiento que seguramente tendrá un mayor costo y esto les impacta en sus modelos financieros que tenían diseñados para la reinversión.

Analistas de importantes instituciones financieras como Banorte Ixe, Banco Base, HSBC, Scotiabank, etcétera, han reconocido que hoy nuestra economía está registrando un crecimiento menor a lo esperado, lo que atribuyen directamente a las reformas fiscales lanzadas recientemente, mismas que están deteniendo las decisiones de inversión de las empresas; lo cual es confirmado directamente por diversos gremios de empresarios y lo han dado a conocer a través de diferentes foros y organismos empresariales, como son el Consejo Coordinador Empresarial, las cámaras de la industria de la construcción, de comercio, entre otras; argumentando que la reforma fiscal reciente no está contribuyendo a la competitividad.

Adicionalmente resulta revelador saber que la tasa de desempleo no ha disminuido conforme a los pronósticos del gobierno federal, ya que continúa en niveles de 4.73 por ciento para el primer bimestre de 2014, no obstante los esfuerzos que se han hecho para disminuirla durante los últimos años, incluyendo la reforma laboral de fines de 2013.

Si bien es cierto que durante 2013 la inversión extranjera se mantuvo en niveles aceptables, falta mucho por hacer en ese segmento, si consideramos que la OCDE ha pronosticado para México un crecimiento esperado para 2014 de un 4.3 por ciento y 4.0 por ciento. Asimismo, el Banco de México pronostica una disminución de 22.32 por ciento en la inversión extranjera directa para 2014.

Es importante reconocer que la deducción inmediata ha sido siempre un estímulo para la inversión, tanto nacional como extranjera, tan es así, que en la página de Proméxico se establecía y promocionaba este concepto como una de las razones para invertir en México, considerando que fomenta el establecimiento de nuevas inversiones en nuestro país, lo que es sin duda correcto, puesto que más allá de consideraciones teóricas e incluso ideológicas, los gobiernos siempre han hecho esfuerzos para la atracción de inversiones, por lo que siempre están en la búsqueda de mecanismos fiscales que fomenten y generen crecimiento económico y sean atrayentes de inversión y por ende de empleos.

Por todo lo anteriormente expuesto, someto a la consideración de esta soberanía el siguiente proyecto de

Decreto

Artículo Único. Se adiciona el Capítulo VIII al Título VII con los artículos 196, 197 y 198 a la Ley del Impuesto al sobre la Renta, para quedar como sigue:

Título VII

Capítulo I. a VII. ...

Capítulo VIII. ...

Artículo 196. Los contribuyentes del Título II y delCapítulo II del Título IV de esta ley, podrán optar por efectuar la deducción inmediata de la inversión de bienes nuevos de activo fijo, en lugar de las previstas en los artículos 33, 34 y 35 de la Ley, deduciendo en el ejercicio en el que se efectúe la inversión de los bienes nuevos de activo fijo, en el que se inicie su utilización o en el ejercicio siguiente, la cantidad que resulte de aplicar, al monto original de la inversión, únicamente los por cientos que se establecen en este artículo. La parte de dicho monto que exceda de la cantidad que resulte de aplicar al mismo el por ciento que se autoriza en este artículo, será deducible únicamente en los términos del artículo segundo de esta ley.

Los por cientos que se podrán aplicar para deducir las inversiones a que se refiere este artículo, son los que a continuación se señalan:

I . Los por cientos por tipo de bien serán:

a) Tratándose de construcciones:

1. 85 por ciento para inmuebles declarados como monumentos arqueológicos, artísticos, históricos o patrimoniales, conforme a la Ley Federal sobre Monumentos y Zonas Arqueológicas, Artísticas e Históricas, que cuenten con el certificado de restauración expedido por el Instituto Nacional de Antropología e Historia o el Instituto Nacional de Bellas Artes.

2. 74 por ciento en los demás casos.

b) Tratándose de ferrocarriles:

1. 63 por ciento para bombas de suministro de combustible a trenes.

2. 74 por ciento para vías férreas.

3. 68 por ciento para carros de ferrocarril, locomotoras, armones y autoarmones.

4. 80 por ciento para maquinaria niveladora de vías, desclavadoras, esmeriles para vías, gatos de motor para levantar la vía, removedora, insertadora y taladradora de durmientes.

5. 85 por ciento para el equipo de comunicación, señalización y telemando.

c) 78 por ciento para embarcaciones.

d) 93 por ciento para aviones dedicados a la aerofumigación agrícola.

e) 94 por ciento para computadoras personales de escritorio y portátiles; servidores; impresoras, lectores ópticos, graficadores, lectores de código de barras, digitalizadores, unidades de almacenamiento externo y concentradores de redes de cómputo.

f) 95 por ciento para dados, troqueles, moldes, matrices y herramental.

g) Tratándose de comunicaciones telefónicas:

1. 74 por ciento para torres de transmisión y cables, excepto los de fibra óptica.

2. 82 por ciento para sistemas de radio, incluye equipo de transmisión y manejo que utiliza el espectro radioeléctrico, tales como el de radiotransmisión de microonda digital o analógica, torres de microondas y guías de onda.

3. 85 por ciento para equipo utilizado en la transmisión, tales como circuitos de la planta interna que no forman parte de la conmutación y cuyas funciones se enfocan hacia las troncales que llegan a la central telefónica, incluye multiplexores, equipos concentradores y ruteadores.

4. 93 por ciento para equipo de la central telefónica destinado a la conmutación de llamadas de tecnología distinta a la electromecánica.

5. 85 por ciento para los demás.

h) Tratándose de comunicaciones satelitales:

1. 82 por ciento para el segmento satelital en el espacio, incluyendo el cuerpo principal del satélite, los transpondedores, las antenas para la transmisión y recepción de comunicaciones digitales y análogas, y el equipo de monitoreo en el satélite.

2. 85 por ciento para el equipo satelital en tierra, incluyendo las antenas para la transmisión y recepción de comunicaciones digitales y análogas y el equipo para el monitoreo del satélite.

II. Para la maquinaria y equipo distintos de los señalados en la fracción anterior, se aplicarán, de acuerdo a la actividad en que sean utilizados, los por cientos siguientes:

a) 74 por ciento en la generación, conducción, transformación y distribución de electricidad; en la molienda de granos; en la producción de azúcar y sus derivados; en la fabricación de aceites comestibles; y en el transporte marítimo, fluvial y lacustre.

b) 78 por ciento en la producción de metal obtenido en primer proceso; en la fabricación de productos de tabaco y derivados del carbón natural.

c) 80 por ciento en la fabricación de pulpa, papel y productos similares; en la extracción y procesamiento de petróleo crudo y gas natural.

d) 82 por ciento en la fabricación de vehículos de motor y sus partes; en la construcción de ferrocarriles y navíos; en la fabricación de productos de metal, de maquinaria y de instrumentos profesionales y científicos; en la elaboración de productos alimenticios y de bebidas, excepto granos, azúcar, aceites comestibles y derivados.

e) 84 por ciento en el curtido de piel y la fabricación de artículos de piel; en la elaboración de productos químicos, petroquímicos y farmacobiológicos; en la fabricación de productos de caucho y de plástico; en la impresión y publicación gráfica.

f) 85 por ciento en el transporte eléctrico.

g) 86 por ciento en la fabricación, acabado, teñido y estampado de productos textiles, así como de prendas para el vestido.

h) 87 por ciento en la industria minera; en la construcción de aeronaves. Lo dispuesto en este inciso no será aplicable a la maquinaria y equipo señalado en el inciso b) de esta fracción.

i) 90 por ciento en la transmisión de los servicios de comunicación proporcionados por las estaciones de radio y televisión.

j) 92 por ciento en restaurantes.

k) 93 por ciento en la industria de la construcción; en actividades de agricultura, ganadería, silvicultura y pesca.

l) 95 por ciento para los destinados directamente a la investigación de nuevos productos o desarrollo de tecnología en el país.

m) 96 por ciento en la manufactura, ensamble y transformación de componentes magnéticos para discos duros y tarjetas electrónicas para la industria de la computación.

n) 85 por ciento en otras actividades no especificadas en esta fracción.

o) 93 por ciento en la actividad del autotransporte Público Federal de carga o de pasajeros.

En el caso de que el contribuyente se dedique a dos o más actividades de las señaladas en la fracción 11 de este artículo, se aplicará el por ciento que le corresponda a la actividad en la que hubiera obtenido más ingresos en el ejercicio inmediato anterior a aquél en el que se realice la inversión.

La opción a que se refiere este artículo, no podrá ejercerse cuando se trate de mobiliario y equipo de oficina, automóviles, equipo de blindaje de automóviles, o cualquier bien de activo fijo no identificable individualmente ni tratándose de aviones distintos de los dedicados a la aerofumigación agrícola.

Para los efectos de este artículo, se consideran bienes nuevos los que se utilizan por primera vez en México.

La operen a que se refiere este artículo, sólo podrá ejercerse tratándose de inversiones en bienes que se utilicen permanentemente en territorio nacional y fuera de las áreas metropolitanas del Distrito Federal, Guadalajara y Monterrey, salvo que en estas áreas se trate de empresas que no requieran de uso intensivo de agua en sus procesos productivos, que utilicen tecnologías limpias en cuanto a sus emisiones contaminantes y que en este último caso además obtengan de la unidad competente de la Secretaría de Medio Ambiente y Recursos Naturales, constancia que reúne dicho requisito, la opción prevista en este párrafo no podrá ejercerse respecto de autobuses, camiones de carga, tractocamiones y remolques.

Artículo 197. Los contribuyentes que ejerzan la operen prevista en el artículo anterior, por los bienes a los que la aplicaron, estarán a lo siguiente:

El monto original de la inversión se podrá ajustar multiplicándolo por el factor de actualización correspondiente al periodo comprendido desde el mes en el que se adquirió el bien y hasta el último mes de la primera mitad del periodo que transcurra desde que se efectuó la inversión y hasta el cierre del ejercicio de que se trate.

El producto que resulte conforme al párrafo anterior, se considerará como el monto original de la inversión al cual se aplica el por ciento a que se refiere el artículo 196 de esta Ley por cada tipo de bien.

II. Considerarán ganancia obtenida por la enajenación de los bienes, el total de los ingresos percibidos por la misma.

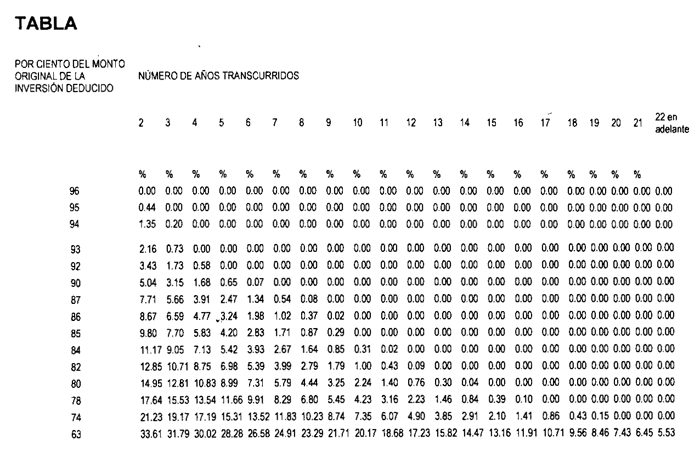

III. Cuando los bienes se enajenen, se pierdan o dejen de ser útiles, se podrá efectuar una deducción por la cantidad que resulte de aplicar, al monto original de la inversión ajustado con el factor de actualización correspondiente al periodo comprendido desde el mes en el que se adquirió el bien y hasta el último mes de la primera mitad del periodo en el que se haya efectuado la deducción señalada en el artículo 36-A de esta Ley, los por cientos que resulten conforme al número de años transcurridos desde que se efectuó la deducción del artículo 36-A de la Ley citada y el por ciento de deducción inmediata aplicado al bien de que se trate, conforme a la siguiente:

Para los efectos de las fracciones I y II de este artículo, cuando sea impar el número de meses del periodo a que se refieren dichas fracciones, se considerara como último mes de la primera mitad el mes inmediato anterior al que corresponda la mitad del periodo.

Artículo 198. Para los efectos del artículo 36-A de esta ley, se consideran áreas metropolitanas las siguientes:

I. La correspondiente al Distrito Federal que comprende todo el territorio del Distrito Federal y los municipios de Atizapán de Zaragoza, Cuautitlán, Cuautitlán Izcalli, Chalco, Ecatepec de Morelos, Huixquilucan, Juchitepec, La Paz, Naucalpan de Juárez, Nezahualcóyotl, Ocoyoacac, Tenango del Aire, Tlalnepantla de Baz, Tultitlán, Valle de Chalco-Solidaridad y Xalatlaco, en el estado de México.

II. La correspondiente al área de Guadalajara que comprende todo el territorio de los municipios de Guadalajara, Tlaquepaque, Tonalá y Zapopan, en el Estado de Jalisco.

III. La correspondiente al área de Monterrey que comprende todo el territorio de los municipios de Monterrey, Cadereyta Jiménez, San Nicolás de los Garza, Apodaca, Guadalupe, San Pedro Garza García, Santa Catarina, General Escobedo, García y Juárez, en el estado de Nuevo León.

Cuando se modifique total o parcialmente la conformación territorial de alguno de los municipios a que se refiere este artículo y como resultado de ello dicho municipio pase a formar parte de otro o surja uno nuevo, se considerará que el municipio del que pase a formar parte o el que surja con motivo de dicha modificación territorial, se encuentra dentro de las áreas metropolitanas a que se refiere este artículo.

Transitorios

Único. El presente decreto entrará en vigor al día siguiente de su publicación en el Diario Oficial de la Federación.

México, DF, a 16 de octubre de 2014.

Diputados: Fernando Torres Graciano, Ernesto Cordero, Mónica Gómez del Campo, Javier Lozano, Fernando Yunez, Octavio Pedroza Gaitán, Carlos Mendoza Davis, Jorge Lavalle Maury, MAki Ortiz Domínguez, Fernando Herrera Ávila, Juan Carlos Romero Hicks, Francisco Domínguez Servién, Francisco Salvador López Brito, Ernesto Ruffo Appel, Víctor Hermosillo y Celada, Javier Corral Jurado, Silvia Guadalupe Garza Galván, Martha Elena García Gómez, Raúl Gracia Guzmán, David Ávila Ruiz, Martín Orozco Sandoval (rúbricas)

Con proyecto de decreto, que deroga el quinto párrafo del artículo 151 de la Ley del Impuesto sobre la Renta, presentada por el senador Martín Orozco Sandoval, del Grupo Parlamentario del PAN

México, DF, a 16 de octubre de 2014.

Secretarios de la Cámara de Diputados

Presente

Me permito comunicar a ustedes que, en sesión celebrada en esta fecha, el senador Martín Orozco Sandoval, del Grupo Parlamentario del Partido Acción Nacional, presentó iniciativa con proyecto de decreto por el que se deroga el quinto párrafo del artículo 151 de la Ley del Impuesto sobre la Renta.

La Presidencia, con fundamento en los artículos 66, párrafo 1, inciso a) y 67, párrafo 1, inciso b) de la Ley Orgánica del Congreso General de los Estados Unidos Mexicanos; 163, párrafo 2 y 174 del Reglamento del Senado, dispuso que dicha iniciativa, misma que se anexa, se turnara a la Cámara de Diputados.

Atentamente

Senador Luis Sánchez Jiménez (rúbrica)

Vicepresidente

Secretarios de la Mesa Directiva del Senado de la República del Honorable Congreso de la Unión

Presentes

Martín Orozco Sandoval, senador de la República para la LXII Legislatura del Congreso de la Unión e Integrante del Grupo Parlamentario del Partido Acción Nacional, con el aval del Grupo Parlamentario del Partido Acción Nacional, con fundamento en el artículo 71, fracción II, de la Constitución Política de los Estados Unidos Mexicanos; así como los artículos 8, numeral 1, fracción I, 164, numeral 1, 169 y 172 del Reglamento del Senado de la República, somete a consideración de esta soberanía, la siguiente iniciativa con proyecto de decreto por el que se deroga el quinto párrafo del artículo 151 de la Ley del Impuesto sobre la Renta, al tenor de la siguiente:

Exposición de Motivos

Uno de los cambios que trajo la Reforma Fiscal 2014, es la limitante prevista en el artículo 151 quinto párrafo de la Ley del Impuesto sobre la Renta, que sólo permite la deducción parcial de determinadas deducciones personales y que desafortunadamente afecta directamente a aquellos contribuyentes que con el afán de tener mejores servicios de salud acuden a clínicas y médicos particulares, o contratan primas de seguros de gastos médicos para una posible eventualidad de salud, o que accedan a créditos hipotecarios para comprar una casa con condiciones superiores a las de interés social, entre otros.

El mencionado artículo 151 señala expresamente lo siguiente:

Artículo 151.

Las personas físicas residentes en el país que obtengan ingresos de los señalados en este Título, para calcular su impuesto anual, podrán hacer, además de las deducciones autorizadas en cada Capítulo de esta Ley que les correspondan, las siguientes deducciones personales:

Quinto párrafo (límite a las deducciones personales)

El monto total de las deducciones que podrán efectuar los contribuyentes en los términos de este artículo y del artículo 185, no podrá exceder de la cantidad que resulte menor entre cuatro salarios mínimos generales elevados al año del área geográfica del contribuyente, o del 10% del total de los ingresos del contribuyente, incluyendo aquéllos por los que no se pague el impuesto. Lo dispuesto en este párrafo, no será aplicable tratándose de los donativos a que se refiere la fracción III de este artículo.

Conforme a lo anterior, las deducciones personales con límite a partir de 2014 son:

• Los pagos por honorarios médicos y dentales, así como los gastos hospitalarios, efectuados por el contribuyente para sí, para su cónyuge o para la persona con quien viva en concubinato y para sus ascendientes o descendientes en línea recta, siempre que dichas personas no perciban durante el año de calendario ingresos en cantidad igual o superior a la que resulte de calcular el salario mínimo general del área geográfica del contribuyente elevado al año.

• Los gastos de funerales en la parte en que no excedan del salario mínimo general del área geográfica del contribuyente elevado al año, efectuados para las personas señaladas en el párrafo que antecede.

• Los intereses reales efectivamente pagados en el ejercicio por créditos hipotecarios destinados a la adquisición de su casa habitación contratados con las instituciones integrantes del sistema financiero, siempre que el monto total de los créditos otorgados por dicho inmueble no exceda de setecientas cincuenta mil unidades de inversión.

• Las primas por seguros de gastos médicos, complementarios o independientes de los servicios de salud proporcionados por instituciones públicas de seguridad social, siempre que el beneficiario sea el propio contribuyente, su cónyuge o la persona con quien vive en concubinato, o sus ascendientes o descendientes, en línea recta.

• Los gastos destinados a la transportación escolar de los descendientes en línea recta cuando ésta sea obligatoria en los términos de las disposiciones jurídicas del área donde la escuela se encuentre ubicada o cuando para todos los alumnos se incluya dicho gasto en la colegiatura.

Aún y a pesar de que La Suprema Corte de Justicia de la Nación (SCJN) declaró constitucional el tope a las deducciones personales con siete votos a favor y tres en contra de sus ministros, no debemos de perder de vista el aspecto económico y la realidad social que persiste en nuestro país, situación que fue mencionada por los ministros Alberto Pérez Dayán, Olga Sánchez y José Ramón Cossío, mismos que votaron en contra, por considerar que viola el principio de proporcionalidad tributaria, ya que puede incidir directamente en la capacidad contributiva. Cossío Díaz sostuvo que el tope a las deducciones es inconstitucional “porque artificialmente se establece un techo para la suma de una serie de variables, cuya predicción por el legislador, o inclusive el contribuyente, resulte imposible”. Si bien el tope a las deducciones personales impacta de manera más fuerte a los contribuyentes de los deducibles más altos, añadió, “ello no significa que no genere un impacto en los contribuyentes de todos los deducibles, con el mismo resultado potencial”.

La limitación a las deducciones personales está encaminada a desincentivar que los contribuyentes que puedan realizar estos gastos personales no soliciten el comprobante fiscal, ya que no lo podrán deducir en su totalidad y por consecuencia la persona que preste el servicio no acumule el ingreso y por ende no se pague el ISR correspondiente, lo que automáticamente genera una economía informal, ¿que no es esto lo que quiere evitar el gobierno federal?, adicionalmente, habrá personas que si podrán llevar a cabo los gastos mencionados anteriormente, pero opten por no hacerlo, debido a que ya no podrán hacer deducible ese gasto personal y prefieran acudir a los servicios de salud que otorga el gobierno, lo que generaría costos adicionales al sector y por consecuencia un menoscabo muy grave a la economía de los organismos de salud del sector público, lo anterior aunado al grave deterioro que guardan las pensiones en dichos organismos de salud en el País.

Otro punto que es muy importante es que la inmensa mayoría que lleva a cabo las deducciones personales, es la clase media, ya que el impacto por la limitante a las deducciones personales es una disminución en la capacidad de ahorro y compra de bienes patrimoniales de este gran sector.

Por lo anterior es necesario seguir otorgándoles el estímulo fiscal de poder deducir en su declaración anual las deducciones personales sin tope alguno, como se venía realizando antes de la entrada en vigor de la reforma fiscal de 2014 y con esto resarcir en cierta medida el impacto adverso de la reforma, ya que con esto podrán obtener devolución de ISR anual y generarles flujo de efectivo.

Es importante mencionar que El Instituto Nacional de Estadística y Geografía (Inegi) publicó un boletín de investigación titulado “Clases Medias en México”, a través del cual dio a conocer una serie de datos preliminares de una investigación sobre la magnitud de las clases medias en México durante los años 2000-2010.

Al respecto, el Inegi concluye que al término del año 2010, el 42.4 por ciento de los hogares, en los que habita el 39.2 por ciento de la población total del país, son de clase media. Mientras que, únicamente, el 2.5 por ciento de los hogares son de clase alta, viviendo el 1.7 por ciento de la población; y contrastando con el 55.1 por ciento de los hogares de clase baja, en los que reside el 59.1 por ciento de los mexicanos, destacando que la magnitud de los hogares identificados en el estudio como de clase media coincide con un estudio realizado por investigadores del Banco Mundial en 2011.

Asimismo, la investigación del Inegi señala que en México los hogares de clase media se caracterizan por poseer una computadora en casa, gastar alrededor de 4 mil 400 pesos al trimestre en consumir alimentos y bebidas fuera del hogar, poder acceder a una tarjeta de crédito, tener al menos un integrante de la familia inserto en el mercado laboral formal, casi siempre en el sector privado y desempeñando un trabajo intelectual; tener un jefe de familia con nivel de educación media superior o mayor, un hogar nuclear de 4 personas; y el acceso a los créditos de interés social o a los recursos familiares, más que del crédito comercial bancario para acceder a la propiedad de vivienda.