Gaceta Parlamentaria, año XIII, número 3120-II, martes 19 de octubre de 2010

Iniciativas

Que reforma los artículos 2o. y 4o. de la Ley del Impuesto a los Depósitos en Efectivo, a cargo del diputado Ricardo Ahued Bardahuil, del Grupo Parlamentario del PRI

Diputado Ricardo Ahued Bardahuil, perteneciente al Grupo Parlamentario del Partido Revolucionario Institucional, con fundamento en el artículo 71, fracción II, de la Constitución Política de los Estados Unidos Mexicanos y de los artículos 55, fracción II, y 56 del Reglamento para el Gobierno Interior del Congreso General de los Estados Unidos Mexicanos, someto a la consideración de esta honorable Cámara de Diputados la presente iniciativa con proyecto de decreto por el que se reforma el primer párrafo de la fracción III y se adicionan las fracciones VII y VIII del artículo 2, se reforma el cuarto párrafo de la fracción I y la fracción V del artículo 4 de la Ley del Impuesto a los Depósitos en Efectivo (LIDE), al tenor de la siguiente

Exposición de Motivos

La presente exposición de motivos se divide en cinco apartados que abordan los antecedentes generales del impuesto a los depósitos en efectivo, análisis jurídico, fiscal, económico, y la justificación de una propuesta de reforma legislativa, para su mejor comprensión se presentan de la siguiente forma:

I. Antecedentes

2. Antecedentes legislativos del impuesto a los depósitos en efectivo

3. Iniciativas pendientes

II. Análisis jurídico del impuesto a los depósitos en efectivo

2. Estudio comparado del impuesto a los depósitos en efectivo en América Latina.

3. Principios constitucionales en materia tributaria

4. El impuesto a los depósitos en efectivo frente a la Suprema Corte de Justicia de la Nación

III. Análisis económico-fiscal

1. Análisis estructural del IDE

2. Régimen de pequeños contribuyentes

IV. Viabilidad presupuestal

V. Propuesta legislativa

1. Justificación de la propuesta legislativa

2. Síntesis de la propuesta legislativa

I. Antecedentes

1. Aspectos fundamentales del impuesto a los depósitos en efectivo

Objeto del impuesto (artículo 1 de la LIDE)

Todos los depósitos en efectivo, en moneda nacional o extranjera, por un monto acumulado mayor de $15,000.00, en cada mes del ejercicio fiscal que se realicen en cualquier tipo de cuenta que tengan a su nombre en las instituciones del sistema financiero.

No se considerarán depósitos en efectivo, los que se efectúen a favor de personas físicas y morales mediante transferencias electrónicas, traspasos de cuenta, títulos de crédito o cualquier otro documento o sistema pactado con instituciones del sistema financiero en los términos de las leyes aplicables, aún cuando sean a cargo de la misma institución que los reciba.

Sujetos obligados (artículo 1 LIDE).

Las personas físicas y morales, están obligadas al pago del impuesto establecido en la ley respecto de todos los depósitos en efectivo, en moneda nacional o extranjera, que se realicen en cualquier tipo de cuenta que tengan a su nombre en las instituciones del sistema financiero.

Sujetos exentos del impuesto (artículo 2 LIDE)

No estarán obligadas al pago del impuesto a los depósitos en efectivo:

• La federación, las entidades federativas, los municipios y las entidades de la administración pública paraestatal que, conforme al Título III de la Ley del Impuesto sobre la Renta o la Ley de Ingresos de la Federación, estén considerados como no contribuyentes del impuesto sobre la renta.

• Las personas morales con fines no lucrativos conforme al Título III de la Ley del Impuesto sobre la Renta.

• Las personas físicas y morales, por los depósitos en efectivo que se realicen en sus cuentas, hasta por un monto acumulado de $15,000.00, en cada mes del ejercicio fiscal, salvo por las adquisiciones en efectivo de cheques de caja. Por el excedente de dicha cantidad se pagará el impuesto a los depósitos en efectivo en los términos de esta ley.

• Las instituciones del sistema financiero, por los depósitos en efectivo que se realicen en cuentas propias con motivo de su intermediación financiera o de la compraventa de moneda extranjera.

• Las personas físicas, por los depósitos en efectivo realizados en sus cuentas que a su vez sean ingresos por los que no se pague el impuesto sobre la renta en los términos del artículo 109, fracción XII de la Ley del Impuesto sobre la Renta.

• Las personas físicas, con excepción de las que tributen en los términos del Título IV, Capítulo II, de la Ley del Impuesto sobre la Renta, por los depósitos en efectivo que se realicen en cuentas propias abiertas con motivo de los créditos que les hayan sido otorgados por las instituciones del sistema financiero, hasta por el monto adeudado a dichas instituciones.

Tasa (artículo 3 LIDE)

El impuesto a los depósitos en efectivo se calculará aplicando la tasa del 3% al importe total de los depósitos gravados por la ley.

Para los efectos de este artículo, se entenderá que el depósito corresponde al titular registrado de la cuenta.

2. Antecedentes legislativos del impuesto a los depósitos en efectivo

• En el mes de junio de 2007, el presidente de la república Felipe Calderón Hinojosa, presentó la iniciativa de Ley del Impuesto contra la Informalidad, cuyo objeto era crear un impuesto complementario al Impuesto sobre la Renta, para gravar aquellos ingresos que no están sustentados en una actividad inscrita ante el Registro Federal de Contribuyentes y a ampliar la base de contribuyentes para lograr una mayor equidad en la obligación de contribuir al gasto público, en otras palabras gravar a los comerciantes informales que no estaban inscritos en el Registro Federal de Contribuyentes y por lo tanto no pagan impuestos.

• El 11 de septiembre de 2007, se presentó el Dictamen de la Comisión de Hacienda y Crédito Público, con el proyecto de decreto por el que se expedía la Ley del Impuesto al Depósito en Efectivo, en el cual se dictaminaba la iniciativa de Ley del Impuesto contra la Informalidad, la cual compartió las razones expuestas por el ejecutivo, y los fines extrafiscales del impuesto, y con el fin de otorgar a las instituciones del sistema financiero el tiempo necesario para que adecuen sus programas y sistemas informáticos, postergó su inicio de vigencia al 1 de julio de 2008, asimismo, consideró que “en atención a que el objeto del impuesto, la realización de depósitos en efectivo, aún cuando su función principal será identificar a aquellas personas que omitan total o parcialmente el pago de alguna contribución, la que dictamina considera conveniente que exista congruencia entre la denominación del impuesto y su objeto, por lo que propone modificar su nombre y el de la Ley, para quedar como: impuesto a los depósitos en efectivo y Ley del Impuesto a los Depósitos en Efectivo, respectivamente”. 1

• Es así que el 13 de septiembre de 2007 fue aprobado por mayoría en la honorable Cámara de Diputados y fue enviada a la Cámara de Senadores.

• El 13 de septiembre de 2007, la honorable Cámara de Diputados remitió la minuta con proyecto de decreto de la Ley del Impuesto a los Depósitos en efectivo, a la Cámara de Senadores, la Comisión de Hacienda y Crédito Público concordó con la minuta aprobada, por lo que dicho proyecto de decreto fue aprobado por mayoría en la Cámara de Senadores el 14 de septiembre de 2007.

• Es así que la Ley del Impuesto a los Depósitos en Efectivo fue publicada en el Diario Oficial de la Federación el 1 de octubre de 2007 y entró en vigor el 1 de julio de 2008.

• El 8 de septiembre de 2009, el Ejecutivo federal envió a la Cámara de Diputados nueve documentos que integran el paquete económico, en donde se propuso establecer que el IDE se calcule aplicando una tasa del 3% en lugar del 2% al importe total de los depósitos gravados y reducir el límite de exención del impuesto de 25 mil a 15 mil pesos mensuales. Misma reforma que fue aprobada y entró en vigor el 1 de enero de 2010.

3. Iniciativas pendientes

Desde que se estableció la Ley del Impuesto a los Depósitos en efectivo, se ha reformado en una sola ocasión el pasado cinco de diciembre de 2009, en donde se propuso establecer que el IDE se calcule aplicando una tasa del 3% en lugar del 2% al importe total de los depósitos gravados y reducir el límite de exención del impuesto de 25 mil a 15 mil pesos mensuales.

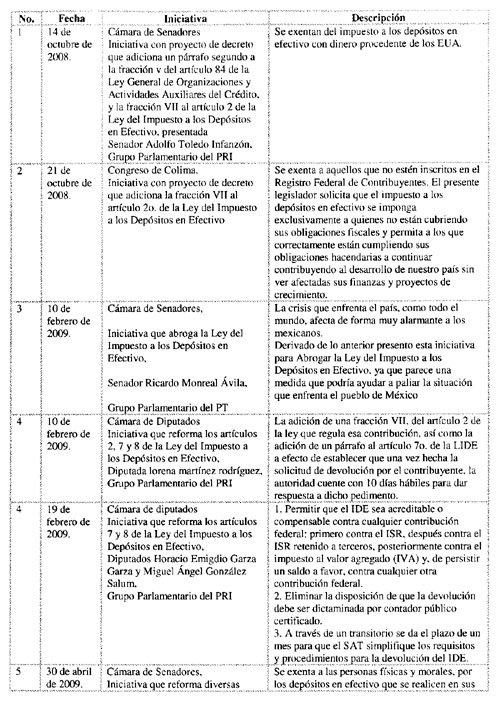

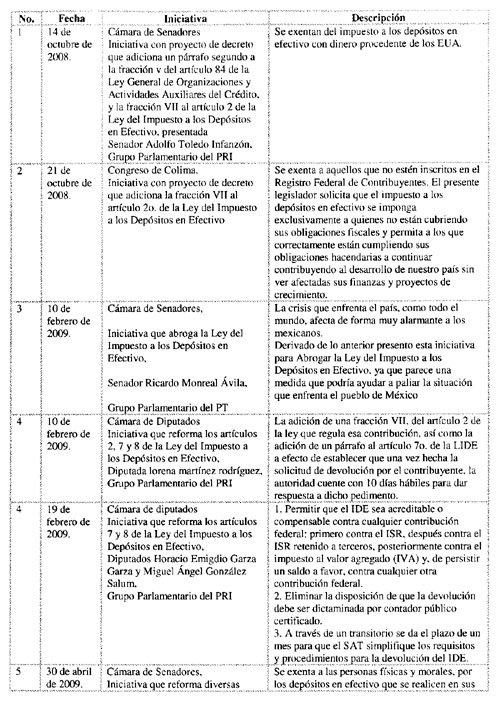

Actualmente se encuentran pendientes de dictaminarse nueve iniciativas relacionadas con la LIDE, en la Cámara de Senadores se han presentado 4 iniciativas, (por parte de diputados de los Grupos Parlamentarios de PRI, PAN, PVEM y PT), en la Cámara de Diputados se han presentado 4 iniciativas, (todas por parte de diputados del Grupo Parlamentario de PRI) y finalmente el Congreso estatal de Colima, presentó una iniciativa el 21 de octubre de 2008.

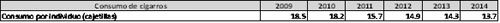

De las nueve iniciativas presentadas, 2 pretenden abrogar la Ley del Impuesto a los Depósitos en Efectivo, las demás presentan diversas reformas a la ley con el objeto de exentar del impuesto las remesas provenientes de EUA, a todos los contribuyentes que estén inscritos en el Registro Federal de Contribuyentes, o a las personas que acrediten ante la institución del sistema financiero el depósito provenga del ahorro educativo mensual. Asimismo pretenden, exentar a las personas físicas y morales, por los depósitos en efectivo que se realicen en sus cuentas, hasta por un monto acumulado de 40 mil pesos, así como disminuir la tasa al 1 por ciento sobre el excedente gravado. Otras iniciativas pretenden mejorar el proceso de acreditación, permitir que el IDE sea acreditable o compensable contra cualquier contribución federal: primero contra el ISR, después contra el ISR retenido a terceros, posteriormente contra el impuesto al valor agregado (IVA) y, de persistir un saldo a favor, contra cualquier otra contribución federal, así como establecer que una vez hecha la solicitud de devolución por el contribuyente, la autoridad cuente con 10 días hábiles para dar respuesta a dicho pedimento. Tal como se demuestra en la siguiente tabla

Independientemente de lo variado que son las iniciativas de reforma, todas concuerdan con que la Ley del Impuesto a los Depósitos en efectivo, no está cumpliendo con su objetivo originario y que está afectando a personas físicas y morales que si están pagando impuestos y que a pesar de lo anterior son sujetos obligados del Impuesto multicitado.

II. Análisis jurídico del impuesto a los depósitos en efectivo

1. Ratio legis del impuesto a los depósitos en efectivo

Tal como ya se señaló anteriormente la Ley del Impuesto a los Depósitos en Efectivo, surge a partir de la iniciativa presentada por el Presidente de la República Felipe Calderón Hinojosa, en la que se proponía crear el Impuesto en contra de la Informalidad, en cuya exposición de motivos, se referían entre otros las siguientes razones:

1. El comportamiento de la recaudación, al ser comparado con países con desarrollo similar al nuestro, el porcentaje es inferior al de aquéllos, considerando que la evasión fiscal se ha incrementado en un nivel superior al 15%.

2. La evasión fiscal se realiza en diversas formas, entre ellas la de un amplio mercado informal, la prestación de servicios y la venta de bienes sin expedición de facturas, así como la creación de esquemas sofisticados para evadir el pago de contribuciones, entre otros.

3. Es necesario proveer a la autoridad fiscal de herramientas adecuadas que le permitan concientizar a los contribuyentes de la importancia de cumplir adecuada y oportunamente con sus obligaciones fiscales y facilitar el cumplimiento de éstas, a efecto de propiciar una recaudación eficiente, que proporcione los ingresos necesarios para sufragar el gasto público.

4. Algunas personas, tanto físicas como morales, inscritas o no ante el Registro Federal de Contribuyentes, obtienen ingresos que no declaran al fisco y por los que deberían pagar impuestos, o bien, se encuentran registradas pero declaran encontrarse en suspensión de actividades, no obstante que las continúan realizando sin pagar impuestos.

Es por lo anterior que el Ejecutivo decidió proponer incorporar una nueva contribución federal, complementaria del impuesto sobre la renta y auxiliar en el control de la evasión fiscal. Como un gravamen de control del flujo de efectivo, que impacte en quienes obtienen ingresos que no son declarados a las autoridades fiscales.

Se señala dentro de la exposición de motivos de la iniciativa citada, que los objetivos de la Ley del Impuesto contra la Informalidad que se proponía se circunscriben a gravar aquellos ingresos que no están sustentados en una actividad inscrita ante el Registro Federal de Contribuyentes y a ampliar la base de contribuyentes para lograr una mayor equidad en la obligación de contribuir al gasto público.

Es así que el impuesto propuesto buscaba un fin extrafiscal y de control, complementario del impuesto sobre la renta, cuya función principal será identificar a aquellas personas que omitan total o parcialmente el pago de alguna contribución, ya sea porque no soliciten su inscripción en el Registro Federal de Contribuyentes, porque omitan expedir comprobantes por las actividades que realizan o porque consignen ingresos acumulables menores a los reales en las declaraciones que presenten para fines fiscales, tal como lo establece el Dictamen de la Comisión de Hacienda y Crédito Público, de fecha 11 de septiembre de 2007, de la honorable Cámara de Diputados.

Es así que de lo anterior, se pueden desprender las siguientes conclusiones:

1. El impuesto a los depósitos en efectivo, es un impuesto complementario del impuesto sobre la renta.

2. Que tiene un fin extrafiscal que es gravar el ingreso de aquellas personas que omitan total o parcialmente el pago de alguna contribución, es decir los comerciantes informales.

Por lo anterior, las únicos sujetos obligados a pagar dicho impuesto son aquellos que no estén inscritos en el Registro Federal de Contribuyentes o que omitan declarar sus ingresos, y no así aquellas personas físicas o morales que estén debidamente inscritos y que declaren conforme a la Ley el Impuesto sobre a la Renta, ya que en caso contrario, el impuesto a los depósitos en efectivo dejaría de ser complementario, y estaría gravando la misma base.

2. Estudio comparado del impuesto a los depósitos en efectivo en América Latina 2

Países de Latinoamérica como Argentina, Brasil, Venezuela, Colombia Ecuador Bolivia y Perú, desde la década de los 80’s, han impuesto gravámenes a las operaciones bancarias realizadas en efectivo.

El impuesto a los depósitos en efectivo, es denominado impuesto a las transacciones financieras en diversos países de América Latina, Argentina lo implementó en 1983, 1988 y 2001, Brasil, en 1994 y 1997, Colombia en 1998, Venezuela 1994 y 1998, Ecuador en 1999 y Perú en 1989. Todos estos países optaron en algún momento por imponer impuestos a las transacciones bancarias como fórmula para incrementar la recaudación fiscal.

En países como Brasil y Colombia inclusive han aumentado el impuesto con el paso de los años

Caso Argentina

En Argentina el ITF se aplicó en 1983, 1988, 1990, 1991 y 2001. Con tasas del .07 al 1 por ciento respecto de las transacciones realizadas.

Caso Perú

En Perú el gobierno de Alejandro Toledo, aprobó por decreto a partir del mes de febrero de la gestión 2004, El nuevo impuesto gravó con un 0,15% todas las transacciones bancarias que se realizaban en su país, con la excepción de unas cuantas operaciones como los pagos de créditos para programas de vivienda de bajo coste y las operaciones del Estado. El objetivo fue recaudar 1.500 millones de soles (356 millones de euros) anuales para equilibrar las cuentas públicas.

Caso Brasil

En el caso del Brasil el propio mandatario, Lula da Silva, recurrió a este sistema para incrementar los ingresos públicos. El impuesto ya existía cuando él llego a la Presidencia, de hecho lleva vigente más de 10 años, pero Lula, además de mantenerlo, lo ha subido hasta el 0,38%. Su intención es recaudar 7.000 millones de dólares (5.511 millones de euros) al año.

Caso Venezuela

En Venezuela, Hugo Chávez creó el ITF en marzo de 2002. Las transacciones bancarias se gravan con un 0,75% y los ingresos públicos que esperaba obtener con este impuesto eran de entre 1.000 y 1.500 millones de bolívares (492.000 y 738.000 euros). Dicho Impuesto resultó derogado el 12 de junio de 2008.

Caso Colombia

Una situación similar a la de Brasil se dio en Colombia. A finales de 1998 aparece el Impuesto a las Transacciones Financieras como una alternativa para evitar el colapso del sistema financiero Colombiano. Estableciendo una contribución sobre transacciones financieras como un tributo a cargo de los usuarios del sistema financiero, con una tarifa equivalente al 2 x 1000. Estaba previsto que esta contribución tuviera un carácter temporal con una vigencia hasta el 31 de diciembre de 1999; sin embargo, como consecuencia de las necesidades surgidas a raíz del terremoto ocurrido en la región cafetera, la vigencia del tributo se prolongó hasta finales del año 2.000 con el fin de atender la financiación de vivienda de interés social, otorgar subsidios de vivienda, dotación de instituciones oficiales de educación y salud, como la concesión de créditos blandos para las pequeñas y medianas empresas.

Al finalizar el año 2.000 por medio de la Ley Nº 633 se estableció en Colombia el Gravamen a los Movimientos Financieros GMF como nuevo impuesto a cargo de los usuarios del sistema financiero y de las entidades que lo conforman, de carácter permanente y con una tarifa del 3 x 1.000.

Caso Ecuador

El gobierno ecuatoriano lo aplicó luego de una crisis monetaria y una depresión en 1999. Ecuador dolarizó su economía en el 2000, y no ha subido sus impuestos, es más, eliminó el año 2002 un detestado impuesto del 0.8 por ciento a las transacciones financieras que generó el 20 por ciento de los ingresos no-petroleros en el 2000.

Caso Bolivia

Mediante ley de 1 de abril de 2004, se creó en Bolivia el impuesto a las transacciones financieras, después de su aprobación en el Congreso Nacional en el mes de marzo, con carácter transitorio de dos años; el mismo que entró en vigencia a partir del 1 de julio del mismo año.

Durante el primer año, la tasa cobrada sería de 0,3% mientras que en el segundo año, dicha tasa se reduciría a 0,25%.

Tabla. Ingresos Brutos por país del Impuesto a las Transacciones Financieras, incluyendo la tasa de cobro

Gráficas. Tasas del Impuesto a las Transacciones Financieras en América Latina

3. Principios constitucionales en materia tributaria

La Constitución Política de los Estados Unidos Mexicanos, estableces en el artículo 31, fracción cuarta, los principios de Proporcionalidad y Equidad, los cuales deben ser considerados ante cualquier imposición fiscal a los gobernados, es decir, cualquier imposición fiscal que atente contra los principios de proporcionalidad y equidad es inconstitucional. El artículo 31 de la Constitución establece:

Artículo 31. Son obligaciones de los mexicanos:

I. Hacer que sus hijos o pupilos concurran a las escuelas públicas o privadas, para obtener la educación preescolar, primaria y secundaria, y reciban la militar, en los términos que establezca la ley.

II. Asistir en los días y horas designados por el ayuntamiento del lugar en que residan, para recibir instrucción cívica y militar que los mantenga aptos en el ejercicio de los derechos de ciudadano, diestros en el manejo de las armas, y conocedores de la disciplina militar.

III. Alistarse y servir en la Guardia Nacional, conforme a la ley orgánica respectiva, para asegurar y defender la independencia, el territorio, el honor, los derechos e intereses de la Patria, así como la tranquilidad y el orden interior; y

IV. Contribuir para los gastos públicos, así de la Federación, como del Distrito Federal o del Estado y Municipio en que residan, de la manera proporcional y equitativa que dispongan las leyes.

Principio de equidad tributaria

Tal como se desprende de la jurisprudencia que a continuación se cita, la Suprema Corte de Justicia de la Nación, señala que para que una Ley no viole el principio de equidad, deben cumplirse los siguientes supuestos:

1. Exista una diferencia de trato entre individuos o grupos que se encuentren en una situación comparable (no necesariamente idéntica, sino solamente análoga);

2. De existir esa situación comparable, la precisión legislativa obedezca a una finalidad legítima (objetiva y constitucionalmente válida);

3. De reunirse ambos requisitos, la distinción constituya un medio apto y adecuado para conducir al fin u objetivo que el legislador quiere alcanzar, es decir, que exista una relación de instrumentalidad entre la medida clasificatoria y el fin pretendido; y,

4. De actualizarse esas tres condiciones, se requiere, además, que la configuración legal de la norma no dé lugar a una afectación desproporcionada o desmedida de los bienes y derechos constitucionalmente protegidos

Registro No. 173029

Localización:

Novena Época

Instancia: Segunda Sala

Fuente: Semanario Judicial de la Federación y su Gaceta

XXV, Marzo de 2007

Página: 334

Tesis: 2a./J. 31/2007

Jurisprudencia

Materia(s): Constitucional, Administrativa

Equidad tributaria. Criterios para determinar si el legislador respeta dicho principio constitucional.

Los criterios generales para determinar si el legislador respeta el principio de equidad tributaria previsto en el artículo 31, fracción IV, de la Constitución Política de los Estados Unidos Mexicanos, consisten en que: 1) exista una diferencia de trato entre individuos o grupos que se encuentren en una situación comparable (no necesariamente idéntica, sino solamente análoga); 2) de existir esa situación comparable, la precisión legislativa obedezca a una finalidad legítima (objetiva y constitucionalmente válida); 3) de reunirse ambos requisitos, la distinción constituya un medio apto y adecuado para conducir al fin u objetivo que el legislador quiere alcanzar, es decir, que exista una relación de instrumentalidad entre la medida clasificatoria y el fin pretendido; y, 4) de actualizarse esas tres condiciones, se requiere, además, que la configuración legal de la norma no dé lugar a una afectación desproporcionada o desmedida de los bienes y derechos constitucionalmente protegidos. Por ende, el examen de constitucionalidad de una ley bajo el principio de equidad tributaria precisa de la valoración de determinadas condiciones, de manera escalonada, generando que el incumplimiento de cualquiera de éstas sea suficiente para estimar que existe una violación al indicado principio constitucional, haciendo innecesario el estudio de las demás.

Amparo en revisión 278/2006. Casa Mexicana del Pacífico, S. de R.L. de C.V. y otras. 21 de febrero de 2007. Cinco votos. Ponente: Sergio Salvador Aguirre Anguiano. Secretarios: Hilda Marcela Arceo Zarza, Fernando Silva García y Alfredo Villeda Ayala.

Amparo en revisión 1160/2006. Universidad Regiomontana, A.C. 21 de febrero de 2007. Cinco votos. Ponente: José Fernando Franco González Salas. Secretarios: Hilda Marcela Arceo Zarza, Fernando Silva García y Alfredo Villeda Ayala.

Amparo en revisión 1342/2006. Multiasistencia, S.A. de C.V. 21 de febrero de 2007. Cinco votos. Ponente: Sergio Salvador Aguirre Anguiano. Secretarios: Hilda Marcela Arceo Zarza, Fernando Silva García y Alfredo Villeda Ayala.

Amparo en revisión 1383/2006. Maquinaria Diesel, S.A. de C.V. 21 de febrero de 2007. Cinco votos. Ponente: Margarita Beatriz Luna Ramos. Secretarios: Hilda Marcela Arceo Zarza, Fernando Silva García y Alfredo Villeda Ayala.

Amparo en revisión 1416/2006. Inmobiliaria Nacional Mexicana, S. de R.L. de C.V. y otras. 21 de febrero de 2007. Cinco votos. Ponente: José Fernando Franco González Salas. Secretarios: Hilda Marcela Arceo Zarza, Fernando Silva García y Alfredo Villeda Ayala.

Tesis de jurisprudencia 31/2007. Aprobada por la Segunda Sala de este Alto Tribunal, en sesión privada del veintiocho de febrero de dos mil siete.

Es así que si analizamos el caso en concreto de la acreditación del impuesto a los depósitos en efectivo, la ley vigente establece en sus artículos 7 y 8 que podrá compensarse el impuesto frente al impuesto sobre la renta acreditado, pudiendo ser éste un mecanismo efectivo para compensar el impuesto a los depósitos en efectivo y no caer en el supuesto de doble tributación.

No obstante lo anterior, si uno revisa el caso del régimen de pequeños contribuyentes (Repeco) encontramos que dichos sujetos, están en aptitud de pagar una cuota única, supuesto en el cual dejarían de enterar el impuestos sobre la renta, lo cual los dejaría imposibilitados para compensar el impuesto a los depósitos en efectivo, en virtud de las disposiciones legales vigentes. De tal manera que es evidente que no se cumplen los cuatro supuestos señalados y por consiguiente la Ley Vigente del Impuesto a los Depósitos en Efectivo, transgrede el principio de equidad tributaria en perjuicio de los pequeños contribuyentes, en virtud de no establecer mecanismos de compensación del impuesto frente a la Tasa Única.

Principio de proporcionalidad tributaria

Tal como lo refiere el criterio jurisprudencial, emitido por el Poder Judicial de la Federación, que a continuación se cita, el principio de proporcionalidad tributaria se refiere a la capacidad económica de los contribuyentes, estableciendo una premisa de contribución conforme a la cual quienes cuentan con mayores posibilidades económicas tributarán en forma cualitativamente superior a la de quienes tienen posibilidades más reducidas.

Registro No. 168824

Localización:

Novena Época

Instancia: Tribunales Colegiados de Circuito

Fuente: Semanario Judicial de la Federación y su Gaceta

XXVIII, Septiembre de 2008

Página: 1392

Tesis: I.4o.C.26 K

Tesis Aislada

Materia(s): Común

Principio de proporcionalidad y proporcionalidad tributaria. Sus diferencias.

No debe confundirse el principio de proporcionalidad entendido como herramienta de interpretación para establecer los límites en la relación de los principios constitucionales contendientes en caso de colisión, ya entre ellos o con algún bien jurídico constitucionalmente legítimo, con el concepto fiscal contenido en la fracción IV del artículo 31 constitucional. Efectivamente, el principio de proporcionalidad como instrumento de interpretación, sirve para hacer una ponderación sobre la idoneidad, fin legítimo y debida adecuación de la intervención estatal en los derechos fundamentales del gobernado. También supone una característica de necesidad e indispensabilidad de la intervención por una parte, al tiempo que de moderación por otra. En suma, la estructura argumentativa del principio de proporcionalidad es la siguiente: 1) determinar la importancia del derecho fundamental y el fin judicial o legislativo que se le opone; 2) comparar la relevancia de ambos, es decir, las intensidades en que éste se beneficia por la intervención en aquél; y 3) formular una regla de precedencia entre dichas posiciones, que disponga cuál de dichos intereses debe ceder frente al otro en el caso concreto, si el protegido por el derecho fundamental o el principio constitucional que apoya el fin judicial o legislativo; en cambio, el principio de proporcionalidad tributaria se refiere a la capacidad económica de los contribuyentes, estableciendo una premisa de contribución conforme a la cual quienes cuentan con mayores posibilidades económicas tributarán en forma cualitativamente superior a la de quienes tienen posibilidades más reducidas.

Cuarto tribunal colegiado en materia civil del primer circuito.

Amparo en revisión 265/2006. Javier Quijano Baz. 7 de junio de 2007. Unanimidad de votos. Ponente: Francisco J. Sandoval López. Secretario: Martín Contreras García.

En el supuesto del Impuesto a los depósitos en efectivo, al existir una sola tasa aplicable a los depósitos que excedan los 15,000 pesos acumulados durante el mes, no importando la cantidad depositada, monto directamente relacionado con el ingreso, se estaría pagando dicho impuesto de forma desproporcional. Mayor es la desproporcionalidad si el monto depositado proviene de un ingreso ya gravado.

La naturaleza del impuesto a los depósitos en efectivo, tiene una íntima relación con los impuestos indirectos, pues gravan manifestaciones indirectas de riqueza, es decir, gravan las manifestaciones indirectas de los ingresos de aquellas personas que no están inscritas como contribuyentes y por lo tanto no realizan declaraciones respecto de sus ingresos, ya que tal como se señaló anteriormente, uno de los objetivos extrafiscales del impuesto, es buscar que los comerciantes informales que no pagaban impuestos, respecto de sus ingresos, lo hicieran pro medio de las manifestaciones indirectas de su riqueza, traducidas en los depósitos en efectivo realizados por éstas.

Es así que tal como lo señala la siguiente Jurisprudencia, es necesario vincular el principio de proporcionalidad al objeto del impuesto, de tal forma que si se toma en cuenta que el objeto del impuesto son los depósitos en efectivo, los cuales pueden provenir del ingreso gravado o no, de los sujetos pasivos del impuesto, es así que en el caso en que dicho depósito provenga de ingresos ya gravados, se estaría situando en el supuesto evidente de desproporcionalidad, tal como se demostrará en el apartado tercero de la presente exposición de motivos.

Registro No. 175025

Localización:

Novena Época

Instancia: Segunda Sala

Fuente: Semanario Judicial de la Federación y su Gaceta

XXIII, Mayo de 2006

Página: 298

Tesis: 2a./J. 56/2006

Jurisprudencia

Materia(s): Constitucional, Administrativa

Proporcionalidad tributaria. Alcance de dicho principio en relación con los impuestos indirectos.

Los impuestos indirectos, como el impuesto al valor agregado, gravan manifestaciones indirectas de riqueza, es decir, atienden al patrimonio que la soporta -el del consumidor contribuyente de facto-, de manera que sin conocer su dimensión exacta y sin cuantificarlo positivamente, el legislador considera que si dicho patrimonio es suficiente para soportar el consumo, también lo es para pagar el impuesto; de ahí que la sola remisión a la capacidad contributiva del sujeto pasivo es insuficiente para establecer un criterio general de justicia tributaria, toda vez que un simple análisis de la relación cuantitativa entre la contraprestación recibida por el proveedor del bien o del servicio y el monto del impuesto, no otorga elementos que permitan pronunciarse sobre su proporcionalidad, por lo que el estudio que ha de efectuarse debe circunscribirse a la dimensión jurídica del principio de proporcionalidad tributaria, lo que se traduce en que es necesario que exista una estrecha vinculación entre el objeto del impuesto y el monto del gravamen. Consecuentemente, en el caso del impuesto al valor agregado el citado principio constitucional exige, como regla general -es decir, exceptuando las alteraciones inherentes a los actos o actividades exentos y a los sujetos a tasa cero-, que se vincule el objeto del impuesto -el valor que se añade al realizar los actos o actividades gravadas por dicho tributo-, con la cantidad líquida que se ha de cubrir por dicho concepto, y para tal efecto, resulta necesario atender al impuesto causado y trasladado por el contribuyente a sus clientes, al impuesto acreditable trasladado por los proveedores al causante y, principalmente, a la figura jurídica del acreditamiento, toda vez que ésta, al permitir que se disminuya el impuesto causado en la medida del impuesto acreditable, tiene como efecto que el contribuyente efectúe una aportación a los gastos públicos que equivale precisamente al valor que agrega en los procesos de producción y distribución de satisfactores.

Amparo en revisión 126/2005. Jorge Armando López Lara y otros. 11 de marzo de 2005. Unanimidad de cuatro votos. Ausente: Genaro David Góngora Pimentel. Ponente: Juan Díaz Romero. Secretario: Óscar Rodríguez Álvarez.

Amparo en revisión 301/2005. Ramón Hernández Montero. 8 de abril de 2005. Cinco votos. Ponente: Margarita Beatriz Luna Ramos. Secretario: Roberto Martín Cordero Carrera.

Amparo en revisión 303/2005. Jesús Humberto Santoyo Arce. 22 de abril de 2005. Cinco votos. Ponente: Juan Díaz Romero. Secretario: José Luis Rafael Cano Martínez.

Amparo en revisión 618/2005. Hilda Hernández Valencia. 20 de mayo de 2005. Cinco votos. Ponente: Genaro David Góngora Pimentel. Secretario: Javier Arnaud Viñas.

Amparo en revisión 629/2005. Ma. Concepción Álvarez Valadez. 20 de mayo de 2005. Cinco votos. Ponente: Juan Díaz Romero. Secretaria: Maura Angélica Sanabria Martínez.

Tesis de jurisprudencia 56/2006. Aprobada por la Segunda Sala de este Alto Tribunal, en sesión privada del diecinueve de abril de dos mil seis.

Doble tributación

Si bien en sí mismo, la doble tributación no está regulada por la Constitución Política de los Estados Mexicanos, es evidente que su existencia atenta contra el principio de proporcionalidad, tal como lo establecen los siguientes criterios jurisprudenciales.

Registro No. 206079

Localización:

Octava Época

Instancia: Pleno

Fuente: Semanario Judicial de la Federación

I, Primera Parte-1, Enero a Junio de 1988

Página: 139

Tesis: P. 23

Jurisprudencia

Materia(s): Administrativa, Constitucional

Doble tributación. En sí misma no es inconstitucional.

Es tendencia de la política fiscal en la mayoría de los países, entre ellos el nuestro, evitar la doble tributación con el objeto de realizar una efectiva justicia fiscal; sin embargo, éste fenómeno impositivo no está prohibido por ningún artículo de la Constitución Federal de tal suerte que en sí mismo no es inconstitucional. Lo que la Carta Magna prohíbe en su artículo 31, fracción IV, entre otros supuestos, es que los tributos sean desproporcionados, que no estén establecidos por ley o que no se destinen para los gastos públicos; pero no que haya doble tributación.

Amparo en revisión 6168/63. Alfonso Córdoba Mendoza y coagraviados. 12 de febrero de 1974. Mayoría de dieciocho votos de los señores Ministros: López Aparicio, Franco Rodríguez, Jiménez Castro, Rivera Silva, Huitrón, Rojina Villegas, Rocha Cordero, Iñárritu, Palacios Vargas, Solís López, Canedo Aldrete, Salmorán de Tamayo, Saracho Álvarez, del Río, Guerrero Martínez, Mondragón Guerra, Aguilar Álvarez y Presidente en funciones Rebolledo; contra el voto de Burguette Farrera. Ponente: Carlos del Río Rodríguez. Secretario: Juan Muñoz Sánchez.

Séptima Época, Volumen 62, Primera Parte, página 23.

Amparo en revisión 8481/50. Hoffman Pinther and Bosworth, S.A. y otro. 17 de junio de 1975. Mayoría de catorce votos de los señores Ministros: Franco Rodríguez, Rebolledo, Huitrón, Rocha Cordero, Martínez Ulloa, Iñárritu, Serrano Robles, Canedo Aldrete, Salmorán de Tamayo, Saracho Álvarez, del Río, Guerrero Martínez, Mondragón Guerra y Presidente Guerrero López; contra el voto de Burguette Farrera. Ponente: Mario G. Rebolledo. Secretario: Isidro Gutiérrez González.

Séptima Época, Volumen 78, Primera Parte, página 64.

Amparo en revisión 1597/65. Pablo Legorreta Chauvet y coagraviados. 12 de abril de 1977. Unanimidad de dieciocho votos de los señores Ministros: López Aparicio, Franco Rodríguez, Cuevas, Castellanos Tena, Rivera Silva, Langle Martínez, Abitia Arzapalo, Lozano Ramírez, Rocha Cordero, Rebolledo, Serrano Robles, Canedo Aldrete, Salmorán de Tamayo, Sánchez Vargas, del Río, Calleja García, Aguilar Álvarez y Presidente Téllez Cruces. Ponente: Ramón Canedo Aldrete. Secretario: Efraín Polo Bernal.

Séptima Época, Volúmenes 97-102, Primera Parte, página 72.

Amparo en revisión 402/76. J. Jesús Castellanos Castellanos. 3 de enero de 1978. Unanimidad de quince votos de los señores Ministros: López Aparicio, Franco Rodríguez, Cuevas, Castellanos Tena, Langle Martínez, Abitia Arzapalo, Lozano Ramírez, Rebolledo, Palacios Vargas, Serrano Robles, Salmorán de Tamayo, Calleja García, Mondragón Guerra, Aguilar Álvarez y Presidente Téllez Cruces. Ponente: Fernando Castellanos Tena. Secretario: Humberto Román Palacios.

Séptima Época, Volúmenes 115-120, Primera Parte, página 167.

Amparo en revisión 5322/50. Siderúrgica de Monterrey, S.A. 6 de marzo de 1984. Unanimidad de dieciocho votos de los señores Ministros: López Aparicio, Cuevas, Castellanos Tena, Azuela Güitrón, Langle Martínez, Díaz Infante, Fernández Doblado, Pavón Vasconcelos, Rodríguez Roldán, Palacios Vargas, Gutiérrez de Velasco, Salmorán de Tamayo, Moreno Flores, del Río, Calleja García, León Orantes, Olivera Toro y Presidente Iñárritu. Ponente: Alfonso López Aparicio. Secretaria: Atzimba Martínez Nolasco.

Séptima Época, Volúmenes 181-186, Primera Parte, página 50.

Texto de la tesis aprobado por el Tribunal en Pleno el dieciocho de octubre de mil novecientos ochenta y ocho. Unanimidad de veintiún votos de los señores ministros: Presidente Carlos del Río Rodríguez, Carlos de Silva Nava, Felipe López Contreras, Salvador Rocha Díaz, Samuel Alba Leyva, Mariano Azuela Güitrón, Noé Castañón León, Ernesto Díaz Infante, Luis Fernández Doblado, Francisco H. Pavón Vasconcelos, Victoria Adato Green, Santiago Rodríguez Roldán, José Martínez Delgado, Manuel Gutiérrez de Velasco, Atanasio González Martínez, José Manuel Villagordoa Lozano, Fausta Moreno Flores, Ángel Suárez Torres, Sergio Hugo Chapital Gutiérrez, Juan Díaz Romero y Ulises Schmill Ordóñez. (México, D.F., a 19 de octubre de 1988.)

Genealogía:

Informe 1988, Primera Parte, Pleno, tesis 7, página 802-7.

Gaceta número 8-9, Septiembre-Octubre de 1988, página 5.

Apéndice 1917-1995, Primera Parte, Tomo I, Pleno, tesis 109, página 117.

Concordancia: En el Apéndice de Concordancias publicado en la Gaceta del Semanario Judicial de la Federación, Núm. 33 Septiembre de 1990, página 162, a la presente tesis se le asignó el número P. 23/88, por ser éste el número con que fue aprobado por la instancia emisora.

Registro No. 232319

Localización:

Séptima Época

Instancia: Pleno

Fuente: Semanario Judicial de la Federación

181-186 Primera Parte

Página: 50

Tesis Aislada

Materia(s): Constitucional, Administrativa

Doble tributación, constitucionalidad de la.

La tendencia de la política fiscal de la mayoría de los estados, entre ellos el nuestro, de evitar la doble tributación, tiene por objeto realizar la justicia fiscal. Para lograrlo, diversos países han celebrado convenciones, convenios y modus vivendi, y existen normas de derecho tendientes a evitar la doble tributación; pero es conscientemente buscada por el legislador para lograr diversos fines, como lo son: graduar la imposición o para hacerla más fuerte a través de dos gravámenes que se complementen en lugar de aumentar las cuotas del primeramente establecido; buscar un fin social extra-fiscal; lograr una mayor equidad en la imposición tomando en cuenta la distinta capacidad contributiva de los sujetos pasivos; aun tratar de captar un aumento en el ingreso con mayor comodidad para la administración pública. Sin embargo, no puede decirse que por el solo hecho de que un determinado impuesto dé lugar a una doble tributación sea inconstitucional. Podrá contravenir una sana política tributaria o principios de buena administración fiscal, pero no existe disposición constitucional que la prohíba. Lo que la norma constitucional prohíbe en su artículo 31, fracción IV, es: que los tributos sean exorbitantes o ruinosos; que no estén establecidos por la ley o que no se destinen para gastos públicos; pero no que haya doble tributación. En resumen, una misma fuente de ingreso puede estar gravada por uno o más tributos sin contradecir por ello la Constitución; lo que podría violar la Carta Magna es que con diversos tributos se rompa la proporcionalidad y equidad que deben satisfacer.

Amparo en revisión 5322/50. Siderúrgica de Monterrey, S.A. 6 de marzo de 1984. Unanimidad de dieciocho votos. Ponente: Alfonso López Aparicio.

Séptima Época, Primera Parte:

Volúmenes 115-120, página 167. Amparo en revisión 402/76. J. Jesús Castellanos Castellanos. 3 de enero de 1978. Unanimidad de quince votos. Ponente: Fernando Castellanos Tena.

Volúmenes 97-102, página 72. Amparo en revisión 1597/65. Pablo Legorreta Chauvet y coagraviados. 12 de abril de 1977. Unanimidad de dieciocho votos. Ponente: Ramón Canedo Aldrete. Secretario: Efraín Polo Bernal.

Séptima Época:

Informe 1975, página 418. Amparo en revisión 8481/70. Hoffman Pinther and Boswarth, S.A. y Santiago Gutiérrez Farell. 17 de junio de 1975. Mayoría de catorce votos de los Ministros Franco Rodríguez, Rebolledo, Huitrón, Rocha Cordero, Martínez Ulloa, Iñárritu, Serrano Robles, Canedo Aldrete, Salmorán de Tamayo, Saracho Álvarez, Del Río, Guerrero Martínez, Mondragón Guerra y presidente Guerrero López, contra el voto del Ministro Burguete Farrera. Ponente: Mario G. Rebolledo. Secretario: Isidro Gutiérrez González.

Séptima Época, Primera Parte:

Volumen 62, página 23. Amparo en revisión 6168/63. Alfonso Córdoba y coagraviados (acumulados). 12 de febrero de 1974. Mayoría de dieciocho votos. Disidente: Ezequiel Burguete Farrera. Ponente: Carlos del Río Rodríguez.

Véase: Gaceta del Semanario Judicial de la Federación, Octava Época, números 8-9, septiembre-octubre 1988, tesis P./J. 23/88, página 5, de rubro “Doble tributación. En sí misma no es inconstitucional”.

Notas:

Este criterio ha integrado la jurisprudencia P. 23, publicada en la Gaceta del Semanario Judicial de la Federación, Octava Época, Núm. 8-9 Septiembre-Octubre de 1988, página 5, de rubro “Doble tributación. En sí misma no es inconstitucional”.

En el Informe de 1975, la tesis aparece bajo el rubro. “Doble tributación, constitucionalidad de la. Impuesto del uno por ciento destinado a la enseñanza”.

Genealogía:

Informe 1975, Primera Parte, Pleno, página 418.

Informe 1977, Primera Parte, Pleno, tesis 27, página 290.

Apéndice 1917-1985, Primera Parte, Pleno, primera tesis relacionada con la jurisprudencia 17, página 49.

Nota: En el Semanario Judicial de la Federación la referencia a la página del asunto amparo en revisión 1597/65, es incorrecta, la cual se corrige, como se observa en este registro.

Los criterios jurisprudenciales antes citados establecen que una misma fuente de ingreso puede estar gravada por uno o más tributos sin contradecir por ello la Constitución; lo que podría violar la Carta Magna es que con diversos tributos se rompa la proporcionalidad y equidad que deben satisfacer. Es así que si analizamos detenidamente el impuesto a los depósitos en efectivo, se encuentra que tuvo como objetivo originario ser un impuesto complementario al impuesto sobre la renta, gravando los ingresos de aquellas personas que no pagaban impuestos, como lo son los comerciantes informales.

Es importante destacar, que actualmente el procedimiento de compensación del impuesto no es del todo acertado, puesto que tal como se demostrará en el apartado III de la presente exposición de motivos, las personas físicas y morales que ya han enterado el impuesto sobre la renta, se encuentran pagando el impuesto a los depósitos en efectivo, puesto que éste último en lugar de cumplir con su objetivo originario, de ser un impuesto complementario, ha generado un problema de doble tributación en virtud de que la base gravable en múltiples supuestos es la misma que la del impuesto sobre la renta y ésta no es compensada derivado de lo complejo del mecanismo de compensación.

Es así que tal como lo señala la jurisprudencia siguiente, y como se demuestra en el siguiente apartado, el objeto del Impuesto a los Depósitos en Efectivo, genera una doble tributación cuando dicho depósito proviene de los ingresos ya gravados de sujetos que ya están inscritos en el Registro Federal de Contribuyentes y que por su capacidad económica no siempre están en aptitudes de acreditar dicho impuesto.

Registro No. 206023

Localización:

Octava Época

Instancia: Pleno

Fuente: Semanario Judicial de la Federación

II, Primera Parte, Julio a Diciembre de 1988

Página: 133

Tesis: P. 24

Jurisprudencia

Materia(s): Administrativa, Constitucional

Doble tributación. Prueba de su desproporcionalidad e inequidad.

La doble tributación se justifica si la obligación de aportar la contribución establecida en la ley reclamada no destruye la fuente que le da origen. Teniendo la fuente del impuesto siempre un contenido económico, pues se basa, entre otros supuestos, en el rendimiento del capital, del trabajo, de la combinación de ambos o del conjunto de bienes que integran el patrimonio del contribuyente, es necesario que los particulares promoventes de los juicios de amparo en los que se reclaman leyes que permiten la multigravación, demuestran con pruebas idóneas que la doble tributación es desproporcional en relación con la fuente impositiva a la cual se aplica y que podría poner en peligro la existencia de la misma, produciéndose, por ende, una violación al artículo 31, fracción IV, constitucional; por el contrario, la falta de acreditamiento de esos extremos provoca la imposibilidad de declarar la inconstitucionalidad de la figura en análisis.

Amparo en revisión 1597/65. Pablo Legorreta Chauvet y coagraviados. 12 de abril de 1977. Unanimidad de dieciocho votos de los señores ministros: López Aparicio, Franco Rodríguez, Cuevas Mantecón, Castellanos Tena, Rivera Silva, Langle Martínez, Abitia Arzapalo, Lozano Ramírez, Rocha Cordero, Rebolledo Fernández, Serrano Robles, Canedo Aldrete, Salmorán de Tamayo, Sánchez Vargas, del Río Rodríguez, Calleja García, Aguilar Álvarez y Presidente Téllez Cruces. Ponente: Ramón Canedo Aldrete. Secretario: Efraín Polo Bernal.

Séptima Época, Volúmenes, 97-102, Primera Parte, página 72.

Amparo en revisión 1300/75. Automotores Roma, S.A. 4 de mayo de 1977. Unanimidad de dieciséis votos de los señores ministros: López Aparicio, Franco Rodríguez, Rivera Silva, Huitrón y A., Rojina Villegas, Rocha Cordero, Téllez Cruces, Iñárritu, Palacios Vargas, Serrano Robles, Canedo Aldrete, Salmorán de Tamayo, del Río Rodríguez, Calleja García, Mondragón Guerra y Presidente Rebolledo Fernández. Ponente: Rafael Rojina Villegas. Secretario: Agustín Pérez Carrillo.

Amparo en revisión 402/76. J. Jesús Castellanos Castellanos. 3 de enero de 1978. Unanimidad de quince votos de los señores ministros: López Aparicio, Franco Rodríguez, Cuevas Mantecón, Castellanos Tena, Langle Martínez, Abitia Arzapalo, Lozano Ramírez, Rebolledo Fernández, Palacios Vargas, Serrano Robles, Salmorán de Tamayo, Calleja García, Mondragón Guerra, Aguilar Álvarez y Presidente Téllez Cruces. Ponente: Fernando Castellanos Tena. Secretario: Humberto Román Palacios.

Séptima Época, Volúmenes 115-120, Primera Parte, página 167.

Amparo en revisión 5322/50. Siderúrgica Monterrey, S.A. 6 de marzo de 1984. Unanimidad de dieciocho votos de los señores ministros: López Aparicio, Cuevas Mantecón, Castellanos Tena, Azuela Güitrón, Langle Martínez, Díaz Infante, Fernández Doblado, Pavón Vasconcelos, Rodríguez Roldán, Palacios Vargas, Gutiérrez de Velasco, Salmorán de Tamayo, Moreno Flores, del Río Rodríguez, Calleja García, León Orantes, Olivera Toro y Presidente Iñárritu. Ponente: Alfonso López Aparicio. Secretaria: Atzimba Martínez Nolasco.

Séptima Época, Volúmenes 181-186, Primer Parte, página 51.

Amparo en revisión 7734/83. Micaela Gutiérrez viuda de Muñoz. 12 de julio de 1988. Unanimidad de diecisiete votos de los señores ministros: de Silva Nava, López Contreras, Alba Leyva, Azuela Güitrón, Castañón León, Díaz Infante, Pavón Vasconcelos, Adato Green, Martínez Delgado, Gutiérrez de Velasco, González Martínez, Villagordoa Lozano, Moreno Flores, Suárez Torres, Chapital Gutiérrez, Díaz Romero, Schmill Ordóñez y Presidente en funciones Cuevas Mantecón. Ponente: Fausta Moreno Flores. Secretario: Guillermo Cruz García.

Texto de la tesis aprobado por el Tribunal en Pleno el dieciocho de octubre de mil novecientos ochenta y ocho. Unanimidad de veintiún votos de los señores ministros: Presidente Carlos del Río Rodríguez, Carlos de Silva Nava, Felipe López Contreras, Salvador Rocha Díaz, Samuel Alba Leyva, Mariano Azuela Güitrón, Noé Castañón León, Ernesto Díaz Infante, Luis Fernández Doblado, Francisco H. Pavón Vasconcelos, Victoria Adato Green, Santiago Rodríguez Roldán, José Martínez Delgado, Manuel Gutiérrez de Velasco, Atanasio González Martínez, José Manuel Villagordoa Lozano, Fausta Moreno Flores, Angel Suárez Torres, Sergio Hugo Chapital Gutiérrez, Juan Díaz Romero y Ulises Schmill Ordóñez. (México, D. F., a 19 de octubre de 1988.)

Genealogía:

Informe 1988, Primera Parte, Pleno, tesis 8, página 802-9.

Gaceta número 8-9, Septiembre-Octubre de 1988, página 6.

Apéndice 1917-1995, Primera Parte, Tomo I, Pleno, tesis 110, página 118.

Concordancia: En el Apéndice de Concordancias publicado en la Gaceta del Semanario Judicial de la Federación, Núm. 33 Septiembre de 1990, página 162, a la presente tesis se le asignó el número P. 24/88, por ser éste el número con que fue aprobado por la instancia emisora

4. El impuesto a los depósitos en efectivo frente a la Suprema Corte de Justicia de la Nación (SCJN)

De una revisión minuciosa de la Jurisprudencia emitida por la SCJN, se desprende que hasta el día de hoy no se ha emitido ningún criterio referente a la Ley del Impuesto a los Depósitos en Efectivo.

La SCJN, ha emitido tres acuerdos respecto de las resoluciones relacionadas con la Ley del Impuesto a los Depósitos en Efectivo, los acuerdos 6/2008, 12/2008 y 5/2009, en el cual solicita que los amparos en Revisión que se encuentren en los Tribunales Colegiados de Circuito continúen en Trámite, hasta que el Pleno establezca los criterios de resolución, con el fin de salvaguardar la uniformidad y concordancia de las Resoluciones en dicha materia.

El ocho de abril de dos mil ocho, el Tribunal Pleno aprobó el Acuerdo General 6/2008, en el que se determinó lo siguiente:

“Primero. Los Juzgados de Distrito enviarán directamente a esta Suprema Corte de Justicia de la Nación los amparos en revisión en los que se impugnan los artículos (...) de la Ley del Impuesto Empresarial a Tasa Única, publicada en el Diario Oficial de la Federación el uno de octubre de dos mil siete (...) vigentes en el año dos mil ocho, en los que se haya dictado o se dictare la sentencia correspondiente y que en su contra se hubiere interpuesto o se interponga el recurso de revisión.”

“Segundo. En los amparos en revisión a que se refiere el punto que antecede y que por haberse interpuesto o se interpusiere el recurso de revisión, se encuentren en los Tribunales Colegiados de Circuito, deberá continuarse el trámite hasta el estado de resolución y aplazarse el dictado de ésta hasta en tanto el Tribunal Pleno establezca los criterios a que se refiere el considerando quinto, y les sean comunicados.”

El primero de diciembre de dos mil ocho, dicho tribunal constitucional aprobó el Acuerdo General 12/2008, en el que se ordenó:

“Primero. Los Juzgados de Distrito enviarán directamente a esta Suprema Corte de Justicia de la Nación los juicios de amparo en los que se impugna la Ley del Impuesto a los Depósitos en Efectivo, publicada en el Diario Oficial de la Federación el primero de octubre de dos mil siete, en vigor a partir del primero de julio de dos mil ocho, en los que se haya dictado o se dictare la sentencia correspondiente y que en su contra se hubiere interpuesto o se interponga el recurso de revisión.

“Segundo. En los juicios de amparo a que se refiere el punto que antecede y que por haberse interpuesto o se interpusiere el recurso de revisión, se encuentren en los Tribunales Colegiados de Circuito, deberá continuarse el trámite hasta el estado de resolución y aplazarse el dictado de ésta hasta en tanto el Tribunal Pleno establezca los criterios a que se refiere el considerando quinto, y les sean comunicados.”

La SCJN, señaló en el acuerdo 5/2009, que al nueve de junio de dos mil nueve, se habían radicado en la SCJN más de mil recursos de revisión interpuestos en contra de las sentencias dictadas en los juicios de amparo promovidos en contra de la Ley del Impuesto Empresarial a Tasa Única, y más de trescientos en contra de la Ley del Impuesto a los Depósitos en Efectivo.

En tal virtud, de lo anterior, acordó ordenar a los Jueces de Distrito la suspensión del envío directo a la SCJN y la reserva de la remisión a los Tribunales Colegiados de Circuito de los referidos recursos de revisión, hasta en tanto las Salas, o en su caso, el Tribunal Pleno, sustenten los criterios jurisprudenciales respectivos.

En consecuencia, el Pleno de la Suprema Corte de Justicia de la Nación expidió el siguiente acuerdo:

Único. Se ordena a los Juzgados de Distrito la suspensión del envío directo a esta Suprema Corte de Justicia de la Nación y la reserva de remisión a los Tribunales Colegiados de Circuito, de los recursos de revisión interpuestos en contra de las sentencias dictadas en los juicios de amparo en los que se reclaman la Ley del Impuesto Empresarial a Tasa Única y la Ley del Impuesto a los Depósitos en Efectivo, publicadas en el Diario Oficial de la Federación el primero de octubre de dos mil siete, vigentes a partir del primero de enero y primero de julio de dos mil ocho, respectivamente, hasta en tanto las Salas o, en su caso, el Pleno de este Alto Tribunal, fijen los criterios jurisprudenciales respectivos.

Por consiguiente, en virtud de los acuerdos anteriores, la SCJN, continúa en el análisis de la Ley del Impuesto a los Depósitos en efectivo, y por consiguiente no hay determinación sobre la correspondencia de dicha Ley, con los principios de Equidad y Proporcionalidad, no obstante lo anterior, es nuestra facultad y nuestro deber actualizar el marco normativo a la brevedad para que esté acorde a los principios constitucionales establecidos en nuestra Carta Magna, sin tener la necesidad de esperar la resolución del máximo Tribunal de nuestro país

III. Análisis económico-fiscal 3

1. Análisis estructural del IDE.

De acuerdo con la Encuesta Nacional de Ingresos y Gastos por Hogares 2008 (ENIGH 2008), podríamos definir que un hogar mexicano está integrado por 4 miembros, de estos miembros, 2.6 tienen entre 14 y 65 años de edad, 1.1 tienen 14 años de edad o menos y 0.3 tiene más de 65 años de edad. En promedio la edad del jefe de la familia tiene 48.2 años.

Continuando con la descripción de los hogares, en la siguiente gráfica podemos observar el grado de estudios con los que cuentan los jefes de familia de cada hogar, clasificados en deciles de ingresos por hogar. 4

Respecto a la manera de cómo se generan los ingresos de parte de los integrantes en los hogares mexicanos, 1.8 de los integrantes del hogar de 14 años o más se encuentran dentro de la población económicamente activa, 2.3 integrantes del hogar son perceptores económicos y el ingreso corriente total promedio mensual por hogar en deciles de hogares en el 2008 se puede observar en la siguiente tabla.

De acuerdo con el informe realizado por la SHCP titulado “Distribución del pago de impuestos y recepción del gasto público por deciles de hogares y personas. Resultados para el año de 2008”, agrupan el ingreso en 4 categorías: por salarios, por honorarios, por actividades empresariales y por intereses. Donde, resalta el hecho de que, aproximadamente un 80% del ingreso por intereses se concentra en el decil X de la población (la de mayores ingresos), que un 10% se concentra en los deciles VIII y IX y que el 10% restante está concentrado en los primeros siete deciles (los de más bajos ingresos); lo que esto significa es que esta estructura refleja la desigualdad en el acceso a servicios financieros formales para las clases económicamente menos favorecidas, en otras palabras 7 de cada 10 mexicanos no utilizan los servicios financieros formales por los costos del servicio, inaccesibilidad, desconfianza en el sistema financiero, el Impuesto sobre los Depósitos en Efectivo, entre otros. A continuación se presentan 4 gráficas en las que se presentan las 4 categorías de ingreso señalas anteriormente, en estas graficas se muestra la participación de cada decil en proporción al ingreso generado por todos los deciles.

Comparación de la composición porcentual del ingreso bruto de las familias

En promedio, el 42.8% de los ingresos de los hogares provienen de actividades empresariales, un 30.5% corresponden a ingresos por honorarios y un 25.8% provienen de sueldos y salarios. A partir de esta composición del ingreso de las familias, se obtiene la participación a la recaudación del ISR y a la Seguridad Social.

En las siguientes tablas se muestra la contribución de las familias al pago del Impuesto Sobre la Renta y a la seguridad social (SS) por sueldos y salarios. Sin embargo de acuerdo con el informe de la SHCP, la ENIGH 2008 permite realizar estimaciones acerca de la distribución del pago de ISR para el régimen de personas físicas. Sin embargo, existe la posibilidad de que se subestime la incidencia del ISR en los Ingresos, no obstante se considera que este análisis refleja en mayor medida las condiciones actuales de las fuentes de ingreso, entre ingresos formales e informales.

Considerando los ingresos por sueldos y salarios con su respectivo ajuste a cuentas nacionales y bajo el supuesto de que todos los trabajadores forman parte de la economía formal, lo que se obtiene es la distribución de la carga fiscal potencial de ISR. 5 En todos los ordenamientos se observa que las familias del décimo decil son aquellas que soportan la mayor carga del impuesto, entre 73.1% y 64.4%.

Sin embargo, dado que se parte del supuesto de que todos los trabajadores con ingresos por sueldos y salarios cumplen con sus obligaciones fiscales este escenario sobreestima la carga fiscal del impuesto.

Debido a lo anterior, en la siguiente tabla se presenta la estimación de la carga fiscal considerando sólo los ingresos de los perceptores por sueldos y salarios que reportaron tener algún tipo de seguridad social (sólo ingresos que provienen del sector formal), es decir, derechohabientes de cualesquiera de los sistemas de seguridad social, en donde se asume que éstos son los únicos ingresos que pagaron impuestos.

Como se puede observar, los últimos 2 deciles de ingreso concentran aproximadamente el 78% y el 85% de las contribuciones al ISR.

Con base en el análisis estructural del cobro del impuesto a los depósitos en efectivo antes presentado, se desprende que la tributación se torna imperfecta y desproporcional, en virtud de que como se observa en el estudio, existen grupos claramente identificados que se ven afectados por hasta cuádruple tributación, y este grupo además de los impuestos es el grupo de personas físicas y morales a los que les afecta el impuesto de los depósitos en efectivo.

Es así que claramente se puede llegar a las siguientes conclusiones:

• Los últimos tres deciles de la población tienen un ingreso mayor a quince mil pesos mensuales.

• Los últimos tres deciles de la población utilizan el sistema financiero, en otras palabras, la bancarización se sitúa en estos deciles.

• La base tributaria del ISR, así como de otros impuestos se ubica principalmente dentro de los últimos tres deciles.

• Son los mismos tres deciles quienes pagan el IDE.

2. Régimen de pequeños contribuyentes (Repecos)

Pueden estar registradas bajo este régimen las personas físicas y morales que se dediquen al comercio, industria, transporte, actividades agropecuarias y ganaderas siempre que no hayan tenido ingresos o ventas mayores a $ 2,000,000.00 al año, además de no proporcionar facturas y desglosar el IVA.

En el caso de que se venda mercancía importada, sólo se puede estar en este régimen si el importe de las ventas por esta mercancía es como máximo de 30% respecto al total del año.

En este régimen se tiene la obligación de pagar los siguientes impuestos:

• Impuesto sobre la renta, es un impuesto que se paga por los ingresos obtenidos y a los cuales la ley permite que se les deduzca sólo el equivalente a cuatro salarios mínimos del periodo que se paga.

• Impuesto al valor agregado, desde el ejercicio de 2004 se modificó el tratamiento de exención que tenían los pequeños contribuyentes en el impuesto al valor agregado, por lo que deben pagarlo de acuerdo con cuotas fijas estimadas.

En México hay 3, 712, 833 de contribuyentes registrados bajo el Régimen de Pequeños Contribuyentes y en la siguiente gráfica se puede observar la manera en que se encuentran distribuidos los REPECOS:

Las 10 principales actividades a las que se dedican los Repecos son:

Cabe resaltar que $ 2,678,000,000 son los Ingresos que recibe la Federación por REPECOS, siendo Jalisco, el Distrito Federal y Veracruz los tres Estados que más recaudan y Baja California Sur, Morelos y Tlaxcala, los que menos recaudan.

Los 3 Estados que más contribuyentes tienen registrados en el Régimen de Pequeños Contribuyentes son el DF, con 425, 680, el estado de México con 415,495 y Veracruz con 275, 257.

Finalmente cabe resaltar que los estados de Chiapas, Quintana Roo, Baja California, Chihuahua, Zacatecas y Nayarit, aportan al ingreso Federal la cantidad de $ 585, 000, 000. En dichos Estados en promedio pagan cuotas equivalentes a ingresos de entre $15, 000 y $50, 0000. En otras palabras existen casi 400 mil contribuyentes que tienen un ingreso mayor a los 15 mil pesos, siendo este grupo el más afectado por el Impuesto a los Depósitos en Efectivo. A pesar de lo anterior, la Ley de Impuestos a los depósitos en efectivo, no establece mecanismos útiles para que los Pequeños Contribuyentes acrediten el impuesto, generando inexorablemente doble tributación.

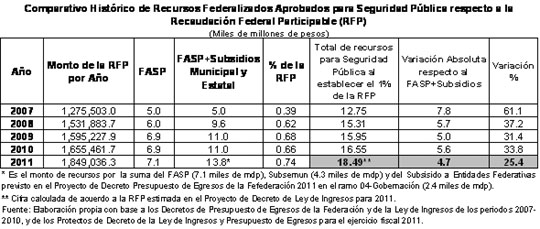

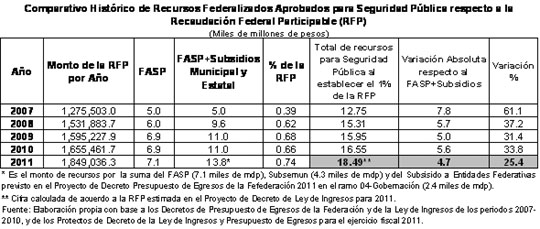

IV. Viabilidad presupuestal

Es importante señalar que la estimación de recaudación del Impuesto a los Depósitos en Efectivo por parte de la Secretaría de Hacienda y Crédito Público (SHCP), para el año de 2008 era de $ 2,906.30, no obstante lo anterior, la recaudación real fue mayor a seis veces lo estimado, ascendiendo a $ 17,700.30, logrando unos ingresos excedentes por concepto del IDE de casi 15,000 millones de pesos en el año 2008. En el año 2009, la estimación de la SHCP fue 2.5 veces mayor que el año anterior, llegando a ser $ 7,511.50, y a pesar de recaudarse, casi dos mil millones menos, el excedente recaudatorio por concepto del IDE fue mayor a los 8 mil millones de pesos, 2 veces más de las estimaciones de la SHCP. En el Año 2010, la estimación de la SHCP, se duplico con respecto al 2009, a pesar de ello, en los primeros seis meses del año, ya se han recaudado prácticamente el 80% de los ingresos estimados, lo cual, si la recaudación del IDE continua en ese ritmo, dejará como resultado 21 mil millones de pesos recaudados por concepto del IDE.

Los montos antes señalados, revelan que existe una sobre recaudación del Impuesto a los Depósitos en Efectivo, que en otras palabras indica que se está recaudando mucho más de lo estimado anualmente, lo cual lleva a la inequívoca conclusión de que existe un grupo de la población a la cual se le está gravando excesivamente dicho impuesto y como resultado de esa imposición excesiva, son los números antes mencionados, en los que se ha recaudado hasta seis veces más de lo estimado.

Las cifras, conducen a conclusiones mucho más graves cuando analizamos que en el periodo de recaudación de enero a diciembre de 2008, la recaudación del IDE, disminuyó casi en un 15 por ciento, con respecto al año anterior y de enero a diciembre de 2009, la recaudación disminuyó casi un 40 por ciento del año 2008, lo cual denota que a pesar de tener una disminución del 40 por ciento en la recaudación, aún así se recaudó dos veces lo estimado por la SHCP, lo cual a todas luces implica una sobre recaudación a la población, pues grupos que no deberían estar pagando dicho impuesto, lo hacen y con ello, generan un exceso en la recaudación por concepto del IDE.

Es por lo anterior, que la presente iniciativa, lejos de afectar las Finanzas Públicas y el Presupuesto de la Federación, busca que el impuesto realmente grave a los grupos de población a quienes va dirigido, y no se genere una doble tributación, la cual explica los exorbitantes excedentes en la recaudación por concepto del IDE, es así que el único efecto de la presente iniciativa es que la recaudación del Impuesto a los Depósitos en Efectivo se acerquen al estimado anualmente por la SHCP.

V. Propuesta legislativa

1. Justificación de la propuesta legislativa

El espíritu de la Ley del Impuesto a los Depósitos en Efectivo, tenía previsto resguardar la recaudación y castigar al comercio informal. Los factores que se consideraron para la emisión de dicha Ley son los siguientes:

1. El comportamiento de la recaudación, al ser comparado con países con desarrollo similar al nuestro, el porcentaje es inferior al de aquéllos, considerando que la evasión fiscal se ha incrementado en un nivel superior al 15%.

2. La evasión fiscal se realiza en diversas formas, entre ellas la de un amplio mercado informal, la prestación de servicios y la venta de bienes sin expedición de facturas, así como la creación de esquemas sofisticados para evadir el pago de contribuciones, entre otros.

3. Es necesario proveer a la autoridad fiscal de herramientas adecuadas que le permitan concientizar a los contribuyentes de la importancia de cumplir adecuada y oportunamente con sus obligaciones fiscales y facilitar el cumplimiento de éstas, a efecto de propiciar una recaudación eficiente, que proporcione los ingresos necesarios para sufragar el gasto público.

Por lo antes expuesto considero que los objetivos planteados por el gobierno federal no se han alcanzado cabalmente. Castigar la informalidad se convirtió en promover la informalidad, actualmente los pequeños y medianos empresarios han optado por una conducción similar al del comercio informal. Es decir, al no existir mecanismos sencillos para acreditar el IDE, la Ley se convierte en una promotora más de la informalidad en México.

Otro de los motivos por el cual el gobierno federal impulso la Ley del IDE reside en el uso de instrumentos bancarios. La Bancarización buscaba que los contribuyentes realizaran operaciones en efectivo con pleno conocimiento de las autoridades correspondientes.

Sin embargo, el pago del impuesto a los depósitos en efectivo ha desencadenado una menor utilización del sistema bancario, en virtud de la desconfianza que genera en el usuario de servicios bancarios el constante cobro de impuestos al depositar sus ingresos.

La afectación de esta Ley no sólo radica en la promoción de la informalidad y el menor uso de los instrumentos bancarios. El problema es el cobro excesivo de impuestos para un universo superior a los 25 millones de mexicanos, según la Distribución del pago de impuestos y recepción del gasto público por deciles de hogares y personas. Resultados para el año de 2008, de la Secretaría de Hacienda y Crédito Público. Esto quiere decir que un empresario pequeño o mediano que paga impuestos como el IVA, ISR, IETU, TENENCIA, IEPS, ISAN, IMSS, también tiene que pagar el IDE. Más grave se vuelve dicho pago, cuando encontramos que el IDE es un impuesto que grava el ingreso al igual que el ISR.

2. Síntesis de la propuesta legislativa.

• Se propone modificar la Ley del IDE, para establecer exención del IDE, a las personas físicas y morales que acrediten una cantidad de ISR o IETU equivalente al depósito realizado.

• Se propone modificar la Ley del IDE, para establecer exención del IDE, a las personas físicas y morales inscritas en el régimen de Pequeños Contribuyentes que acrediten una cantidad de IETU o Tasa Única equivalente al depósito realizado.

• Se propone modificar la Ley del IDE, para modificar la temporalidad del cobro del impuesto y así aumentar implícitamente la base del impuesto, es decir, la cantidad a partir de la cual te cobrarían el impuesto sería de 90,000.01 pesos, en un término de seis meses.

Por lo anterior se presenta ante ustedes el siguiente proyecto de

Decreto

Artículo Primero. Se reforma el primer párrafo de la fracción III y se adicionan las fracciones VII y VIII del artículo 2, se reforma el cuarto párrafo de la fracción I y la fracción V del artículo 4 de la Ley del Impuesto a los Depósitos en Efectivo, para quedar en los siguientes términos:

Artículo 2. ...

I. a la II. ...

III. Las personas físicas y morales, por los depósitos en efectivo que se realicen en sus cuentas, hasta por un monto acumulado de $90,000.00, en cada seis meses del ejercicio fiscal, salvo por las adquisiciones en efectivo de cheques de caja. Por el excedente de dicha cantidad se pagará el impuesto a los depósitos en efectivo en los términos de esta Ley.

...

...

IV. a la VI. ...

VII. Las personas físicas o morales, conforme a los siguientes supuestos:

A. Las personas físicas o morales que enteren por lo menos, el monto de Impuesto sobre la Renta equivalente al monto total de los depósitos en efectivo cuando excedan de $ 90,000.00, realizados en un periodo de seis meses en el ejercicio fiscal de que se trate, conforme a la siguiente fórmula:

ISR=D

D = El resultado de la resta del Monto total de los Depósitos realizados en el periodo gravado de que se trate, menos el límite inferior correspondiente de la tabla que se muestra debajo, multiplicado por el porcentaje excedente y sumado con la cuota fija correspondiente de la tabla inferior.

D= [(MT-LI) (%EXC)] + CF

MT= Monto total de los Depósitos realizados en el periodo gravado de que se trate

LI= Límite Inferior

LS= Límite superior

%EXC= Porcentaje Excedente

CF= Cuota Fija

Para los efectos del párrafo anterior, las personas deberán proporcionar a la institución del sistema financiero de que se trate su clave en el Registro Federal de Contribuyentes, a efecto de que ésta verifique con el Servicio de Administración Tributaria, de conformidad con las reglas de carácter general que para tal efecto emita ese órgano desconcentrado.

En caso de que el Impuesto Sobre la Renta enterado sea menor al resultado de la resta del Monto total de los Depósitos realizados en el periodo gravado de que se trate, menos el límite inferior correspondiente de la tabla del presente inciso, multiplicado por el porcentaje excedente y sumado con la cuota fija correspondiente de la tabla citada el contribuyente podrá compensar el Impuesto a los Depósitos en Efectivo conforme a las reglas establecidas en los artículos 7 y 8 de la presente Ley.

Las personas físicas o morales que enteren el monto de Impuesto Empresarial a Tasa Única enterado sea equivalente al monto total de los depósitos en efectivo cuando excedan de $ 90,000.00, realizados en un periodo de seis meses en el ejercicio fiscal de que se trate, conforme a la siguiente fórmula:

IETU=DR

DR = El 17.5% de del Monto total de los Depósitos realizados en el periodo gravado de que se trate

Para los efectos del párrafo anterior, las personas deberán proporcionar a la institución del sistema financiero de que se trate su clave en el Registro Federal de Contribuyentes, a efecto de que ésta verifique con el Servicio de Administración Tributaria, de conformidad con las reglas de carácter general que para tal efecto emita ese órgano desconcentrado.

En caso de que el Impuesto Empresarial a Tasa Única enterado sea menor al 17.5% del Monto total de los Depósitos realizados en el periodo gravado de que se trate, el contribuyente podrá compensar el Impuesto a los Depósitos en Efectivo conforme a las reglas establecidas en los artículos 7 y 8 de la presente Ley

VIII. Las personas físicas o morales bajo el Régimen de Pequeños Contribuyentes, conforme a los siguientes supuestos:

A. El monto de Impuesto Empresarial a Tasa Única enterado sea equivalente al monto total de los depósitos en efectivo cuando excedan de $ 90,000.00, realizados en un periodo de seis meses en el ejercicio fiscal de que se trate, conforme a la siguiente fórmula:

IETU=DR

DR = El 17.5% de del Monto total de los Depósitos realizados en el periodo gravado de que se trate

Para los efectos del párrafo anterior, las personas deberán proporcionar a la institución del sistema financiero de que se trate su clave en el Registro Federal de Contribuyentes, a efecto de que ésta verifique con el Servicio de Administración Tributaria, de conformidad con las reglas de carácter general que para tal efecto emita ese órgano desconcentrado.

En caso de que el Impuesto Empresarial a Tasa Única enterado sea menor al 17.5% del Monto total de los Depósitos realizados en el periodo gravado de que se trate, el contribuyente podrá compensar el Impuesto a los Depósitos en Efectivo conforme a las reglas establecidas en los artículos 7 y 8 de la presente Ley

En el caso de las personas físicas o morales bajo el Régimen de Pequeños Contribuyentes que realicen su declaración a través del pago de una sola cuota de los impuestos sobre la Renta, al Valor Agregado y Empresarial a Tasa Única, cuando la Cuota Única enterada durante tres bimestres sea equivalente al monto total de los depósitos en efectivo cuando excedan de $ 90,000.00, en un periodo de seis meses en el ejercicio fiscal de que se trate, conforme a las tablas de Cuota Única del Estado en el que las personas físicas o morales bajo el Régimen de Pequeños Contribuyentes que quieran exentar el impuesto tengan su domicilio fiscal:

Para los efectos del párrafo anterior, las personas deberán proporcionar a la institución del sistema financiero de que se trate su clave en el Registro Federal de Contribuyentes, a efecto de que ésta verifique con el Servicio de Administración Tributaria, de conformidad con las reglas de carácter general que para tal efecto emita ese órgano desconcentrado.

En caso de que la Tasa Única enterada sea menor al Monto total de los Depósitos realizados en el periodo gravado de que se trate, conforme a la tabla del presente inciso el contribuyente podrá compensar el Impuesto a los Depósitos en Efectivo conforme a las reglas establecidas en los artículos 7 y 8 de la presente Ley.

Artículo 4. ...

I. ...

...

...

Cuando una persona realice varios depósitos a plazo en una misma institución del sistema financiero, cuyo monto acumulado exceda de $90,000.00 en seis meses, dicha institución deberá recaudar el impuesto a los depósitos en efectivo indistintamente de cualquiera de las cuentas que tenga abiertas el contribuyente en ella. En el caso de que dicha persona no sea titular de otro tipo de cuenta en la institución que recibió los depósitos, ésta deberá recaudar el impuesto a los depósitos en efectivo, indistintamente, al vencimiento de cualquiera de los depósitos a plazo que haya realizado dicha persona.

...

II. a la IV. ...

V. Entregar al contribuyente de forma semestral y anual, las constancias que acrediten el entero o, en su caso, el importe no recaudado del impuesto a los depósitos en efectivo, las cuales contendrán la información que establezca el Servicio de Administración Tributaria mediante reglas de carácter general.

VI. a la IX. ...

Transitorios

Primero. El presente decreto entrará en vigor el primero de enero del año 2011.

Segundo. Publíquese el Presente Decreto en el Diario Oficial de la Federación.

Notas

1 Dictamen de la Comisión de Hacienda y Crédito Público, con el Proyecto de Decreto por el que se expedía la Ley del Impuesto al Depósito en Efectivo, honorable Cámara de Diputados, 11 de septiembre de 2007.

2 Véase Luis Alberto Arias, director ejecutivo de INDE Consultores, “El Impuesto a las Transacciones Financieras, Carlos Javier Garrón, “El impuesto a las Transacciones Financieras en América Latina y Bolivia”, X Asamblea General de la Asociación Latinoamericana de Facultades y Escuelas de Contaduría y Administración, y http://www.bnamericas.com/news/banca/Gbno,_mantendra_en_0,04*_impuesto_ a_transacciones_financieras

3 Véase Encuesta Nacional de Ingresos y Gastos por Hogares, (ENIGH), 2008 y Distribución del pago de impuestos y recepción del gasto público por deciles de hogares y personas. Resultados para el año de 2008, SHCP.

4 Los hogares están ordenados en deciles de acuerdo a su ingreso corriente mensual, donde el decil I es el de menor ingreso (Ingreso por hogar = $2,038.57 pesos al mes) y el decil X es el de mayor ingreso (Ingreso por hogar = $44,349.30).

5 La carga potencial se define como el monto de impuestos con que las familias hubiesen contribuido si el 100% de los ingresos que reportaron hubiesen estado en el sector formal de la economía, es decir, que todas las percepciones contaron con su registro fiscal correspondiente.

Diputado Ricardo Ahued Bardahuil (rúbrica)

Que reforma el artículo 3o. de la Ley General del Equilibrio Ecológico y la Protección al Ambiente, a cargo del diputado Alejandro del Mazo Maza, del Grupo Parlamentario del PVEM

El que suscribe, diputado federal Alejandro del Mazo Maza, integrante del Grupo Parlamentario del Partido Verde Ecologista de México, con fundamento en lo dispuesto en los artículos 71, fracción II, y 73, fracción XXX, de la Constitución Política de los Estados Unidos Mexicanos, así como en el artículo 55, fracción II, del Reglamento para el Gobierno Interior del Congreso General de los Estados Unidos Mexicanos, somete a consideración del pleno de la honorable Cámara de Diputados iniciativa con proyecto de decreto al tenor de las siguientes

Consideraciones

La Secretaría de Medio Ambiente y Recursos Naturales (Semarnat) fue creada el 30 de noviembre de 2000. Con la aprobación del Congreso de la Unión, dicha dependencia de gobierno tiene principalmente las siguientes facultades:

• Fomentar la protección, restauración y conservación de los ecosistemas, recursos naturales, bienes, servicios ambientales, con el fin de propiciar su aprovechamiento y desarrollo sustentable.

• Formular y conducir la política nacional en materia de recursos naturales, siempre que no estén áreas cuando su administración recaiga en gobiernos estatales y municipales o en personas físicas o morales.

• Promover el ordenamiento ecológico del territorio nacional, en coordinación con las autoridades federales, estatales y municipales, y con la participación de los particulares.